Dywidendy są na ogół bardzo popularnym wśród inwestorów źródłem dochodu pasywnego. Dla niektórych jednak wybór odpowiednich akcji dywidendowych może być prawdziwą gehenną. Fundusze ETF, które koncentrują się na akcjach płacących dywidendy, mogą rozwiązać ten problem. Poniżej przedstawiamy trzy z nich, które zdecydowanie zasługują na uwagę.

1. fundusz Schwab U.S. Dividend Equity ETF

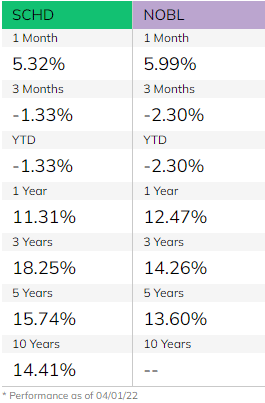

Jeśli szukasz funduszu, który oferuje wysoką stopę zwrotu z dywidendy, nie szukaj dalej niż Schwab U.S. Dividend Equity ETF $SCHD. Ten ETF ma stopę zwrotu z dywidendy w wysokości 2,89% na dzień 5 kwietnia. Fundusz ten śledzi wyniki Dow Jones U.S. Dividend 100, indeksu amerykańskich akcji o wysokiej stopie zwrotu i stałych wypłatach dywidendy, które są wybierane ze względu na ich siłę finansową.

Fundusz w największym stopniu koncentruje się na spółkach finansowych, technologicznych i podstawowych produktach konsumpcyjnych. Na dzień 31 grudnia posiadała 103 udziały, z których największe to Pfizer $PFE, producent półprzewodników Broadcom $AVGO, konglomerat technologiczny Cisco Systems $CSCO,Coca-Cola $KO i firma biofarmaceutyczna Amgen $AMGN.

Wskaźnik kosztów funduszu jest bardzo niski i wynosi 0,06%!

2. ProShares S&P 500 Dividend Aristocrats ETF

Stopa dywidendy nie jest jedyną liczbą, na której należy się skupić jako inwestor dywidendowy. Warto wybierać spółki, które mają historię regularnego zwiększania dywidendy. Idealnie byłoby, gdyby wypłaty dywidend rosły szybciej niż inflacja.

Fundusz ProShares S&P 500 Dividend Aristocrats $NOBLETFjest jedynym funduszem ETF inwestującym wyłącznie w fundusze Dividend Aristocrats. Spółki, które uzyskały status Arystokraty Dywidendowego, to takie, które zwiększały wypłatę dywidendy przez 25 lub więcej kolejnych lat. Na dzień 5 kwietnia stopa zwrotu z dywidendy funduszu wynosiła 1,94%.

Największy udział w ETF-ie mają trzy sektory: consumer staples, industrials i materials. Według stanu na 28 lutego posiada 65 udziałów, z których największy to Manufacturing Company A. O. Smith $AOS, firma farmaceutyczna Abbvie $ABBV, producent przypraw McCormick $MKC, dostawca przemysłowy W.W. Grainger $GWW i Hormel Foods $HRL.

Jedną z wad funduszu jest dość wysoki wskaźnik kosztów (expense ratio) wynoszący 0,35%!

3. Vanguard Real Estate ETF

Ostatnim dywidendowym funduszemETF, o którym chciałbym wspomnieć, jest fundusz Vanguard Real Estate ETF $VNQ. Inwestuje on głównie w fundusze inwestycyjne działające na rynku nieruchomości(REITs). REIT-y są wiarygodnym źródłem dochodów z dywidend, ponieważ ich struktura podatkowa wymaga, aby wypłacały akcjonariuszom co najmniej 90% dochodu podlegającego opodatkowaniu.

Jest to zdecydowanie największy REIT ETF- zarządza aktywami o wartości ponad 80 mld USD i posiada 166 tytułów uczestnictwa. Jego indeksem odniesienia jest indeks MSCI US Investable Market Real Estate 25/50 Index, który w szerokim zakresie śledzi amerykański rynek nieruchomości. Do jej największych udziałów należą REIT-y American Tower $AMT i Crown Castle International $CCI, które specjalizują się w wieżach komórkowych i infrastrukturze telekomunikacyjnej; Equinix $EQIX, REIT koncentrujący się na centrach danych; oraz Public Storage $PSA, który jest największym na świecie właścicielem, deweloperem i operatorem nieruchomości typu self-storage.

Wskaźnik kosztów funduszu wynosi 0,12%, a stopa zwrotu z dywidendy 2,78%!

Fundusze ETF stanowią obecnie integralną część rynku i czy nam się to podoba, czy nie, powoli rozwijają one aktywne inwestowanie. Dywidendowe ETF-y poleciłbym bardziej pasywnym inwestorom, którzy chcieliby w większym stopniu skupić się na dywidendach.

Nie jest to rekomendacja inwestycyjna, lecz moja opinia. Wszelkie decyzje inwestycyjne leżą wyłącznie w Państwa rękach. Informacje wykorzystane w tym artykule zaczerpnąłem z serwisu The Motley Fool.