Wielu młodych inwestorów stawia na perspektywę bogactwa, podejmując większe ryzyko inwestycyjne. Nic dziwnego, że większość ekspertów delikatnie namawia nas do podejmowania ryzyka, gdy jesteśmy młodzi - potencjalne straty nie będą wtedy tak dotkliwe. Jest w tym trochę prawdy, ale nawet bardziej ryzykowne portfele powinny rozważyć odrobinę dywersyfikacji w postaci kilku akcji defensywnych, które wprawdzie nie przyniosą nam milionów, ale mogą nas zadowolić tłustą dywidendą i stabilnością.

Oczywiście, niektórzy mogą się ze mną nie zgadzać, twierdząc, że dywersyfikacja jest dla cipek i tym podobnych, ale wątpię, aby większość inwestorów, którzy osiągają jego wyniki, miała takie poglądy.

Dzisiaj przeanalizujemy dwie duże spółki telekomunikacyjne, które zapewnią dywersyfikację i, co najważniejsze, solidną dywidendę w naszych portfelach. Nie będę tu przytaczał faktów, że dywersyfikacja jest konieczna, gdy podejmuje się naprawdę wysokie ryzyko.

- Podaj mi swoją opinię na temat dywersyfikacji i poziomu ryzyka, jakie jesteś skłonny podjąć.

Cały sektor firm na rynku finansowym, sektor technologiczny, zapewnia inwestorom wspaniałe możliwości rozwoju. Jednak firmy te zazwyczaj zamiast wypłacać dywidendę udziałowcom, decydują się na ponowne skierowanie zysków do firmy w celu jej rozwoju i ekspansji. To sprawia, że są one niekorzystne dla inwestorów dochodowych.

Internet szerokopasmowy i bezprzewodowy to nowoczesne usługi, niezbędne w naszym codziennym życiu i stanowiące podstawę naszej interakcji z większością technologii. Na szczęście dla inwestorów dochodowych, dostawcy usług internetowych wypłacają duże dywidendy.

W Stanach Zjednoczonych branża ma znaczną przewagę konkurencyjną, głównie ze względu na wysokie bariery wejścia dla nowych graczy. Do budowy, utrzymania i modernizacji infrastruktury niezbędnej do zapewnienia zasięgu, jakości i niezawodności wymagany jest znaczny kapitał.

Lubię dywidendy i lubię te firmy o szerokim zasięgu, które mają nieelastyczny popyt na swoje usługi. Bez dalszych ceregieli przejrzymy teraz te wybory.

1.BCE Inc $BCE

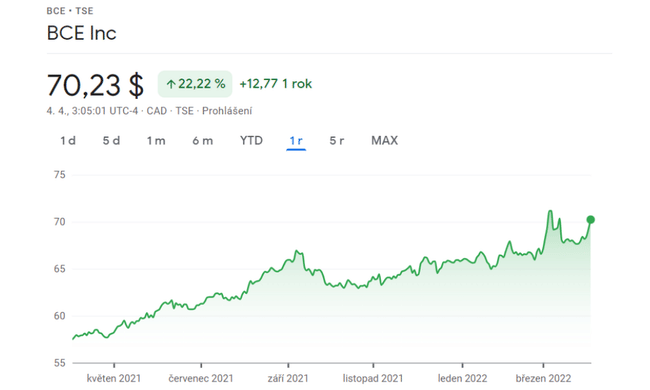

Od momentu wejścia na giełdę firma jest stabilna i odnotowuje stały wzrost, mimo niewielkich spadków.

Ktokolwiek kupił akcje tej firmy na początku pandemii, jest teraz bardzo szczęśliwym inwestorem, ponieważ od tego czasu firma rośnie w postępie geometrycznym i bez problemu pokrywa straty.

Telekomunikacja jest jednym z najbardziej wiarygodnych sektorów w Kanadzie, a akcje największych spółek stanowią bezpieczny zakup w przypadku korekty na rynku. Jedną z takich stabilnych spółek jest $BCE.

$BCE jest największą firmą telekomunikacyjną w Kanadzie i liderem w dziedzinie zasięgu i szybkości sieci 5G. W IV kw. spółka BCE odnotowała wyższe przychody z roamingu w segmencie usług bezprzewodowych, a w 2022 r. spodziewamy się poprawy średniego przychodu na jednostkę.

- Spółka $BCE wypłaciła swoją pierwszą dywidendę w 1881 r. i od ponad 140 lat utrzymuje fenomenalną passę niewypłacania dywidendy.

W ciągu 14 lat z rzędu dywidenda wzrosła o co najmniej 5%, co oznacza wygodny i automatyczny wzrost rocznego dochodu. Stopa zwrotu z obligacji $BCE jest obecnie wyższa niż jej 10-letnia średnia, a taka okazja nie potrwa długo.

Uwaga dotycząca dywidendy:

W tym kwartale spółka $BCE ogłosiła podwyższenie kwartalnej dywidendy o 5,1% do 0,92 USD na akcję. Oznacza to, że przy cenie akcji wynoszącej 55,46 USD (wyrażonej w dolarach amerykańskich) stopa zwrotu wynosi 5,3%.

USDBCE wypłaca dywidendę w dolarach kanadyjskich, a wypłaty dywidendy dla inwestorów amerykańskich mogą się różnić w zależności od kursu wymiany USD-CAD.

$BCE reprezentuje to, co najlepsze w kanadyjskiej telekomunikacji, a więc segment wysoce defensywny, w którym można szukać schronienia w warunkach niestabilnego rynku.

2. AT&T $T

Firma ma obecnie zainwestowany duży kapitał, co jest głównym powodem, dla którego jest ona obecnie tak niedowartościowana.

Przez ponad sto lat firma AT&T $T dokonywała przejęć, aby się rozwijać, oraz zbycia, aby skoncentrować się na swojej podstawowej ofercie.

Logo, podejście biznesowe, struktura przychodów i kierownictwo organizacji zmieniały się w czasie, ale jedna rzecz pozostała niezmienna - tworzenie wartości dla akcjonariuszy.

Gdybyś kupił akcje o wartości 10 000 USDwe wrześniu 2007 r. (niefortunne wyczucie czasu, prawda?), do tej pory otrzymałbyś 7 815 USD dywidendy (12 341 USD, gdybyś reinwestował dywidendy). To wcale nie jest takie niefortunne!

Co ciekawe, wielu inwestorów inwestujących w $T ma poczucie, że w 136-letniej historii tej spółki kilkakrotnie zostawiano ich na lodzie. Inwestując w akcje dywidendowe o wysokiej jakości, rzadko można pozostać z założonymi rękami. Stała wypłata dywidendy zwiększa elastyczność finansową w trudnych warunkach rynkowych.

Pan Rynek nie lubi zmian i nie po raz pierwszy negatywnie zareagował na ogłoszenie transakcji przez firmę AT&T. Firma dąży do poważnej zmiany, transakcji o wartości 43 mld USD, polegającej na sprzedaży WarnerMedia firmie Discovery($DISCA), a akcje firmy spadły o 28% od momentu ogłoszenia tej informacji.

Podobnie jak w przypadku większości firm, możliwość odblokowania wartości jest bardzo źle rozumiana, a firma jest znacznie niedowartościowana.

AT&T $T w swoim liście do akcjonariuszy stwierdza zwięźle, że nikt nie powinien sprzedawać akcji, ponieważ jest to okres, w którym firma ponosi wysokie wydatki na przejęcia i spodziewa się odbić od obecnego miejsca (niedoszacowanego "dna").

Wniosek

Technologia stale się zmienia, a nasza zależność od niej jest coraz większa. Obecnie światowi użytkownicy smartfonów zużywają średnio 11 GB miesięcznie (proszę nie wierzyć mi na słowo, to tylko statystyka, która może się nieznacznie różnić). W Ameryce Północnej prognozuje się, że do końca 2027 roku osiągnie on poziom 53 GB/miesiąc. Wszyscy możemy pracować, robić zakupy i podróżować. Nie wiem, które firmy będą wiodły prym w dostarczaniu tych usług i doświadczeń. Wiem jednak, że zapotrzebowanie na niezawodny Internet będzie rosło, a firmy, które go dostarczają, mają znaczną przewagę nad konkurencją. Telekomunikacja jest środkiem łączącym użytkowników z technologią i stanowi podstawę ekosystemu cyfrowego. Dobrą wiadomością dla nas jest to, że sektor telekomunikacyjny jest przyjazny dywidendom.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.