Ponieważ rynek akcji znajduje się w obszarze korekt rynkowych, inwestorzy obawiają się, w jakim kierunku może zmierzać rynek. Choć większość inwestorów kibicuje hossie, korekty rynkowe i rynki niedźwiedzia są naturalną częścią cyklu rynkowego i nie należy się ich obawiać. Celem tego artykułu nie jest straszenie inwestorów krachem na rynku czy przejściem w rynek niedźwiedzia, lecz przedstawienie tytułów uczestnictwa, które mogą przynieść korzyści w takiej sytuacji.

W ubiegłym tygodniu na rynkach akcji panowały bardzo dobre nastroje, a inwestorzy zyskali dziesiątki procent. Jednak ta sytuacja nie mówi absolutnie nic o rynku, więc nadal możemy szybko powrócić na skraj rynku niedźwiedzia.

Celem jest raczej posiadanie strategicznej ekspozycji na akcje wysokiej jakości, które mogą wytrzymać presję rynkową, a nawet stanowić zabezpieczenie przed akcjami, które mogą nie osiągać korzystnych wyników. Tutaj przyjrzymy się bliżej, dlaczego American Tower $AMT i Prologis $PLDsą dwiema akcjami, które warto posiadać podczas rynku niedźwiedzia.

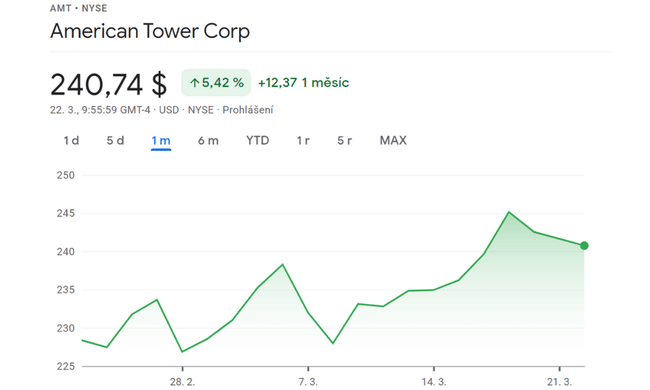

American Tower $AMT

Spółka powoli wraca do szczytowej formy sprzed sześciu miesięcy, co jest utrudnione przez bardzo niestabilny rynek.

Infrastruktura teleinformatyczna staje się coraz ważniejszym aspektem naszego życia, ponieważ jesteśmy coraz bardziej zależni od technologii wirtualnych, rozwiązań bezprzewodowych i usług w chmurze. Inwestorzy mogą zwrócić się do funduszy inwestycyjnych typu data center REIT (real estate investment trusts), aby zapewnić sobie ekspozycję na to rosnące zapotrzebowanie na bezpieczne przechowywanie i przetwarzanie danych.

American Tower $AMT oferuje inwestorom ekspozycję zarówno na infrastrukturę komunikacyjną, jak i rozwiązania w zakresie przechowywania danych w centrach danych. Ponadto jest drugim co do wielkości REIT-em pod względem kapitalizacji rynkowej i największym operatorem wież komunikacyjnych i infrastruktury komunikacyjnej na świecie, posiadającym ponad 220 000 nieruchomości, co stawia go w jednym szeregu z innymi.

Niektórzy inwestorzy obawiają sięodługoterminowe perspektywy wzrostuspółki American Tower $AMT. W końcu bycie ogromnym oznacza wyzwanie, jeśli chodzi o wzrost, ale ciągłe wdrażanie technologii 5G i ekspansja na rynki międzynarodowe pomagają w zwiększeniu wydajności firmy.

- W 2021 r. spodziewany jest wzrost przychodów o 16,4%.

- Zysk operacyjny netto skoczył o 51%.

- Zysk na akcję wzrósł o 15,4%

Teraz firma ma szansę na dalszy rozwój po dodaniu 33 centrów danych do swojej oferty w 2021 roku. Obejmuje to transakcję CoreSite $COR oraz inne przejęcia, które kosztowały firmę łącznie 20,8 mld USD.

Jedyny minus, jaki tu widzę:

Wskaźnik zadłużenia do zysków przed potrąceniem odsetek, podatków, deprecjacji i amortyzacji (EBITDA) wynosi 6,8.

Średnia branżowa wynosi około 5.

Biorąc pod uwagę niedawne przejęcia, zadłużenie powinno przynieść zauważalny wzrost sprzedaży i nie stanowi dużego powodu do niepokoju. W ostatecznym rozrachunku nie będzie to więc aż tak wielki minus, ponieważ chodzi o przyszły dobrobyt firmy.

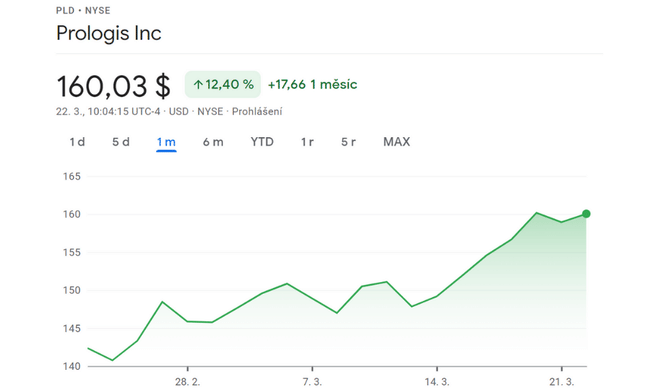

Prologis $PLD

Firma jest doskonale zabezpieczona przed ogromną zmiennością, która rozpoczęła się na początku roku. Od początku 2022 r. strata na akcję wynosi zaledwie 5%.

Nieruchomości przemysłowe to obecnie jeden z najgorętszych sektorów nieruchomości komercyjnych, który w 2021 r. osiągnął rekordowy poziom popytu, podaży i wzrostu czynszów.

Twierdzenie to potwierdzają proste dane statystyczne, które pokazują, że w IV kw. 2021 r. średni wskaźnik pustostanów w sektorze przemysłowym wyniósł 3,2%, co stanowi nowy niski poziom, a na niektórych rynkach wskaźnik pustostanów był niższy niż 2%.

Brak podaży i silny popyt wynikają w dużej mierze z zakłóceń w międzynarodowych łańcuchach dostaw i rozwoju handlu elektronicznego. Spowodowało to wzrost stawek czynszu nawet o 11%.

Prologis $PLD, wiodący REIT przemysłowy i największy REIT pod względem kapitalizacji rynkowej, opiera się na tych założeniach, dzięki czemu jest idealną inwestycją, która może przynieść zyski nawet na rynku niedźwiedzia. Firma, która posiada udziały i jest właścicielem ponad 1 mld stóp kwadratowych magazynów i centrów dystrybucyjnych w 4 700 nieruchomościach na całym świecie, odnotowała imponujący wskaźnik obłożenia na poziomie 97,4% w IV kw. 2021 r.

- W oparciu o te czynniki zarówno zysk operacyjny, jak i wolne przepływy pieniężne rosły z roku na rok (ale najbardziej od 2020 r.).

- Prologis $PLD ma również silną pozycję finansową, z zadłużeniem na poziomie 4,2-krotności EBITDA, co jest uznawane za niski poziom w większości standardów REIT.

- Spółka zwiększyła również ostatnio wypłatę dywidendy o 25%. Chociaż stopa dywidendy jest nadal niska, około 2%, jest to solidna spółka, która jest dobrze przygotowana do przetrwania spowolnienia na rynku.

Odporne zakupy na rynku niedźwiedzia

Obie te spółki są liderami w swoich branżach i solidnymi płatnikami dywidend. Pomimo swoich ogromnych rozmiarów, obie te spółki zachowują możliwości wzrostu, zapewniając jednocześnie ekspozycję na sektory odporne na recesję, które są wspierane przez długoterminowy popyt. Chociaż modele biznesowe tych firm mogą doskonale sprawdzać się podczas rynku niedźwiedzia, należy pamiętać , że nie są one odporne na zmienność rynku.

Oczywiście ceny obu spółek spadają od początku roku na skutek ogromnej zmienności. Inwestorzy muszą być jednak cierpliwi i wierzyć, że ich modele biznesowe i wyniki będą w stanie utrzymać się w trudnych warunkach rynkowych. Nawet jeśli chwilowo sytuacja może ulec pogorszeniu, w dłuższej perspektywie te dwie akcje są zdecydowanymi zwycięzcami.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.