ApeCoin tutaj ApeCoin tam. Czy inwestorzy naprawdę zapomnieli, jak inwestować mądrze i odpowiedzialnie? Ostatnie kilka dni zdecydowanie na to wskazują. Istnieją jednak legendy, które w czasach ekstremalnej zmienności potrafią zarobić miliardy bez konieczności inwestowania w jakiś szalony projekt. Dlatego dziś przyjrzymy się pięciu z nich i ich wyjątkowym zakupom...

Chociaż zalecenie, aby kupować, gdy na ulicach leje się krew, zostało przypisane więcej niż jednemu bogatemu przedsiębiorcy, jest to solidne podejście do tworzenia znacznego bogactwa. Inny często przytaczany cytat, którego prawdziwe pochodzenie jest przedmiotem dyskusji, mówi, że rynek może pozostać irracjonalny dłużej niż Ty możesz pozostać wypłacalny.

Czy na horyzoncie widać reset świata finansów? Wzrost tego wskaźnika z pewnością budzi niepokój

Sugeruje, że łatwiej powiedzieć niż zrobić zakupy, gdy panika jest w powietrzu 😉. Poniższa piątka inwestorów zrobiła to mimo wszystko i to w czasie, gdy rynek wyglądał podobnie marnie, pokazując, że można zarabiać pieniądze w każdych warunkach.

Warren Buffett

W październiku 2008 roku Warren Buffett opublikował w "The New York Times" artykuł, w którym stwierdził, że kupuje amerykańskie akcje w czasie spadku wartości akcji spowodowanego kryzysem kredytowym. Jego wywód na temat kupowania w czasach, gdy na ulicach leje się krew, brzmi: "Bój się, gdy inni są chciwi, i bądź chciwy, gdy inni się boją".

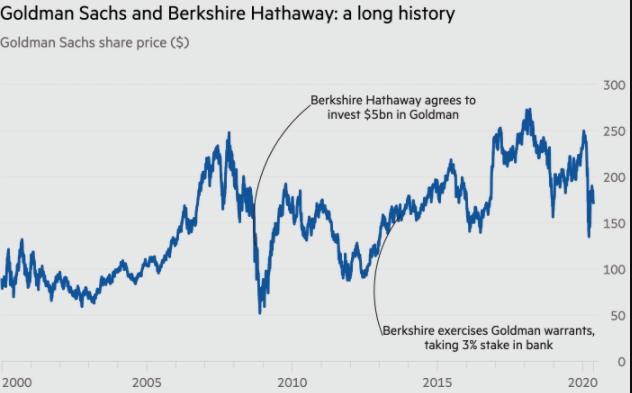

Buffett wykazał się szczególnymi umiejętnościami podczas kryzysu kredytowego. Jego zakupy obejmowały kupno bezterminowych akcji uprzywilejowanych Goldman Sachs $GS o wartości 5 mld USD, za które płacił 10% odsetek i które zawierały warranty na zakup kolejnych akcji Goldmana.

Goldman miał również możliwość odkupienia tych papierów wartościowych z 10% premią. Buffett i bank zawarli tę umowę w 2008 roku, kiedy zawierali transakcję. Ostatecznie bank odkupił akcje w 2011 roku. Buffett zrobił to samo z General Electric $GE, kupując akcje uprzywilejowane o wartości 3 mld USD z oprocentowaniem 10% i opcją odkupu za trzy lata z 10% premią.

Kupił także miliardy dolarów zamiennych akcji uprzywilejowanych w Swiss Re i Dow Chemical $DOW, które potrzebowały płynności, aby wyjść z burzliwego kryzysu kredytowego. Buffett zarobił w ten sposób miliardy dla siebie, ale jednocześnie pomógł tym i innym amerykańskim firmom przetrwać niezwykle trudny okres. Nie ma więc wątpliwości, że w tym rokuzrobi coś podobnego.

John Paulson

Zarządzający funduszem hedgingowym John Paulson zasłynął w czasie kryzysu kredytowego ze spektakularnego zakładu przeciwko amerykańskiemu rynkowi mieszkaniowemu. W czasie kryzysu jego firma Paulson & Co. zarobiła około 15 miliardów dolarów. W 2009 r. szybko przestawił się na obstawianie późniejszego ożywienia gospodarczego, budując wielomiliardową pozycję w Bank of America $BAC oraz około dwa miliony akcji Goldman Sachs.

W tym czasie postawił również na złoto i zainwestował w Citigroup $C, JP Morgan Chase $JPM i kilka innych instytucji finansowych. Ogólne zyski Paulsona z funduszy hedgingowych w 2009 r. były przyzwoite, ale dopiero w przypadku dużych banków, w które zainwestował, odnotował on ogromne zyski.

Jamie Dimon

Jamie Dimon, choć nie jest prawdziwym inwestorem indywidualnym, wykorzystał strach na swoją korzyść podczas kryzysu kredytowego i osiągnął ogromne zyski dla JP Morgan. W szczytowym momencie kryzysu finansowego Dimon wykorzystał siłę bilansu swojego banku do przejęcia Bear Stearns i Washington Mutual - dwóch instytucji finansowych, które pociągnęły za sobą ogromne zakłady na amerykańskich nieruchomościach.

JP Morgan przejął Bear Stearns za 10 USD za akcję, czyli mniej więcej 15% wartości z początku marca 2008 r. We wrześniu tego samego roku przejęła także WaMu. Cena zakupu stanowiła również ułamek wartości WaMu na początku roku. Od najniższego poziomu w marcu 2009 r. akcje JP Morgan $JPM wzrosły ponad trzykrotnie w ciągu 10 lat, przynosząc znaczne bogactwo akcjonariuszom i prezesowi firmy.

Ben Bernanke

Podobnie jak Jamie Dimon, Ben Bernanke nie jest inwestorem indywidualnym. Jednak jako szef Rezerwy Federalnej (Fed) przewodniczył okresowi, który okazał się kluczowy dla Fedu. Działania Fedu zostały rzekomo podjęte w celu ochrony amerykańskiego i światowego systemu finansowego przed załamaniem, ale odważne działania w obliczu niepewności przyniosły korzyści Fedowi i podstawowym podatnikom.

W artykule z 2011 roku podano, że zyski Fedu w 2010 roku wyniosły 82 miliardy dolarów. Z tego około 3,5 mld USD pochodziło z zakupu aktywów Bear Stearns i AIG, 45 mld USD z zakupu papierów wartościowych zabezpieczonych hipoteką(MBS) o wartości 1 bln USD, a 26 mld USD z przechowywania długu publicznego.

Bilans Fedu wzrósł trzykrotnie z szacowanych 800 mld USD w 2007 r., aby zaabsorbować załamanie systemu finansowego, ale wydaje się, że teraz, gdy warunki powróciły do normalności, Fed dobrze sobie radzi z zyskami.

Carl Icahn

Carl Icahn to kolejny legendarny inwestor funduszowy, który może pochwalić się znakomitymi wynikami w inwestowaniu w zagrożone papiery wartościowe i aktywa w okresach dekoniunktury. Jego doświadczenie polega na kupowaniu firm, a w szczególności firm z branży hazardowej. W przeszłości nabył trzy nieruchomości hazardowe w Las Vegas w czasach problemów finansowych i sprzedał je z dużym zyskiem, gdy sytuacja w branży uległa poprawie.

Dowodem na to, że Icahn wie, jak wygląda rynek, jest fakt, że w 2007 roku sprzedał te trzy nieruchomości za około 1,3 miliarda dolarów, czyli wielokrotnie więcej niż wynosiła jego pierwotna inwestycja. W czasie kryzysu kredytowego rozpoczął renegocjacje i udało mu się nabyć zbankrutowaną nieruchomość Fontainebleau w Las Vegas za ok. 155 mln USD, czyli ok. 4% szacunkowych kosztów budowy.

Icahn ostatecznie sprzedał niedokończoną nieruchomość za prawie 600 milionów dolarów dwóm firmom inwestycyjnym w 2017 roku, zarabiając prawie czterokrotność swojej pierwotnej inwestycji. Wszystkich pięciu inwestorów łączy jedna wspólna cecha: wykorzystali sytuację i kupowali wtedy, gdy najbardziej im się to opłacało. Czy myślisz, że w tym roku znów to zrobią? Napisz w komentarzach.

Jeśli podobał Ci się mój wpis, nie zapomnij mnie śledzić na Bulios, na pewno pojawi się więcej w przyszłości.

DISCLAIMER:Nie jestem profesjonalistą w dziedzinie inwestycji, a jedynie zainteresowanym inwestorem indywidualnym, więc nie jest to rekomendacja inwestycyjna.