Rynek trzęsie się w posadach. Jest to spowodowane otwartymi działaniami wojennymi w Europie i szaloną inflacją. To jest właśnie ten okres w roku, kiedy inwestorzy odwracają się od spekulacyjnych tytułów hiper-wzrostowych i wracają do starych, dobrych, stabilnych spółek. Najlepiej, oczywiście, z wysoką dywidendą. Przedstawię Wam tutaj dwie z nich. Trzymajcie się za czapki - to będzie prawdziwa jazda!

Nie będę Was zatrzymywał - oto mój wybór na dziś - dwa tytuły o solidnych podstawach i, co najważniejsze, KULINARNYM DYWIDENCIE! 🤘😂

Sabra Health Care REIT $SBRA

Jeśli chodzi o martwe okazje, inwestorzy będą żałować, że nie sięgnęli po akcje funduszu Sabra Health CareREIT (Health Care REIT). Na dodatek teraz jest w sprzedaży! Akcje spółki spadły o ponad 27% w stosunku do 52-tygodniowego maksimum.

Jak można sobie wyobrazić, firma, która jest właścicielem ponad 400 placówek opieki zdrowotnej i domów opieki, nie radziła sobie najlepiej podczas pandemii. Szczególnie narażeni na działanie COVID-19 okazali się seniorzy, co spowodowało spadek obłożenia w placówkach należących do Sabra Health Care w 2020 roku. To z kolei zwiększało prawdopodobieństwo, że firma nie będzie pobierać czynszu od najemców w terminie lub w ogóle.

Jednak w ciągu ostatnich 15 miesięcy sytuacja Spółki uległa znacznej poprawie. Wskaźnik obłożenia obiektów firmy osiągnął najniższy poziom ponad rok temu. Ponadto firma poinformowała w swoich wynikach operacyjnych na koniec roku, że do stycznia 2022 r. zebrała 99,6% oczekiwanych czynszów od początku pandemii.

Kolejna chmura nad USDSBRA została niedawno uchylona dzięki ogłoszeniu zmiany głównej umowy najmu z Avalere. Jest ona operatorem 27 nieruchomości należących do Sabry i jedynym kluczowym najemcą, który naprawdę mocno ucierpiał w wyniku pandemii. Nowa umowa daje firmie Avalere większą swobodę w regulowaniu płatności czynszu, a także daje Sabrze możliwość zrekompensowania wyższych płatności miesięcznych w przyszłości, jeśli Avalere rozwinie swoją działalność. Najważniejsze jest to, że Avalere nie stanowi już problemu dla firmy Sabra ani dla jej inwestorów.

Sabra wydaje się być w idealnej pozycji do kontynuowania inwestycji, które pozwolą wykorzystać przyszłe potrzeby w branży domów opieki i wykwalifikowanej opieki pielęgniarskiej. Krótko mówiąc, są to akcje o rentowności 8,7%, których nie można przegapić.

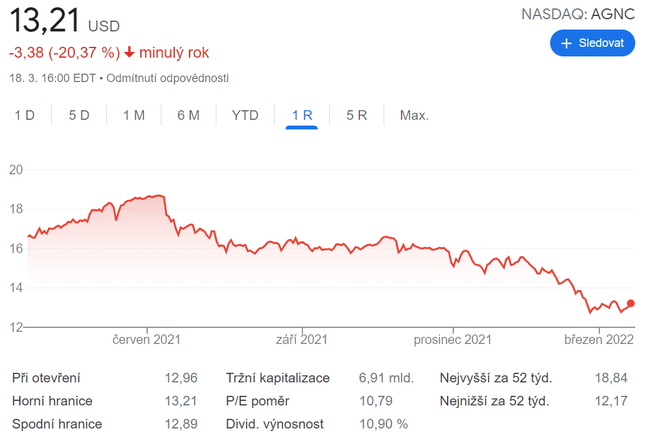

AGNC Investment Corp. $AGNC

Inną spółką dywidendową o wysokiej stopie zwrotu jest AGNC Investment Corp. W 12 z ostatnich 13 lat stopa zwrotu była średnio dwucyfrowa i jest to jedna z najpopularniejszych akcji przynoszących dywidendę, która jest wypłacana co miesiąc.

AGNC jest REIT-em hipotecznym. Chociaż produkty kupowane przez REIT hipoteczny mogą być nieco złożone, istotą modelu operacyjnego spółki jest chęć pożyczania pieniędzy na niskie krótkoterminowe stopy procentowe, które można wykorzystać do zakupu długoterminowych aktywów przynoszących wyższe zyski, takich jak papiery wartościowe zabezpieczone hipoteką (MBS). Im większa jest różnica (tzw. marża odsetkowa netto) między średnią rentownością, jaką AGNC uzyskuje z papierów wartościowych zabezpieczonych aktywami, a tym, co płaci od swoich krótkoterminowych kredytów, tym bardziej zyskowna może być spółka.

Im większa jest różnica (tzw. marża odsetkowa netto

) między średnią rentownością, jaką AGNC uzyskuje z papierów wartościowych zabezpieczonych aktywami, a tym, co płaci z tytułu kredytów krótkoterminowych, tym bardziej zyskowna może być spółka.

Obecnie AGNC stoi w obliczu nieco niekorzystnego scenariusza. Ponieważ REIT-y hipoteczne są zwykle bardzo wrażliwe na stopy procentowe, spłaszczająca się krzywa dochodowości (tj. zmniejszająca się różnica między krótkoterminowymi i długoterminowymi stopami zwrotu z obligacji skarbowych) prawdopodobnie wpłynie na marżę odsetkową netto w nadchodzących kwartałach.

Inwestorzy powinni jednak zwrócić uwagę na dwie ważne rzeczy. Po pierwsze, krzywa dochodowości znacznie częściej się stromiła niż spłaszczała, co jest dobrą wiadomością dla cierpliwych inwestorów AGNC. Po drugie, podwyżki stóp procentowych przez Rezerwę Federalną powinny w dłuższej perspektywie zwiększyć zysk netto AGNC z nabywanych przez nią papierów wartościowych zabezpieczonych aktywami.

Co więcej, AGNC znajduje się obecnie w fazie solidnej wyprzedaży. Wydaje się więc, że jeśli masz go na oku, teraz jest idealny moment, aby go zaatakować!

Nie jest to rekomendacja inwestycyjna. Jest to wyłącznie mój punkt widzenia, oparty na informacjach dostępnych w Internecie. W szczególności analiza Seana Williamsa.