Obecnie w świecie finansów i dyskusji społecznych rozbrzmiewa jedno słowo - inflacja. Oczywiście, utrata pieniędzy nie jest niczym przyjemnym. Nie pozwól jednak, aby obawy przed tym zjawiskiem zdominowały Twoje myśli inwestycyjne. Oszczędź sobie czasu i martw się o wzrost zarobków. Przyglądamy się opiniom banków z Wall Street, które udzielają ciekawych wskazówek na temat spółek odpornych na taką właśnie inflację.

Sezon wyników za czwarty kwartał jest już prawie zakończony, a wyniki są dość solidne. Większość spółek pobiła oczekiwania. Ale to oznacza koniec łatwych porównań. W bieżącym kwartale wzrost zysków ma wynieść zaledwie 5%, a w całym roku 8%, ale nie ma co na to liczyć. Historycznie, konsensus lutowy dla całorocznych zysków był zawyżony średnio o pięć punktów procentowych, jak podaje BofA Securities. Jeśli założymy jedynie 3% wzrost zysków w 2022 roku, indeks S&P 500 będzie wyceniany na poziomie 21-krotności zysków forward.

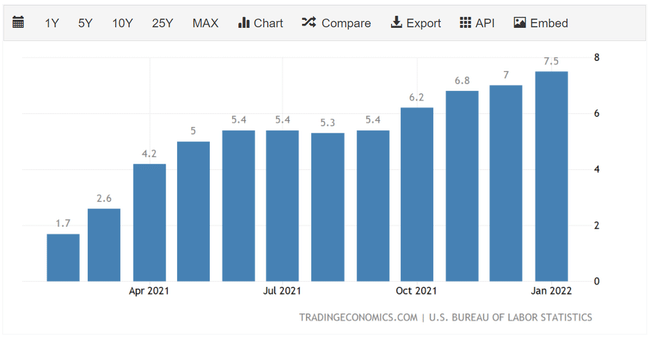

Bliskie zeru stopy procentowe sprawiły, że drogie akcje stały się okazją w ciągu ostatniej dekady, ale teraz stopy idą w górę. Inflacja jest najwyższa od 1982 roku.

Goldman Sachs $GS właśnie podniósł swoją prognozę podwyżek stóp procentowych z pięciu do siedmiu w tym roku. Uważa on, że Fed zawsze awansuje o ćwierć punktu, ale możliwe są półpunkty.

ALE! Czy niska rentowność obligacji nie mówi nam, że inflacja będzie szybko spadać? Tak, ale poleganie na nim wiąże się z trzema problemami. Po pierwsze, stopy kapitalizacji przesuwają się subtelnie coraz wyżej. Po drugie, jeszcze w zeszłym tygodniu Fed skupował obligacje skarbowe w celu obniżenia ich rentowności. Oczywiście planuje przestać to robić, ale dopiero po kilku tygodniach, aby nie zaszkodzić gospodarce, wyglądając na zbyt zmartwioną szkodami, jakie wyrządza gospodarce.

Trzeci problem ze słuchaniem skarbowców polega na tym, że wydaje się, iż nic nie wiedzą. Jim Reid, główny strateg kredytowy Deutsche Bank $DB, wykreślił ostatnio historyczne stopy zwrotu z 10-letnich obligacji skarbowych w odniesieniu do poziomu inflacji w ciągu najbliższych pięciu lat. Mówiąc wprost - rentowność obligacji skarbowych prawdopodobnie nic już nie znaczy.

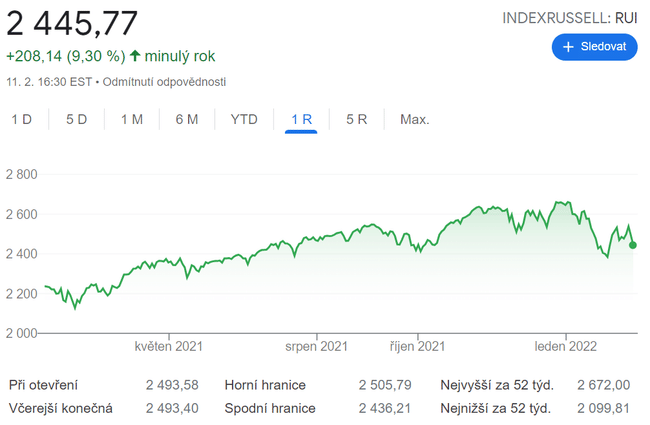

Dla inwestorów, którzy chcą dostosować swój stan posiadania do obecnych warunków, atrakcyjne pozostają akcje o dużej wartości. W tym roku osiągnęły one wynik lepszy o osiem punktów procentowych, co oznacza, że indeks Russell 1000 Value Index spadł tylko o 1% w porównaniu z indeksem Russell 1000 Growth Index, który spadł o 9%.

Nastąpiło to po 15 latach dominacji akcji wzrostowych. Dyskonto dla akcji wartościowych pozostaje niezwykle wysokie. Co więcej, nawet w wynikach za czwarty kwartał, wartość okazała się lepsza od wzrostu, z$CS wzrosła o 30% w porównaniu do 25%, według Credit Suisse. Oczekuje, że w tym roku akcje wartościowe nadal będą wiodły prym we wzroście zysków.

Niekomfortowo wygląda również liczba ostatnich spadków na akcjach wzrostowych w dniu publikacji wyników. Netflix $NFLX, Teradyne $TER, PayPal Holdings $PYPL i Meta Platforms $FB wszystkie doznały spadków akcji o ponad 20% dzień po ich raportach, najwyższy dla akcji wzrostu od dot-com bubble z końca lat 90-tych, według BofA.

Dla łatwego skupienia się na tytułach wartościowych, zawsze jest Invesco S&P 500 Pure Value (RPV) exchange-traded fund. Kluczem do wyboru pojedynczych akcji wartościowych jest oddzielenie tanich akcji wzrostowych od pułapek, według banku inwestycyjnego Jefferies. W tym celu firma przeszukała swoje dane, aby znaleźć spółki z ratingiem "Kupuj" o niskim wskaźniku ceny do zysku (P/E) i wysokiej rentowności wolnych przepływów pieniężnych, a następnie poprosiła swoich analityków o ich najlepsze propozycje. Oto sześć z nich:

Ubezpieczyciel zdrowotny Anthem $ANTM, przy 16-krotności zysków, zwiększył zysk na akcję średnio o 13% w ciągu ostatniej dekady i być może był konserwatywny w swoich prognozach na 2022 r. Brunswick $BC, producent łodzi, przy 10-krotności zysków, korzysta z gwałtownego wzrostu liczby młodych nabywców wybierających się nad wodę.

Freeport-McMoRan $FCX, przy 12-krotności zysków, może skorzystać z ograniczonych rezerw miedzi. Microchip Technology $MCHP, przy 16-krotności zysku, prawdopodobnie spłaci dług i podniesie dywidendę. Ostatnio uzyskana stopa zwrotu: 1,4%.

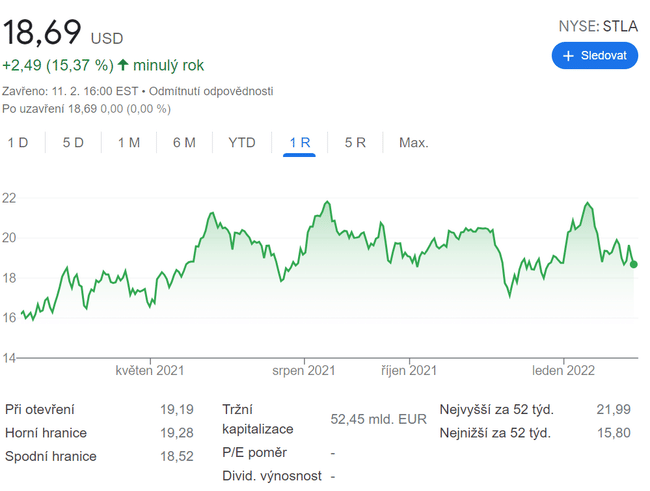

Owens Corning $OC, 10 razy zyski, sprawia, że izolacja i pokrycia dachowe materiały i wysoki popyt może być długoterminowe niż cena akcji sugeruje. I Stellantis $STLA, tylko cztery razy zyski, jest 12 do 18 miesięcy za rywalami producentów samochodów w przejściu do energii elektrycznej, ale jego Ram 1500 pickupy właśnie wyprzedził Chevrolet stać się drugim najlepiej sprzedającym się pojazdem w USA za Ford Motor $F.

Bank przygotował ciekawą listę, która z pewnością warta jest bliższej analizy. Więc do dzieła :)

Podstawowy błąd: Jeśli robisz to podczas inwestowania, natychmiast przestań

To nie jest rekomendacja inwestycyjna. Jest to czysto amatorski pogląd oparty na analizie Jacka Hougha.