Akcje wartościowe wymagają Twojej uwagi. Ich spread wartości jest na historycznie korzystnym poziomie, a to zapowiada silne przyszłe zyski w stosunku do wzrostu. Ale czym jest spread wartości i co jeszcze mogą nam powiedzieć dane?

Od czasu bańki Dot Com nie widzieliśmy tak kuszącego spreadu dla akcji wartościowych.

Co to jest spread wartościowy? Istnieje wiele definicji, ale generalnie mierzy ona względną taniość akcji wartościowych w stosunku do akcji wzrostowych. Na przykład, możemy porównać E/P akcji wartościowych do E/P akcji wzrostowych (odwrotność wskaźnika P/E). Bardziej złożone ramy obejmują takie wskaźniki, jak wskaźnik book-to-price, prognozowany zysk do ceny itp.

Ale akcje wartościowe są tanie nie bez powodu. To nie dzieje się tak po prostu. I znów z pomocą przychodzi literatura: istnieje szereg badań empirycznych, które weryfikują, że po okresach relatywnie tanich następują okresy lepszych wyników. Tak jak podwyższone wskaźniki Shiller P/E mają tendencję do przewidywania słabych zwrotów, tak historycznie tanie akcje wartościowe przewidują świetne zwroty. Zjawisko to jest wyraźne w wartościowych spółkach typu small caps.

W rzeczywistości zwykłe odwrócenie średniej oznacza duże premie:

Akcje wartościowe wydają się być teraz prawdziwą okazją! Spójrz na to w ten sposób. Na dzień wczorajszy akcje spółek wartościowych mają wskaźnik forward P/E na poziomie 14,6, natomiast akcje spółek wzrostowych na poziomie 22,4. Wskaźnik ten wynosi 0,65. Aby powrócić do historycznego średniego wskaźnika 0,75 i przy założeniu stałych zysków, akcje spółek wartościowych musiałyby wzrosnąć o około 30% lub akcje spółek wzrostowych musiałyby spaść o ponad 20%, lub też nastąpiłaby kombinacja obu tych czynników. Niewielkie cofnięcie się do średniej wartości w tym miejscu oznaczałoby znaczny outperformance.

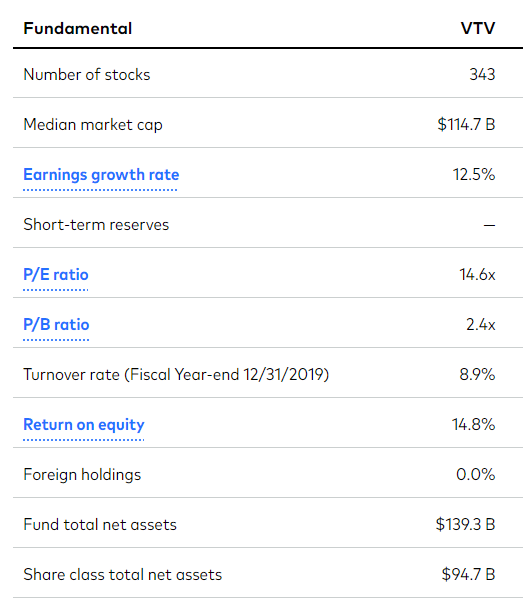

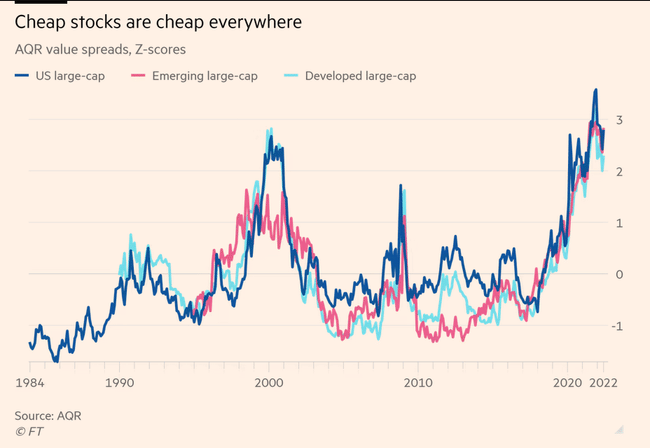

Teraz przedstawmy kilka wykresów. Od AQR capital, znormalizowana miara spreadu wartości w ciągu ostatnich kilkudziesięciu lat. Tutaj wyższa wartość to tańsza wartość. Do wyliczenia wyceny stosują skomplikowane obliczenia, które opisują na swojej stronie internetowej.

Zjawisko to występuje na całym świecie. W rzeczywistości cena znaczników wartości w USA jest nawet niższa niż w Europie.

Oprócz różnicy między wycenami europejskich akcji wzrostowych i wartościowych, istnieje jeszcze jedna różnica między amerykańskimi a europejskimi akcjami wartościowymi: indeks Russell 1000 value ma forward PE na poziomie 16,5, podczas gdy jego odpowiednik w Europie ma wartość 11, co samo w sobie jest ogromną różnicą. Tanie akcje w USA są wyceniane znacznie lepiej niż tanie akcje w Europie. Value stocks w Europie są naprawdę mało popularne.

Artykuł FT mówi również, że w ciągu ostatnich pięciu lat najtańsze spółki europejskie osiągnęły większy wzrost zysków niż ich odpowiedniki wzrostowe... tak więc w tym pięcioletnim okresie prawdziwymi akcjami wzrostowymi w Europie, przynajmniej pod względem fundamentalnym, były akcje wartościowe!

Wzrost w ciągu ostatniej dekady był imponujący, zarówno pod względem zarobków, jak i fundamentów. Ale akcje wartościowe radziły sobie dobrze same w sobie, fundamentalnie. O ile prawdą jest, że zyski dużych akcji wzrostowych rosły szybciej niż zyski małych akcji wartościowych - Avantis szacuje, że zyski dużych akcji wzrostowych wzrosły o około 194% w okresie od stycznia 2010 r. do lipca 2021 r., w porównaniu z 177% wzrostem zysków małych akcji wartościowych - to różnica wynosiła mniej niż 2% rocznie. Różnica ta jest znacznie mniejsza niż można by się spodziewać i z pewnością nie może tłumaczyć faktu, że zwrot z dużych akcji wzrostowych wyniósł 492 procent w porównaniu z 181 procentami dla małych akcji wartościowych w tym samym okresie.

Literatura na dowody, że ten spread przewiduje zwroty. Na przykład:

Adam Zaremba i Mehmet Umutlu, 2019 - The Value Spread and Asset Allocation in Global Equity Markets Badają, czy spread wartości jest przydatny do przewidywania zwrotów z ilościowych strategii stock-picking . Aby to sprawdzić, zbadali oni próbę 120 strategii akcyjnych na poziomie kraju, replikowanych na 72 rynkach akcji w latach 1996-2017.

Według ich słów, "szerokość spreadu wartości może średnio przewidzieć przyszłe zwroty. Pokazujemy, że strategie akcyjne z dużymi spreadami wartości znacznie przewyższają strategie z małymi spreadami wartości. Innymi słowy, jeśli interesuje Cię, która strategia może przynieść przyzwoite zyski w przyszłości, zwróć uwagę na spread wartości."

Samo odwrócenie średniej wartości przewiduje dobre wyniki, ale cieszy fakt, że mamy dowody empiryczne z całego świata potwierdzające, że to odwrócenie średniej wartości może się powtórzyć.

Ale ta korzystna cena nie będzie trwała wiecznie, jeśli historia się powtórzy. W końcu pieniądze zaczną płynąć do takich niedowartościowanych aktywów o silnych fundamentach. Idealnym wyborem są wtedy ETF-y small cap value, gdzie premie są jeszcze wyższe.

Jeśli podobają Ci się moje artykuły i posty, zapraszam do wrzucenia follow. Dzięki! 🔥

Disclaimer: To nie jest w żaden sposób rekomendacja inwestycyjna. To jest wyłącznie moje podsumowanie i analiza na podstawie danych z internetu i kilku innych analiz. Inwestowanie na rynkach finansowych jest ryzykowne i każdy powinien inwestować w oparciu o własne decyzje. Jestem tylko amatorem dzielącym się swoimi opiniami.