Citigroup $C jest wysoce zdywersyfikowaną firmą świadczącą usługi finansowe i czwartym co do wielkości bankiem w USA. Jest to również bardzo atrakcyjna spółka i nic dziwnego, że światowej sławy inwestor Warren Buffett włączył ją do swojego portfela. Bankowy gigant wciąż wygląda dość tanio i niedrogo nawet w stosunku do swoich konkurentów. Ale czy Citigroup może spełnić wiele byczych prognoz, które wskazują na 78 dolarów za akcję?

Citigroup jest wysoce zdywersyfikowaną firmą świadczącą usługi finansowe i czwartym co do wielkości bankiem w USA. Firma ma około 200 milionów kont klientów na całym świecie i łączny bilans 2,381 biliona dolarów. Citi działa w ponad 160 krajach i od dawna jest uważany za "najbardziej globalny" bank. W 2021 roku Citigroup znalazł się nawet na 33 miejscu listy Forbes 500.

Twierdziłbym, że wysoce zdywersyfikowana siła portfela Citi jest bardzo ważna, ponieważ w pewnym stopniu chroni bank przed spowolnieniem gospodarczym i zawirowaniami na rynku. Weźmy na przykład niedawną przeszłość: w środowisku niemal zerowych stóp procentowych i stabilnych rynków, bankowość inwestycyjna i zarządzanie majątkiem Citi osiągały dobre wyniki. W warunkach napiętej sytuacji rynkowej, dział Citi zajmujący się rynkami globalnymi jest w stanie odnieść korzyści. A rosnące stopy procentowe wspierają wyższe przychody z bankowości detalicznej.

Ogólnie rzecz biorąc, Citigroup posiada rozbudowaną bankowość komercyjną, inwestycyjną, międzynarodową bankowość korporacyjną oraz operacje związane z kartami kredytowymi. Najlepszym biznesem banku jest jego Grupa Klientów Instytucjonalnych (ICG), jednostka, w której bankowość komercyjna i operacje na rynkach kapitałowych mają skalę i unikalny globalny ślad, który niewielu może powielić. W opinii wielu osób jego globalna obecność ma jedną wielką zaletę, którą jest odróżnienie banku od wszystkich jego amerykańskich odpowiedników, a ten szeroki zasięg geograficzny powinien pomóc Citigroup pozostać bankiem z wyboru dla firm o potrzebach transgranicznych.

Citigroup jest obecnie w trakcie poważnej zmiany strategicznej i pozostaje taką złożoną historią. Bank sprzedaje kilka jednostek konsumenckich w obrębie APAC, planuje sprzedaż jednostki konsumenckiej w Meksyku i ponownie koncentruje się na swojej podstawowej jednostce ICG, północnoamerykańskich konsumentach i globalnym bogactwie. Na koniec tego procesu wygląda na to, że bank będzie bardziej przejrzysty i skoncentrowany strukturalnie.

Bank musi również rozwiązać kwestie operacyjne i regulacyjne. Tymczasem bank ma mniejszą wrażliwość na stopy procentowe niż jego rówieśnicy, a wydatki rosną. Widzimy, że Citigroup potrzebuje trochę czasu zanim zarobki będą lepiej zoptymalizowane.

Szybkie spojrzenie na Citigroup

Citigroup jest jednym z najbardziej znaczących banków typu money center w USA, z ograniczoną liczbą oddziałów w Stanach Zjednoczonych, krajowymi operacjami detalicznymi, które są silnie skoncentrowane na działalności związanej z kartami kredytowymi, oraz ponad połową zysków i kapitału banku skoncentrowanego na segmencie ICG. Podczas gdy Citigroup jest głównym graczem w niektórych obszarach, w tym bankowości inwestycyjnej, kart kredytowych i produktów o stałym dochodzie, towarach i walutach.

Fosy bankowe wydają się pochodzić przede wszystkim z dwóch źródeł: korzyści kosztowych i kosztów zmiany dostawcy. Przewaga kosztowa wynika z trzech podstawowych czynników - niskiej bazy depozytowej, najwyższej efektywności operacyjnej i konserwatywnego gwarantowania - a dodatkowym czynnikiem są koszty regulacyjne. W segmencie efektywności operacyjnej widzimy również możliwość osiągnięcia korzyści skali, co prowadzi do przewagi kosztowej poprzez niższe relatywne koszty pozyskania klienta. Dotyczy to zwłaszcza banków o największym zasięgu dystrybucji i największej rozpiętości produktów.

Z perspektywy kosztów kredytowych nie widzę Citigroup jako uprzywilejowanego. Citigroup wypadł słabo podczas Wielkiej Recesji, wymagając największego bailoutu i powodując trwałe zmniejszenie kapitału akcjonariuszy. Co więcej, to nie pierwszy raz, kiedy Citigroup znalazł się w centrum złego podejmowania ryzyka w czasie spowolnienia gospodarczego. Ogólnie rzecz biorąc, w ciągu ostatniej dekady bank podjął wiele kroków w celu usprawnienia i ograniczenia swojej działalności. Myślę jednak, że doprowadziło to do zbliżenia się banku do średniej, a nie doprowadziło do jakichkolwiek korzyści.

Jak analitycy widzą to w przypadku Citigroup?

Po uwzględnieniu ostatnich wyników spółki, analitycy utrzymują szacunek wartości godziwej dla Citigroupna poziomie 78 dolarów za akcję (ponad 40% od dzisiejszej ceny). Ponadto analitycy oczekują, że Citigroup poniesie maksymalną stratę w wysokości 2 miliardów dolarów na swojej ekspozycji w Rosji i projekt bank otrzyma 7 miliardów dolarów za swoją jednostkę konsumencką w Meksyku.

Citigroup jest mniej wrażliwy na wzrost stóp niż jego rówieśnicy. Analitycy przewidują mniejsze wsparcie ze strony rosnących stóp, a większość wzrostu wyniku odsetkowego netto będzie pochodzić ze wzrostu kredytów i dodawania z czasem sald kart o wyższej rentowności.

Wyższy wzrost kosztów będzie miał wpływ na wyniki w średnim okresie, choć widzą oni stopniowy spadek kosztów w 2023 i 2024 r. ze szczytu w 2022 r. Bank ma osiągnąć wskaźnik efektywności na poziomie do 61% po latach pracy .

Nasze prognozy pokazują, że bank ma trudności z realizacją celu zarządu, jakim jest obniżenie wskaźnika efektywności do poziomu poniżej 60% w ciągu najbliższych trzech-pięciu lat, prognozujemy, że bank nie osiągnie poziomów PPNR (ex-sales) w 2020 roku aż do 2026 roku, a długoterminowy ROTCE (return on tangible equity) widzimy na poziomie zaledwie 9%-10%. Nawet przy tych stosunkowo konserwatywnych szacunkach, uważamy, że bank może w końcu skupić znaczną liczbę akcji, ponieważ uwalnia miliardowy kapitał ze sprzedaży aktywów i generuje (szacujemy) prawie 7 mld USD ze sprzedaży Meksyku.

Ryzyko inwestycyjne

Inwestycja w Citigroup wiąże się z dużym ryzykiem regulacyjnym i makroekonomicznym. Koszty przestrzegania przepisów są wysokie, firma jest duża i złożona, a bank jest głównym celem dla organów regulacyjnych poszukujących grzywien i stron procesowych domagających się odszkodowania za domniemane nieprawidłowości. Z perspektywy makroekonomicznej na rentowność banku będzie miał wpływ cykl stóp procentowych oraz efekty cyklu kredytowego i zadłużeniowego, na które żaden z nich nie ma wpływu. Większość działalności Citigroup jest wrażliwa ekonomicznie. Bank podlega również corocznemu stress testowi przeprowadzanemu przez Rezerwę Federalną.

Obecność Citigroup na rynkach wschodzących to kolejne istotne źródło ryzyka, które jest wyjątkowe wśród innych banków, ponieważ bank posiada największą ekspozycję międzynarodową.

Ostatnim ryzykiem są zakłócenia w działalności gospodarczej. Sektor bankowy przechodzi większe zmiany technologiczne niż kiedykolwiek wcześniej. Ponieważ coraz więcej transakcji jest przeprowadzanych cyfrowo, a branża jest coraz bardziej przekształcana przez technologię, nie ma pewności, jak ta dynamika się rozegra i jak zakłóci fosy w sektorze bankowym.

- Chociaż Citigroup ma pewne wyjątkowe ryzyka, uważam, że ciągłe upraszczanie działalności przez bank pomaga zapewnić średni poziom niepewności, zgodny z innymi.

Przydział kapitału

Citigroup, podobnie jak większość banków, zwraca dużą część swojego nadwyżkowego kapitału poprzez wykup akcji, co ma sens dla firmy, której zyski mogą być zmienne i w której adekwatność kapitałowa jest najważniejsza.

Citigroup w swojej historii miała trudne czasy, ale wierzę, że od czasu kryzysu finansowego sytuacja się poprawiła. Zarząd poprawił się, ponieważ Citigroup utrzymuje teraz niezależnego przewodniczącego, Johna Dugana, który ma duże doświadczenie w branży, w tym jako komptroller waluty. Pozostali członkowie zarządu mogą pochwalić się doświadczeniem w wiodących firmach z branży finansowej, dlatego uważam, że zarząd ma silną pozycję, by nadzorować ciągłe doskonalenie Citigroup.

Wyniki kwartalne $C

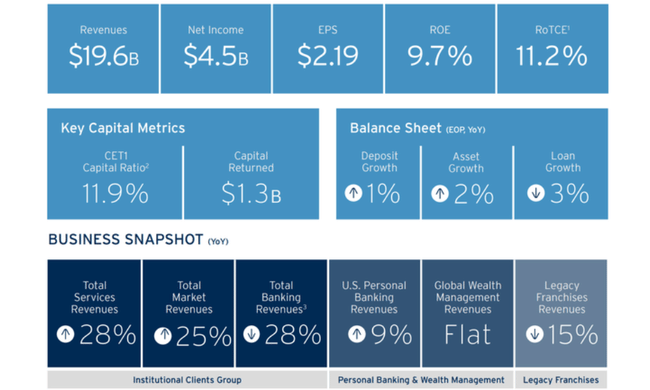

Citigroup podał, że w drugim kwartale 2022 roku zysk netto wyniósł 4,5 mld dolarów, czyli 2,19 dolarów na akcję rozwodnioną, przy przychodach w wysokości 19,6 mld dolarów. To w porównaniu z dochodem netto w wysokości 6,2 mld dolarów, czyli 2,85 dolarów na akcję rozwodnioną, przy przychodach w wysokości 17,8 mld dolarów w drugim kwartale 2021 roku.

Przychody były wyższe o 11% niż rok wcześniej, zarówno w wyniku odsetkowym, jak i pozaodsetkowym. Dochód netto w wysokości 4,5 mld USD był niższy o 27% w stosunku do roku poprzedniego, ponieważ wyższe koszty kredytów i wzrost kosztów o 8% z nawiązką zrównoważyły wzrost przychodów o 11%.

Zysk na akcję w wysokości 2,19 USD spadł o 23% w stosunku do roku poprzedniego, co odzwierciedla niższy dochód netto, częściowo skompensowany przez około 4% spadek liczby akcji w obiegu.

Bardzo atrakcyjna wycena

Akcje Citi są bardzo tanie w porównaniu z ich rówieśnikami z amerykańskiej bankowości. Dla porównania, Citi notuje P/E na poziomie 7, P/S na poziomie 0,8 i P/B na poziomie 0,55, natomiast JPM notuje P/E na poziomie nieco poniżej 10, P/S na poziomie 2,5 i P/B na poziomie prawie 1,5. Można więc powiedzieć, że JPM jest prawie dwa razy droższy od Citi.

Wniosek

Uważam, że Citigroup jest w stanie zrealizować wysokie prognozy, ponieważ widzimy stopniową poprawę działalności banku, możliwe miliardowe płatności przychodzące z Meksyku, skup akcji, poprawę biznesu, silny zarząd i wiele innych pozytywów. Żeby nie być stronniczym, widzę też potencjalne ryzyko związane z inwestycją. Główne negatywy upatruję w utrzymujących się ryzykach makroekonomicznych, które nadal mogą prowadzić do spadku cen akcji, następnie w potencjalnej ekspozycji na wiele rynków i pewnej historycznej wrażliwości podczas poważniejszych kryzysów. Ogólnie lubię ten bank, ale obecnie inwestuję w inny. Ten artykuł ma służyć jedynie jako inspiracja i wgląd w moje osobiste spojrzenie na ten bank, który ewidentnie ma duży potencjał wzrostu, który przy odpowiednich warunkach może łatwo spełnić. Interesujące będzie również to, co bank zrobi z 7-8 mld dolarów, które mają napłynąć z Meksyku, a które mają być przeznaczone na skup akcji.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi być poddana dokładnej analizie.