Akcje Palantir $PLTR straciły wczoraj ponad 14% w reakcji na raport o wynikach kwartalnych, który nie spełnił oczekiwań analityków. Niestety dziś przyszedł kolejny cios w postaci obniżenia oceny przez analityków, co znów ciąży na cenie akcji (-3,8% jak na razie). W czym analitycy widzą problem i dlaczego są sceptyczni co do przyszłości? 👇

Cena akcji $PLTR oscyluje obecnie w okolicach 9,3 USD.

Po wejściu $PLTRna giełdę we wrześniu 2020 roku, akcje znajdują się obecnie 73% poniżej swoich rekordów wszech czasów. Wyniki Palantira można ująć tak: Spowolnienie wzrostu i ponure perspektywy.

Wyniki spółki za drugi kwartał

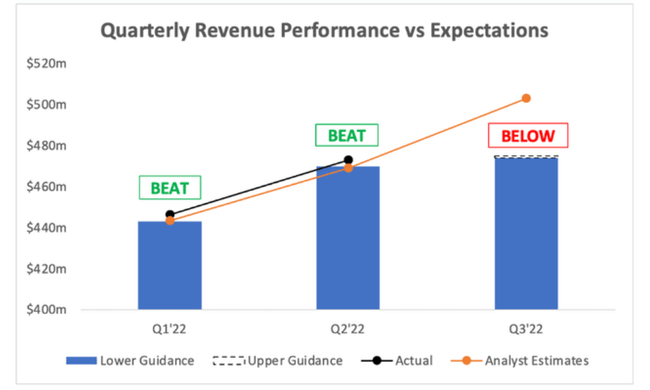

- Przychody wzrosły o 26% rok do roku do 473 milionów dolarów, bijąc szacunki analityków na poziomie 469 milionów dolarów, a także przewyższając szacunki zarządu na poziomie 470 milionów dolarów. Niestety, na tym kończą się też dobre wiadomości.

- Szacowane przez Zarząd przychody za 3Q'22 w wysokości od 474 mln USD do 475 mln USD oznaczają obniżoną dynamikę wzrostu w ujęciu rocznym i są znacznie niższe od oczekiwanych przez analityków 503 mln USD.

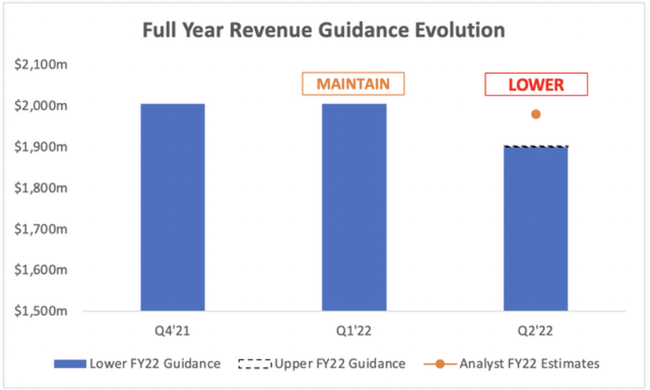

Szacunki Palantiru na cały rok 2022 zostały w tym kwartale obniżone.

Zarząd ustalił obecnie całoroczne przychody na poziomie od 1 900 mln do 1 902 mln dolarów, co jest znacznie niższe patrząc na szacunki analityków na poziomie 1 980 mln dolarów.

- Palantir podał, że zarobił skorygowany 1 cent na akcję za okres zakończony 30 czerwca. Analitycy spodziewali się, że spółka zarobi 3 centy na akcję.

Patrząc na klientów komercyjnych, Palantir z powodzeniem odnotował wzrost o 10% (QoQ) lub 157% w skali roku. Choć liczby te mogą wydawać się imponujące, warto zwrócić uwagę, że 10% wzrost sekwencyjny to najniższy wskaźnik wzrostu liczby klientów komercyjnych od czasu, gdy Palantir zaczął rozdzielać te dwa segmenty.

Z pewnością był to lepszy kwartał dla segmentu rządowego $PLTR, ponieważ przychody wzrosły o 9% (QoQ) w porównaniu do zaledwie 3% w segmencie komercyjnym. Jednak patrząc na porównanie rok do roku widać, że to segment komercyjny jest nadal miejscem wzrostu - przychody za 2Q'22 wzrosły o 46% r/r.

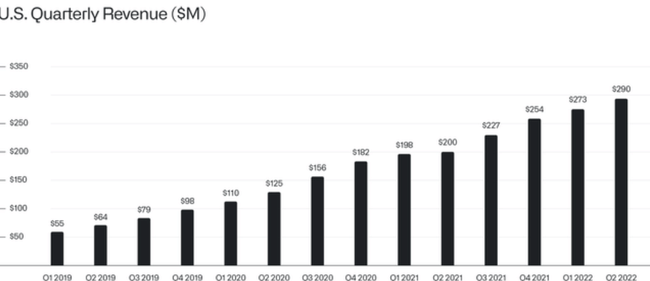

Silny wzrost w USA

Momentum na rynku amerykańskim nabiera mocy. Tutaj wzrost był dość imponujący.

CEO Alex Karp w liście do akcjonariuszy stwierdził co następuje:

Siła i rozmach, jakie obserwujemy u naszych klientów w Stanach Zjednoczonych, są odzwierciedleniem doskonalenia i dojrzewania naszych platform programowych, które, jak wierzymy, będą nadal prowadzić do coraz szerszej adopcji w różnych branżach.

Stwierdziliśmy, że przedsiębiorstwa komercyjne i agencje rządowe w Stanach Zjednoczonych wcześnie przyjmują nowe formy technologii.

Gotowość amerykańskich instytucji do eksperymentowania z nowymi platformami oprogramowania i dokonywania długoterminowych inwestycji w sukces i trwałość swoich organizacji pozostaje niezrównana.

Nasza kwartalna sprzedaż na rynku amerykańskim podkreśla znaczący i nieustanny wzrost naszej działalności w ostatnich latach.

W rzeczywistości to, co sugeruje CEO, to fakt, że rynek amerykański jest bardziej otwarty i podatny na przyjęcie nowych technologii, które oferuje Palantir. Niektórzy mogą uważać, że wyniki USA są takim preludium do przyszłych sukcesów na świecie.

Jak analitycy widzą przyszłość firmy Palantir?

Akcje Palantir spadły dziś o kolejne kilka procent przed wejściem na giełdę, po tym jak analityk Deutsche Bank obniżył ocenę spółki do Sprzedaj z Trzymaj.

Analityk twierdzi, że wyniki za II kwartał zmieniły jego pogląd na Palantir i ogólny stosunek ryzyka do zysku w akcjach. Jego nowa cena docelowa na poziomie 8$ (spadek z 11$) sugeruje prawie 20% spadek od wczorajszej ceny.

"Choć zawsze byliśmy sceptyczni co do możliwości komercyjnych w palantir, nasza teza była zakorzeniona w tym, co postrzegaliśmy jako wyjątkowo silną pozycję w sektorze publicznym. Teraz, gdy biznes rządowy dalej spowalnia, pozostaje nam bardzo niewiele na poparcie naszej wcześniejszej tezy" - powiedział analityk.

Analityk Citi obniżył cenę docelową do 6$ z 7$ na akcjach $PLTR z rekomendacją Sell po słabych wynikach i wytycznych.

"Uważamy, że wyniki wskazują na zmniejszający się wiatr ogonowy z kontraktów związanych z COVID i inwestycji SPAC w połączeniu z poleganiem na dużych ryczałtowych transakcjach rządowych z niepewnymi terminami transakcji" - napisał analityk.

Wniosek

Nie mówię, że przewidywania analityków są jakoś kierunkowe, ale nigdy nie jest dobrą wiadomością, jeśli nie mają do ciebie zaufania. Nie sądzę jednak, aby te negatywy złamały nawet największe byki Palantiru, które z pewnością będą dalej akumulować akcje. Dla tych, którzy są długoterminowymi wyznawcami Palantiru, ta wiadomość jest jedynie okazją do zakupu po niskiej cenie. Osobiście uważam, że ilość danych, z którymi firmy mają do czynienia na co dzień, będzie rosła wykładniczo i potrzebują one sposobu, aby poradzić sobie z tymi danymi i wykorzystać je - tu właśnie pojawia się Palantir. Nie mogę jednak zignorować złych wiadomości i zwiększonej niepewności wokół spółki, która pojawia się wraz ze spowolnieniem biznesu i cięciami w wytycznych. Z pewnością nie odrzucam Palantiru - nadal uważam, że Palantir jest nastawiony na długoterminowy sukces, ale ta zwiększona niepewność oznacza, że inwestorzy powinni postępować z wyjątkową ostrożnością.

Źródło: Investing.com/SA

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi przejść przez dokładną analizę.