S&P 500 zamyka najgorszą pierwszą połowę roku od pokolenia (najgorszą od 1970 r.), ale Wall Street uważa, że niektóre akcje mogą jeszcze przeprowadzić comeback w drugiej połowie 2022 r. To dość śmiałe mówić o powrocie, gdy mamy recesję w powietrzu, ale gdy sama Wall Street wyda ten byczy sygnał lub scenariusz, może to mieć pewną wagę. Przynajmniej ich wybór może być dla nas inspiracją.

Wall Street

Robi się to trochę banalne, ale zmienność wciąż nas nie opuściła, co jest głównie zasługą inflacji i jastrzębiego Fedu (oczywiście tych czynników jest znacznie więcej). Pomimo, że S&P 500 jest w dół -21,08% (YTD), mamy kilka akcji, które są należne do możliwego odbicia i ożywienia w drugiej połowie roku, lub tak widzi to Wall Street.

Te akcje mają również ponad 20% wzrost w oparciu o 12-miesięczne konsensusy Wall Street. Oczekuje się również, że w 2022 roku zwiększą zysk na akcję o ponad 10% na podstawie szacunków dotyczących wzrostu zysków.

Oto topowe wybory S&P 500 na drugą połowę roku:

1. Signature Bank $SBNY

Jeśli bank nie zapewni oczekiwanego powrotu, to przynajmniej pociesz się niższą, ale regularną dywidendą, która od 2018 roku wypłacana jest w wysokości 1,22%.

Akcje nr 1 rekomendowane przez 100% analityków, którzy je obejmują, to $SBNY. Akcje nowojorskiego banku komercyjnego spadły w tym roku o prawie 45%, głównie z powodu ekspozycji na kryptowaluty. Mimo to, analitycy Wells Fargo powiedzieli w zeszłym tygodniu, że pozostają "wysoce konstruktywni" w stosunku do akcji, które ich zdaniem otrzymają impuls z rosnącej adopcji cyfrowych aktywów.

Akcje Signature Bank rosną o około 82% w oparciu o 12-miesięczną cenę docelową. Dlaczego firma podoba mi się na pierwszy rzut oka?

- Od kilku kwartałów regularnie bije szacunki analityków w zakresie EPS, wzrostu przychodów i zysków.

Raport kwartalny prezentuje niespodziankę zarobkową na poziomie 22,97%. Kwartał temu ten bank komercyjny spodziewał się zaraportować zysk na poziomie 3,97 USD na akcję, gdy w rzeczywistości wygenerował zysk na poziomie 4,34 USD, co dało niespodziankę na poziomie 9,32%.

- W ostatnich czterech kwartałach spółka czterokrotnie przebiła konsensus szacunków EPS.

Signature Bank odnotował 607,96 mln dolarów przychodów w kwartale zakończonym w marcu 2022 roku, pokonując szacunki o 0,18%. Dla porównania w ubiegłym roku przychód wyniósł 439,21 mln dolarów. W ostatnich czterech kwartałach spółka trzykrotnie przebiła konsensusowe szacunki przychodów.

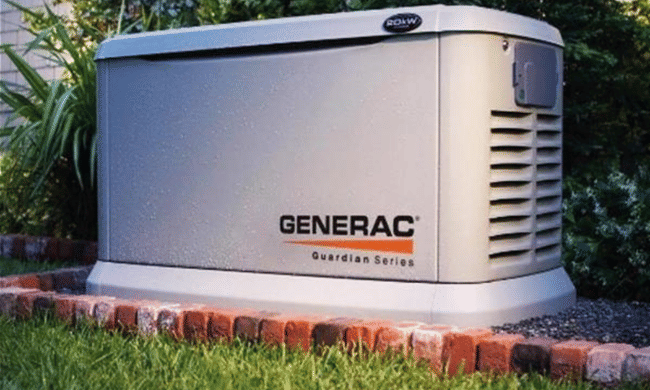

2. Generac Holdings $GNRC

Firma produkująca zapasowe generatory prądu $GNRC to kolejny faworyt Wall Street. Podczas gdy akcje spadły o 39% w 2022 roku, akcje mogą być "grą na rosnącą niestabilność sieci" i ekstremalną pogodę - wynika ze środowej noty Wells Fargo. Bank inwestycyjny uważa, że Generac mógłby uzyskać około 500 milionów dolarów dodatkowego przychodu za każdym razem, gdy w USA wystąpi duży huragan, a szacuje, że każdego roku występują dwa.

- A teraz trochę dygresji. W całej UE i w Czechach powoli nasilają się klęski żywiołowe - wszyscy o tym wiemy - powodzie, tornada, pożary. Mówi się, że te katastrofy nasilają się z biegiem lat, co rodzi pytanie: Czy inwestujesz w ten sektor? Albo w generatorach zasilania awaryjnego?

Wracając do $GNRC: Generac może wspiąć się o 81% do swojej 12-miesięcznej ceny docelowej, według 17 szacunków analityków.

Inwestorzy oczekują teraz na kolejny raport o wynikach: inwestorzy będą mieli nadzieję na wzmocnienie Generac Holdings w miarę zbliżania się do kolejnej publikacji wyników. Generac Holdings ma zanotować zysk na poziomie 2,66 USD na akcję, co oznaczałoby wzrost o 11,3% w skali roku. Konsensus szacunków wyników prognozuje sprzedaż netto na poziomie 1,26 mld USD, co oznacza wzrost o 37,47% w porównaniu z rokiem ubiegłym.

Szacunki analityków na cały rok dla $GNRC mówią o zysku 11,74 dolarów na akcję i przychodach 5,16 mld dolarów. Wyniki te oznaczałyby zmiany rok do roku odpowiednio o +21,91% i +37,99%. Nie wiadomo jeszcze, czy firma będzie w stanie sprostać tym oczekiwaniom.

3. Microsoft $MSFT

Z kapitalizacją rynkową wynoszącą prawie 2 biliony dolarów, Microsoft jest jedną z największych firm technologicznych na świecie. Spadek ceny jego akcji o 23,28% w ciągu ostatnich sześciu miesięcy może być okazją dla inwestorów.

$MSFT powinno być przygotowane na powrót w drugiej połowie roku. Producent Windowsa i Xboxa ma ponad 30% wzrost w oparciu o konsensus ceny docelowej, pomimo tegorocznych spadków. Analitycy Citi niedawno wskazali Microsoft jako top pick, ponieważ uważają, że akcje technologiczne są teraz znacznie w dół.

Około 80% analityków obejmujących akcje uważa to za wyraźny sygnał kupna.

Oczekiwania

Gigant technologiczny ma podać swoje wyniki za czwarty kwartał fiskalny. Wall Street oczekuje, że zysk wyniesie 2,31 USD na akcję, w porównaniu z 2,17 USD na akcję w zeszłym roku i 2,22 USD na akcję w trzecim kwartale.

- Powinienem dodać, że nie do końca zgadzam się z wyborem $MSFT. Chociaż firma jest silna i była wokół bloku, nie mam zbyt wiele wiary w powrót sektora technologicznego. Myślę, że wypranie w tym sektorze może jeszcze potrwać, dlatego nie widzę $MSFT jako pick na ewentualny powrót.

Wall Street zaleca również kupno następujących akcji: ServiceNow (NOW), New Corporation (NWSA), Assurant (AIZ) i Howmet Aerospace (HWM).

Wniosek

Czy zgadzasz się z wyborem Wall Street? Osobiście nie spodziewam się zbyt wielu cofnięć w pozostałej części roku, ani żadnej liczby byczych scenariuszy. Nadal stawiam czoła obecnej sytuacji i nie widzę oznak poprawy we wszystkich sektorach. Oczywiście, gdybym miał wybrać jedną akcję z tego trio, poszedłbym w stronę $SBNY - banki są zwykle najlepiej pozycjonowane i ustawione na wzrosty i comebacki w takich momentach. Do tego dochodzą dość wysokie oczekiwania wobec $SBNY, których spełnienie mogłoby poruszyć cenę, która od początku roku wyraźnie spada. Największe ryzyko widzę w ekspozycji na kryptowaluty, które mogą jeszcze ciągnąć bank w dół przez resztę roku.

Osobiście nadal trzymałbym się większego nagromadzenia gotówki i wolę pozostać lekko sceptyczny. Nadal będę trzymał się regularnego wykupienia i zwracał uwagę przede wszystkim na akcje defensywne i dywidendowe.

- Jaka jest twoja strategia wyboru?

- Które akcje preferujesz? Oczywiście patrząc na ewentualny powrót w dalszej części roku.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi przejść dokładną analizę.