Za nami już połowa roku, a zmienności na giełdach nie widać końca. Niektórzy z najlepszych analityków z Wall Street rekomendują 5 akcji do kupienia, które będą najlepszym wyborem, by uchronić się przed niestabilnym rynkiem. W ubiegłym tygodniu Fed podniósł stopy procentowe o 0,75%. Dlaczego o tym mówię? Oczekuje się, że po złym raporcie o inflacji Fed ponownie dokona zacieśnienia, a może nawet znacznie bardziej radykalnie, co może ponownie wywołać zmienność na rynkach.

Na jakie akcje zwracają uwagę analitycy?

Inwestorzy, którzy już otrząsnęli się po gwałtownym spadku akcji, w zeszłym tygodniu ponownie zostali dotknięci podwyżką stóp procentowych przez Rezerwę Federalną o trzy czwarte punktu procentowego. Bank centralny jasno dał do zrozumienia, że podejmuje kroki w celu ograniczenia inflacji, ale jego działania jeszcze bardziej podsyciły obawy o nadchodzącą recesję.

Inwestorzy muszą skupić się na swoich celach długoterminowych. Najlepsi analitycy i specjaliści z Wall Street przedstawiają 5 akcji, na czele z Apple i Bank of America, które zapewnią długoterminową wartość przy jednoczesnej ochronie przed niestabilnym rynkiem.

Jednocześnie duża część z tych akcji znajduje się znacznie poniżej swoich ATH. Czy posiadasz którąś z tych akcji?

Apple $AAPL

-27,72% YTD.

Kapitalizacja rynkowa wynosząca ponad 2 biliony USD sprawia, że AAPL jest jedną z największych firm na świecie. Posiada wszelkie zasoby, aby przetrwać trudne czasy i rozwijać się wraz z nimi.

Wielkość firmy Apple nie uodporniła jej jednak na problemy, z którymi boryka się obecnie gospodarka. Sam producent iPhone'a spodziewa się pogorszenia przychodów w kolejnym kwartale, nawet o 8 mld USD, ze względu na trwające ograniczenia w dostawach komponentów, które nasiliły się w wyniku blokady prowadzonej przez Covid w Chinach. Ponadto, $AAPL spodziewa się negatywnego wpływu na przychody w związku ze wstrzymaniem dostaw do Rosji.

Więcej informacji na temat potencjalnych strat firmy Apple można znaleźć tutaj.

Czynniki makroekonomiczne sprawiają, że perspektywy Apple w najbliższym czasie są niepewne, ale mimo to analitycy patrzą w przyszłość i wierzą w Apple.

Analityk Deutsche Bank Sidney Ho podtrzymał ostatnio rekomendację Kupuj, ale obniżył cenę docelową do 175 z 200 USD. Sidney Ho spodziewa się niskiego jednocyfrowego wzrostu w ujęciu rocznym, biorąc pod uwagę przeszkody związane z tym wzrostem.

Nie ma wątpliwości, że w 2022 r. akcje stracą prawie 28%. Sidney Ho uważa, że wyniki te są równie dobre, a nawet nieco lepsze od wyników spółek porównywalnych o dużym kapitale. Stwierdził on również, że czynniki makroekonomiczne nie pozwolą na to, by wycena akcji spółki $AAPL osiągnęła w ciągu najbliższych 12 miesięcy 5-letni poziom ponad 30-krotności zysku na akcję, co stanowi kolejny powód do rozważenia dokapitalizowania spółki już teraz.

Sidney Ho jest jednym z najlepszych analityków, co nadaje jego słowom jeszcze większe znaczenie (konkretnie znajduje się w grupie 130 najlepszych analityków na 8000 możliwych). Ponadto odniósł sukces w przypadku 72% swoich ocen akcji i uzyskał średni zwrot z każdej z nich w wysokości 22,3%.

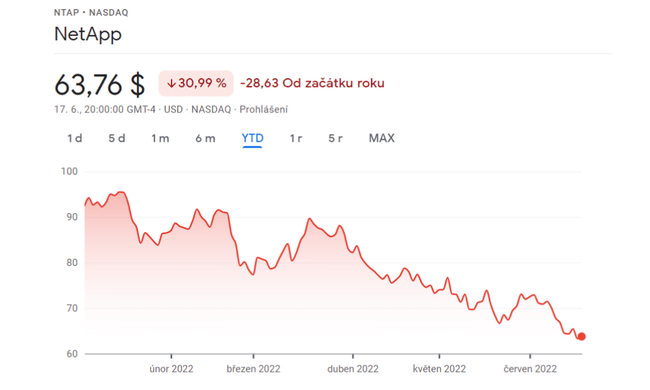

NetApp $NTAP

W ujęciu rocznym$NTAP wzrósł o mniej niż -31%.

Sidney Ho jest również zwolennikiem firmy NetApp $NTAP, która dostarcza rozwiązania do zarządzania danymi i pamięcią masową dla przedsiębiorstw. Akcje firmy nie są obce obecnym niepowodzeniom rynkowym, które ciążą na innych branżach, powodując spadek akcji o ponad 30% od początku roku.

Wyższe koszty komponentów i logistyki wynikające z ograniczeń w łańcuchu dostaw spowodowały obniżenie marż firmy. Problemy te będą najprawdopodobniej krótkotrwałymi utrudnieniami.

Pomimo niesprzyjających czynników, spółka $NTAP wykazała się znakomitą zdolnością wykonawczą, a jej bilans jest silny i utrzymuje pozycję gotówkową netto. Silny bilans pozwolił temu gigantowi technologicznemu utrzymać poziom wypłaty dywidendy. Obecna stopa zwrotu z dywidendy wynosi 3,14%.

Sidney Ho zwraca uwagę, że w 2022 r. akcje spółki znacznie straciły na wartości w porównaniu z innymi spółkami z branży sprzętu IT. Stworzyło to jednak doskonałą okazję do kupna z możliwością osiągnięcia długoterminowych zysków.

Analityk był nieco rozczarowany, gdy firma NetApp nie zdołała osiągnąć swojego celu w zakresie rocznych powtarzalnych przychodów z chmury publicznej ze względu na wyższy wskaźnik rezygnacji klientów i rotację dostawców w dziale chmury. Analityk nie jest jednak zbyt zmartwiony, ponieważ firma NetApp ma plany i środki finansowe, aby rozwiązać te problemy.

Ponadto podkreśla się, że prowadzone przez firmę odkupywanie akcji ma nadal wspierać wzrost.

Analityk obniżył cenę docelową z 90 do 84 dolarów, ale podniósł cenę akcji spółki NTAP do Kupuj z Trzymaj, pamiętając o długoterminowych możliwościach wzrostu. Wynika z tego jasno, że widzi on w firmie znaczny potencjał wzrostu.

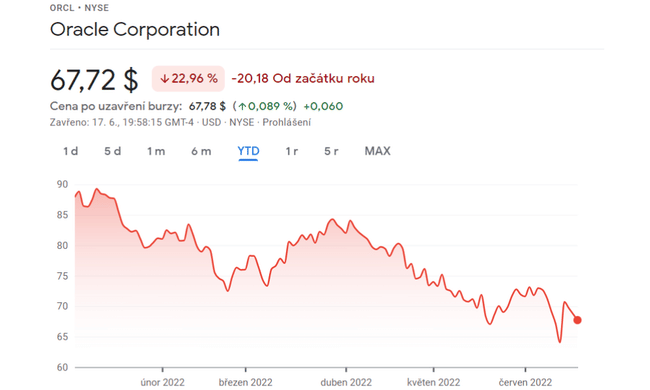

Oracle $ORCL

Od początku roku do chwili obecnej$ORCL odnotowuje wzrost o 22,96%.

Oracle jest jedną z niewielu firm technologicznych, które taktownie radzą sobie z trudnymi warunkami rynkowymi.

Dobre wyniki kwartalne to powiew świeżości w obliczu fatalnych warunków rynkowych. Co więcej, szacunki na bieżący kwartał, uwzględniające przejęte aktywa firmy Cerner, są zachęcające. W grudniu 2021 r. firma $ORCL ogłosiła, że przejmie firmę Cerner, która dostarcza rozwiązania informatyczne dla sektora opieki zdrowotnej.

Analitycy podkreślają, że firma Oracle jest przekonana o swojej dynamice w dziedzinie chmury, która powinna utrzymać się w roku obrotowym 2023.

Pomimo krótkoterminowych spadków, analitycy podtrzymują swoją opinię, że $ORCL jest dobrym długoterminowym zakupem w obszarze chmury. Wynika to z przekonania, że pomyślne stworzenie solidnych podstaw dla silnego rozwoju chmury w nadchodzących latach może potencjalnie zwiększyć zaufanie rynku do długoterminowego modelu biznesowego firmy.

Cena docelowa dla analityków wynosi 113 USD za akcję z początkowej prognozy 126 USD. Obniżenie oceny wynika z krótkoterminowych problemów w sektorze technologicznym.

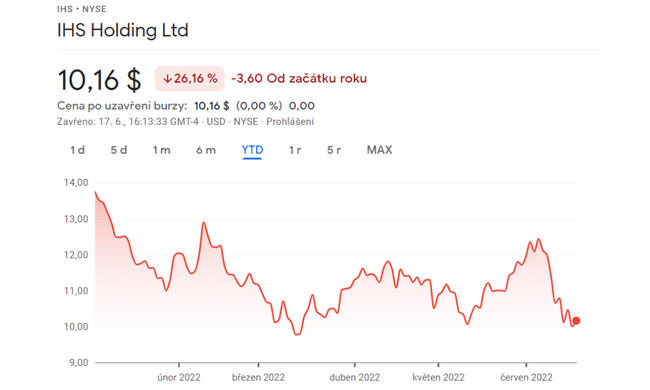

IHS Holding $IHS

Od początku roku do chwili obecnej kurs IHS wzrósł o 26,16%.

Być może nie jest to firma, którą dobrze znasz, ale aby dać Ci wyobrażenie, IHS Towers jest jednym z największych dostawców infrastruktury telekomunikacyjnej w Afryce, Ameryce Łacińskiej i na Bliskim Wschodzie pod względem liczby wież oraz czwartą co do wielkości niezależną międzynarodową firmą wieżową na świecie.

W zeszłym miesiącu firma opublikowała optymistyczne dane kwartalne, które skłoniły analityków do zagłębienia się w jej finanse i rozwój. Firma ma niski profil rezygnacji z klientów, długoterminowe kontrakty i atrakcyjne przepływy pieniężne, co czyni ją atrakcyjną.

Firma$IHS posiada znaczną ekspozycję na rynki afrykańskie, co stanowi kluczowy czynnik wzrostu, ponieważ kontynent ten charakteryzuje się jednym z najwyższych wskaźników wzrostu liczby abonentów. Spółki infrastrukturalne mają duże szanse na rozwój na rynkach afrykańskich, ponieważ w tym regionie nadal powszechne są sieci 2G i 3G, ale w przyszłości będą one modernizowane.

Ponadto firma $IHS jest dobrze zorientowana w wyzwaniach, biorąc pod uwagę jej silne doświadczenie w prowadzeniu działalności w Nigerii przez 22 lata. W szczególności na rynkach nigeryjskich występuje szereg problemów operacyjnych, finansowych i związanych z przestrzeganiem przepisów, które utrudniają działalność firmom międzynarodowym.

Pomimo dużego potencjału działalności w Afryce, analitycy oceniają spółkę jako dobry zakup z potencjałem wzrostu do 21-25 USD za akcję.

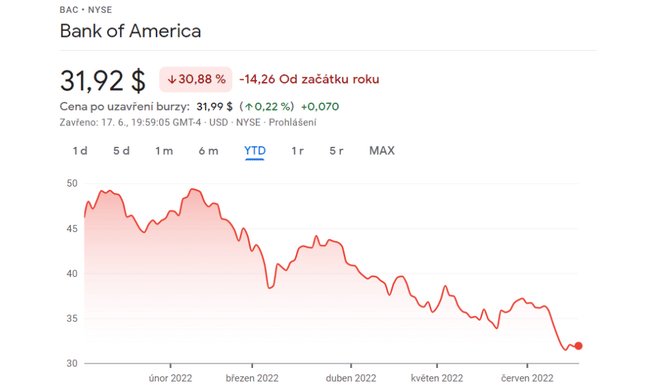

Bank of America $BAC

Akcje Bank of America $BAC spadły w tym roku o prawie 31%.

Prezes banku, Brian Moynihan, już wcześniej stwierdził, że wyższe stopy procentowe i wzrost liczby kredytów powinny w krótkim okresie znacząco poprawić wynik odsetkowy netto.

W najnowszym raporcie analitycy wydają się zgadzać z tym stwierdzeniem. "W wyniku oczekiwanego wzrostu krótkoterminowych stóp procentowych podnieśliśmy nasze szacunki dotyczące wyniku z tytułu odsetek, co zostało z nawiązką skompensowane przez niższy od oczekiwanego wynik z bankowości inwestycyjnej w 2022 r., ale zostanie tylko częściowo skompensowane w 2023 r."

Z historycznego punktu widzenia polityka monetarna i fiskalna prowadzi do wzrostu depozytów podstawowych w banku BAC. Twierdzą, że depozyty są bardziej intensywne niż oczekiwano, co daje więcej czasu na utrzymanie lokat. Analitycy spodziewają się więc, że rentowność banku pozostanie początkowo na wysokim poziomie nawet w cyklu zacieśniania polityki pieniężnej.

Prognoza dla $BAC zakłada wzrost do 45 USD za akcję, co oznacza spadek z pierwotnie zakładanych 51 USD, ale nadal daje nam możliwość kupna.

Wniosek

Podsumowując, jest to pięć spółek o naprawdę wysokiej jakości, które zapewnią dywidendę, wartość i długoterminowy potencjał wzrostu dla Twojego portfela. Zgadzam się z wyborami analityków i co najwyżej dodałbym do listy akcje energetyczne. Zmienny rynek przynosi nam wiele firm wysokiej jakości po niskich cenach - czy korzystasz z tego? A może spodziewasz się jeszcze większych spadków? Osobiście nie stosuję się szczególnie do rad analityków, ale ten wybór spółek był mi bliski i ma dla mnie sens w dłuższej perspektywie.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.