Robinhood $HOOD - Internetowy dom maklerski, który pomógł zapoczątkować rewolucję inwestycyjną, musi stawić czoła wielu nowym zagrożeniom. Dobre czasy dla klientów oznaczały dobre czasy dla Robinhood, ale to może się skończyć. Co dalej po spadku ATH o 86%? Mamy problemy w postaci obniżonych prognoz wyników, przychodów, zwolnień wielu pracowników, a co więcej, Komisja Papierów Wartościowych i Giełd dyszy firmie na szyję, co może jeszcze bardziej sparaliżować cały model $HOOD.

Czy ktoś tutaj korzysta z usług Robinhooda?

Błyskotliwa internetowa firma maklerska rozpoczęła rewolucję inwestycyjną na początku pandemii Covid-19, która sprawiła, że po raz pierwszy od dziesięcioleci handel stał się "zimny". Co mam na myśli? Łatwy w użyciu interfejs Robinhooda zachęcił miliony Amerykanów do kupowania i sprzedawania akcji, opcji i kryptowalut. Szalejący rynek byka pomógł przekształcić wiele transakcji początkujących inwestorów w wygrane.

- Jak piszę we wstępie, dobre czasy dla klientów oznaczają dobre czasy dla Robinhooda.

Im więcej klientów dokonywało transakcji, tym większe przychody uzyskiwał Robinhood. Do lata ubiegłego roku firma mogła się pochwalić ponad 22 milionami zasilonych kont klientów, otworzyła biura w całym kraju i przygotowywała się do pierwszej oferty publicznej swoich akcji.

- Niestety, jeśli coś brzmi zbyt dobrze, zawsze jest jakiś haczyk.

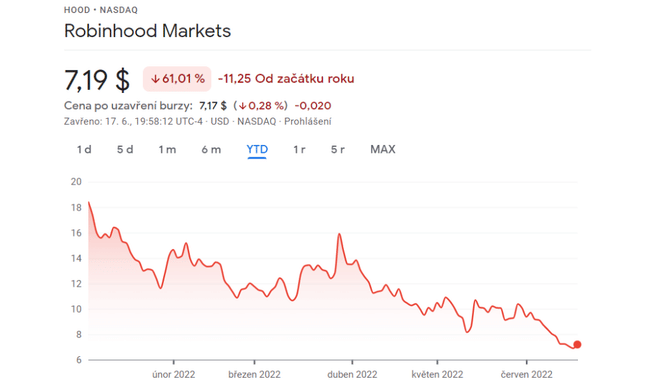

- Akcje brokera są -61% od początku roku, co się za tym kryje?

Główne problemy związane z $HOOD 👇

W ciągu niespełna roku Robinhood odniósł wiele sukcesów. Miesięczna liczba aktywnych użytkowników spadła w I kwartale o 25% w porównaniu z najwyższym kwartalnym wynikiem z ubiegłego roku, a przychody spadły jeszcze szybciej - o 47%. W tym tygodniu akcje firmy spadły do rekordowo niskiego poziomu, notując 81% poniżej ceny z lipcowej oferty publicznej. Firma przestała koncentrować się na szybkim rozwoju i zaczęła ograniczać koszty, a na początku tego roku zwolniła 9% swoich pracowników.

Robinhood znalazł się również na kursie kolizyjnym z organami regulacyjnymi po tym, jak przewodniczący Komisji Papierów Wartościowych i Giełd Gary Gensler w zeszłym tygodniu przedstawił zmiany zasad biznesowych, które mogą zagrozić części modelu biznesowego firmy.

"Miała miejsce doskonała burza, która spowodowała wzrost zainteresowania Robinhoodem" - powiedział Paul Rowady, dyrektor ds. badań w Alphacution Research Conservatory, firmie zajmującej się badaniami rynku i konsultingiem. Teraz on powiedział: "W ciągu ostatniego roku stało się odwrotnie".

Niewielu na Wall Street spodziewało się, że okres dobrej koniunktury dla maklerów będzie trwał wiecznie. Jednak Robinhood ucierpiał bardziej niż inni. Obecni i byli pracownicy, klienci i analitycy twierdzą, że siły, które zbudowały Robinhood - w szczególności kwitnąca hossa i zachwyt inwestorów handlem spekulacyjnym - są tymi, które teraz zagrażają jego podstawowej działalności, gdy akcje i kryptowaluty gwałtownie spadają.

Steve Quirk, szef działu brokerskiego Robinhood, powiedział w wywiadzie, że gwałtowny rozwój firmy w latach 2020 i 2021 pochłonął wiele zasobów, które w przeciwnym razie zostałyby zainwestowane w projekty długoterminowe. Firma wydłużyła w tym roku godziny handlu przed i po uruchomieniu oraz wprowadziła nowe produkty, w tym nową kartę debetową, a członkowie zarządu powiedzieli, że Robinhood pracuje nad dodaniem nowych kont emerytalnych. Tego typu funkcje, jak powiedział Quirk, pozwolą Robinhoodowi rozwijać się wśród obecnych klientów i generować przychody.

Co przyciągnęło inwestorów do $HOODw pierwszej kolejności?

Miliony Amerykanów przyłączyły się do Robinhooda, aby spróbować wykorzystać zmienność rynku na początku pandemii Covid-19. Chętnie inwestowali w papiery wartościowe, duże i małe, na podstawie danych fundamentalnych i dla zabawy. Później użytkownicy zaczęli gonić za akcjami meme, takimi jak Game Stop i AMC Entertainment Holdings.

- Ogromne zainteresowanie dogecoinem, kryptowalutą, którą użytkownicy Robinhooda zaczęli traktować jako żart, było tak silne, że w zeszłym roku na krótko doprowadziło do awarii aplikacji brokerskiej.

Robinhood osiąga większość swoich dochodów, wysyłając zlecenia swoich klientów na akcje, opcje i kryptowaluty do szybkich firm handlowych, które płacą za prawo do ich realizacji. Praktyka ta, znana jako "pay-for-order flow", pozwala brokerom pozwalać klientom na kupowanie i sprzedawanie akcji bez płacenia prowizji. Robinhood promował tę praktykę, zanim zaczęli ją naśladować inni.

- Robinhood opierał się na tych przychodach w większym stopniu niż inni brokerzy.

Obecne problemy regulacyjne firmy zaczęły się od tego samego szaleństwa, co w przypadku GameStop, które przyciągnęło miliony inwestorów do Robinhood. Po gwałtownym wzroście obrotu akcjami meme SEC rozpoczęła roczny przegląd tych operacji giełdowych, ze szczególnym uwzględnieniem przetwarzania transakcji dokonywanych przez inwestorów indywidualnych.

Wysyłanie zleceń klientów do firm oferujących szybkie transakcje - sposób, w jaki Robinhood zarabia większość swoich pieniędzy - jest kontrowersyjne. Krytycy tej praktyki, w tym pan Gensler, twierdzą, że jest ona pełna konfliktów interesów i sprzyja dominacji kilku dużych firm, które obsługują większość zleceń małych inwestorów. Robinhood twierdzi, że kierowanie zleceń do szybkich traderów przynosi korzyści inwestorom, ponieważ zapewnia im lepsze ceny, niż gdyby ich zlecenia były wysyłane na giełdy.

W ubiegłym tygodniu przewodniczący Komisji Papierów Wartościowych i Giełd (SEC) przedstawił zestaw propozycji, które oznaczają poważne zmiany w obecnym systemie. Jednym z kluczowych pomysłów Genslera jest wysyłanie zleceń inwestorów na kupno i sprzedaż akcji na aukcje, gdzie firmy konkurują ze sobą o ich realizację. Inne elementy pakietu obejmują obniżenie minimalnych progów cenowych dla akcji na giełdach oraz złagodzenie konfliktu interesów spowodowanego płaceniem za przepływ zleceń.

W pierwszych trzech miesiącach roku 12% przychodów Robinhooda pochodziło ze sprzedaży zleceń na akcje, czyli z obszaru objętego propozycjami pana Genslera. Komisja Papierów Wartościowych i Giełd (SEC) nie poinformowała, że planuje dokonać przeglądu płatności za przepływ zleceń w opcjach, które są znacznie większym źródłem pieniędzy dla Robinhood.

Robinhood może znaleźć sposób na zarabianie pieniędzy, nawet jeśli SEC ograniczy płatności za przepływ zleceń. Jason Warnick, dyrektor finansowy firmy, zasugerował, że taki zakaz mógłby zmusić Robinhood do "internalizacji" transakcji - samodzielnego dopasowywania kupujących i sprzedających, zamiast wysyłania zleceń do szybkich traderów w celu ich realizacji.

Wielu analityków i kierowników firm maklerskich i handlowych spodziewa się, że propozycje pana Genslera zostaną zakwestionowane w sądzie. Argumentują oni, że giełda dobrze funkcjonuje dla drobnych inwestorów i nie jest konieczna jej przebudowa. Komisja Papierów Wartościowych i Giełd (SEC) odmówiła komentarza.

Jakie jest Twoje zdanie na ten temat? Czy ktoś tutaj korzystał z usług Robinhooda?

Biorąc pod uwagę obecne wydarzenia na rynkach, nie boję się mówić o dalszych spadkach akcji $HOOD, mówi się nawet o spadku do 5 USD za akcję. Czy Twoim zdaniem jest to realistyczne? Czy $HOOD zdoła się podnieść?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.