Sytuacja jest taka, jaka jest. Niepewność, wojna, zastój itd. itp... słyszymy to każdego dnia. W tej sytuacji wszystkie oczy będą zwrócone na Fed, który ma przecież za zadanie kontrolować inflację i wykorzystać swoją główną broń - stopy procentowe - do uniknięcia recesji. Jednak w miarę jak horyzont ekonomiczny staje się coraz bardziej mroczny, eksperci zaczynają spoglądać w innych kierunkach. Kluczowym czynnikiem w tej sytuacji będą przyszłe działania Fed. W obliczu szalejącej inflacji, benzyny kosztującej średnio 5 dolarów za galon w całych Stanach Zjednoczonych i gwałtownie spadającej giełdy, wszystkie oczy zwrócone są na bank centralny i jego prezesa Jerome'a Powella.

Mając to wszystko na uwadze, prawdopodobnie nadszedł czas, aby rozważyć wejście na rynek akcji dywidendowych. Są to akcje, które chronią portfel inwestycyjny, zapewniając cenne źródło dochodu niezależnie od zmian na rynku.

Dziś przedstawiamy dwie kolejne spółki, które są szczególnie interesujące ze względu na wysoką stopę zwrotu z dywidendy (9%).

Crestwood Equity Partners $CEQP

Zaczniemy od Crestwood Equity, która jest firmą z branży energetycznej. Spółka ta działa jako spółka komandytowa w branży energetycznej i koncentruje się na trzech regionach: Marcellus Shale, głównej formacji gazu ziemnego w Appalachach; zagłębiach łupkowych Williston i Powder River wzdłuż granicy Teksasu i Nowego Meksyku; zagłębiu Delaware; oraz Barnett Shale. Crestwood to firma posiadająca sieć aktywów, która prowadzi działalność w zakresie gromadzenia, transportu i magazynowania gazu ziemnego, płynnego gazu ziemnego oraz ropy naftowej.

Łączne przychody spółki w 1 kw. 22 wyniosły 1,58 mld USD, co stanowi imponujący wzrost o 53% w porównaniu z 1,03 mld USD w poprzednim kwartale. Ostatecznie spółka wykazała kwartalną stratę netto w wysokości 4 centów na akcję, co jest znacznie lepszym wynikiem niż strata za 1 kw. 21 w wysokości 86 centów na akcję.

Prawdziwą atrakcją tych akcji dla inwestorów nie są zyski, lecz dywidenda. Crestwood w swoim ostatnim komunikacie podniósł wypłatę o 5% do 65,5 centa na akcję zwykłą. Była to pierwsza podwyżka od kwartału lutego 2020 r., a przy stopie annualizowanej wynoszącej 2,62 USD dywidenda przynosi obecnie 9,2%. To 4,5 raza więcej niż średnia dywidenda spółek z indeksu S&P 500 - a co ważniejsze, jest to wyższa stopa zwrotu niż roczna stopa inflacji wynosząca 8,6%.

Analityk Justin Jenkins pisze w swojej analizie akcji dla Raymond James: "CEQP poprawił swój profil ryzyka poprzez serię działań strategicznych, ostatnio konsolidując aktywa G&P z regionu Bakken/Permian i pozwalając na wznowienie rozwoju dystrybucji. Mimo że 1Q22 był "pauzą", dźwignia operacyjna sprawia, że roczne oczekiwania są coraz wyższe, a synergie z fuzji i przejęć oraz elastyczność finansowa mogą być kolejnymi katalizatorami w tym roku. Mimo, że nawis kapitałowy OAS nie zniknął, CEQP jest notowany na poziomie poniżej 8x EV/EBITDA w 2023E, co stanowi atrakcyjny punkt wejścia, zwłaszcza w perspektywie wieloletniej."

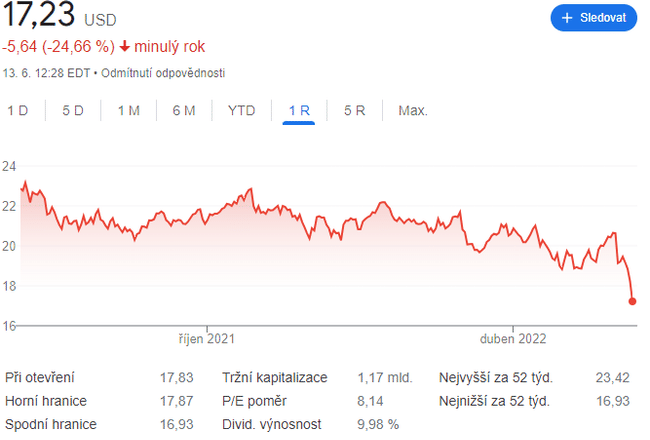

KKR Real Estate Finance Trust $KREF

Następny w kolejności jest Real Estate Finance Trust, fundusz typu REIT. Spółki te należą do wieloletnich liderów wśród podmiotów wypłacających dywidendy, ponieważ ich wypłaty służą zazwyczaj spełnieniu wymogów regulacyjnych dotyczących zwrotu zysków akcjonariuszom. Firma KKR nabyła i sfinansowała kredyty dotyczące szerokiej gamy nieruchomości, w tym budynków mieszkalnych wielorodzinnych (48% portfela), powierzchni biurowych (27% portfela) oraz obiektów związanych z naukami przyrodniczymi (10% całego portfela). W portfelu firmy znajduje się obecnie 7,1 mld USD kredytów, z czego 99% stanowią kredyty uprzywilejowane.

Dziki rynek nieruchomości wspierał KKR w ostatnich miesiącach, a firma odnotowała 47 centów zysku z dystrybucji na akcję rozwodnioną w 1 kw. 22. Wynikało to z całkowitego zysku do podziału w wysokości 29,8 mln USD. Całkowity zysk na akcję był niższy od 55 centów odnotowanych w 1 kw. 21 r., ale nadal wystarczający do sfinansowania dywidendy, która została zadeklarowana w wysokości 43 centów na akcję zwykłą.

Firma utrzymuje dywidendę na tym poziomie od 2019 roku, co jest niezwykłym osiągnięciem, biorąc pod uwagę, że wiele firm zmniejszyło wypłaty dywidendy w najgorszym okresie kryzysu COVID. Przy obecnym poziomie dywidenda wynosi 1,72 USD na akcję zwykłą rocznie i przynosi solidny zysk w wysokości 9,4%. Jest to znacznie wyższa stopa zwrotu niż ta, którą inwestorzy mogą uzyskać z papierów skarbowych lub "przeciętnych" akcji wypłacających dywidendy, i znacznie przewyższa inflację.

W obu przypadkach są to interesujące akcje. Warto jednak zawsze pamiętać, że wysoka dywidenda niekoniecznie jest czymś dobrym. Dlatego też konieczna jest dalsza analiza.

Jeśli podobają Ci się moje artykuły i posty, zapraszam do śledzenia mnie 😇 Dzięki! 🔥

Zastrzeżenie:Niniejsze opracowanie nie jest w żadnym wypadku rekomendacją inwestycyjną. Jest to wyłącznie moje podsumowanie i analiza oparta na danych z Internetu i kilku innych analiz. Inwestowanie na rynkach finansowych jest ryzykowne i każdy powinien inwestować w oparciu o własne decyzje. Jestem tylko amatorem, który dzieli się swoimi opiniami.