Dwa lata temu koncerny naftowe były globalnymi pariasami. Udział sektora energetycznego w indeksie S&P 500 spadł poniżej 2%, co jest bardzo zaskakującym spadkiem dla sektora, który kiedyś stanowił ponad 20% wartości rynkowej indeksu. Niektórzy giganci energetyczni byli nawet niżej wyceniani niż spekulacyjne, wątpliwe spółki, które nawet nie przedstawiały żadnej wartości.

Od tamtej pory zmiana była równie zaskakująca, jeśli nie bardziej. Spółka Exxon $XOM właśnie osiągnęła nowy rekord wszech czasów. Akcje spółek energetycznych wzrosły w tym roku o 62%, po wzroście o 48% w 2021 r. Wygląda na to, że sektor energetyczny ma przed sobą świetlaną przyszłość.

Powstaje pytanie, czy to już koniec zabawy i sektor energetyczny ponownie pogrąża się w głębokiej zapaści. W ostatnich miesiącach akcje spółek energetycznych znajdowały się w stagnacji, nawet pomimo wzrostu cen ropy naftowej, co świadczy o tym, że inwestorzy nie do końca przekonali się do tego trendu. Ponadto handel detaliczny unikał tego sektora ze względu na obawy związane z ochroną środowiska. Myślę, że również z powodu widocznego wzrostu popularności pojazdów elektrycznych.

Jest jeszcze czas na zakup akcji, zwłaszcza dla inwestorów, którzy są skłonni myśleć o energetyce w szerszym znaczeniu. Oznacza to również kupowanie firm zajmujących się energią odnawialną i ocenianie ich po części na podstawie ich wysiłków w zakresie redukcji emisji dwutlenku węgla, co jest kluczowym trendem w przyszłości - i co w dłuższej perspektywie będzie co najmniej tak samo ważnym czynnikiem ekonomicznym, jak obecnie tradycyjne zużycieenergii.

Nawet po wzroście wartości akcji w ciągu ostatnich dwóch lat sektor energetyczny jest nadal najtańszym sektorem w indeksie S&P 500, którego cena jest 9,8-krotnie wyższa od oczekiwanych przyszłorocznych zysków - jest to jedyny sektor, którego cena jest niższa od 10-krotności zysków. Energia odpowiada obecnie za 15% zysków indeksu i około 5% jego kapitalizacji rynkowej, co stanowi "rozpiętość, która naszym zdaniem raczej się nie utrzyma" - napisałNeal Dingmann, analityk w Truist . Bilanse w sektorze są zdrowsze niż w ostatnich latach.

Zachodzą również zmiany polityczne, które mogą być korzystne dla spółek naftowych i gazowych. Nick Deluliis, prezes spółki gazowej CNX Resources z siedzibą w Pittsburghu ( $CNX), twierdzi, że politycy, którzy namawiali firmy energetyczne do ograniczenia produkcji, są teraz "przytłoczeni rzeczywistością", ponieważ ceny benzyny rosną, a Europa próbuje pozbyć się rosyjskich paliw kopalnych.

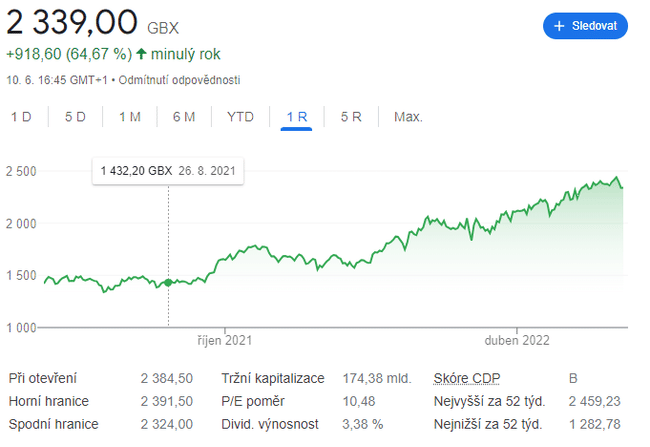

POWŁOKA

Duże międzynarodowe koncerny naftowe zmniejszają zatrudnienie i likwidują nierentowne zakłady. Wszystkie akcje wzrosły, a ich wyniki finansowe są tak dobre, jak nigdy dotąd.

Shell $SHEL, który ma najwyższe przychody wśród europejskich firm naftowych i gazowych, po pandemii stał się bardziej wszechstronnym przedsiębiorstwem i dodał rozwijający się dział energii wiatrowej i słonecznej. W dniu 7 czerwca ogłosiła, że rozpocznie sprzedaż energii odnawialnej w Teksasie.

Jednym z największych atutów firmy Shell jest jej działalność w zakresie skroplonego gazu ziemnego, która jest największa na świecie. Popyt na skroplony gaz ziemny gwałtownie wzrósł, ponieważ Europa stara się pozbyć rosyjskiego gazu ziemnego, a ceny w Stanach Zjednoczonych wzrosły ponad dwukrotnie w ciągu ostatnich sześciu miesięcy. Shell jest notowany po cenie niższej niż siedmiokrotność oczekiwanych zysków za rok 2023, czyli niższej niż spółki porównywalne, i ma niższy wskaźnik wypłaty dywidendy, co oznacza, że ma większe możliwości podniesienia dywidendy w kolejnych kwartałach.

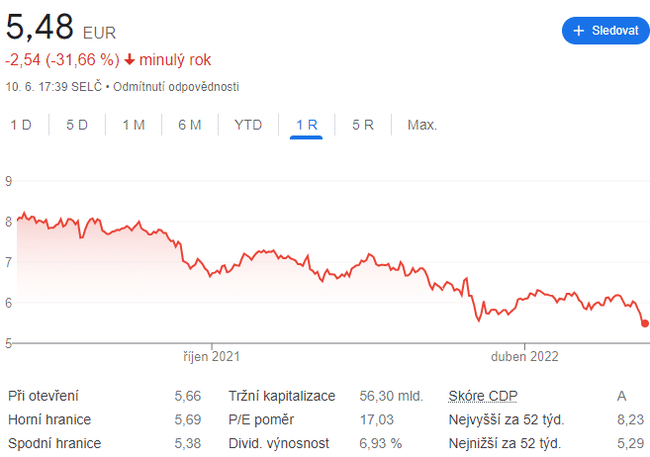

Enel

Odrodzenie się firm naftowych i gazowych nie oznacza, że kraje rezygnują z celów środowiskowych. W rzeczywistości Europa wyraźnie przyspiesza rozwój swojej infrastruktury energii odnawialnej, a ostatnio ogłosiła plany podwojenia zdolności produkcyjnych w zakresie energii słonecznej do 2025 r. i zwiększenia udziału energii odnawialnej do 45% do 2030 r.

Jednym z beneficjentów jest włoska firma energetyczna Enel $ENEL. MI , której spółka zależna Enel Green Power jest czołowym producentem energii odnawialnej, dzięki czemu może korzystać z rządowych funduszy na przejście na zieloną energię. Na przykład z unijnego Funduszu Innowacji pokryte zostanie 20% kosztów rozbudowy sycylijskiej fabryki paneli słonecznych. Enel jest wyceniany na mniej niż 10-krotność przyszłorocznych szacunków zysków i jest opisywany przez bank J.P. Morgan jako "najtańszy sposób wykorzystania wzrostu energii odnawialnej".

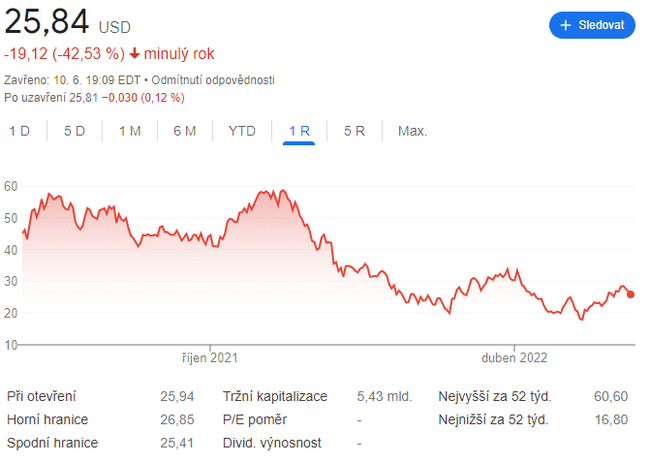

Sunrun

Stany Zjednoczone wolniej niż Europa przyjmowały politykę proekologiczną, ale ostatnio przepisy są bardziej przyjazne. Prezydent Joe Biden ogłosił niedawno, że zwolni niektóre importowane panele słoneczne z proponowanych ceł, które zaszkodziły branży, i wykorzysta Defense Production Act do przyspieszenia produkcji paneli słonecznych w USA.

Kongres debatuje także nad przedłużeniem ulg podatkowych na energię słoneczną. Jednym z beneficjentów tych działań jest firma Sunrun $RUN, która zajmuje się realizacją projektów solarnych dla gospodarstw domowych i wynajmuje wyprodukowaną energię właścicielom domów. Sunrun jest największym amerykańskim deweloperem mieszkaniowych instalacji solarnych. Według analityka Credit Suisse, Maheepa Mandloi, firma jest najlepiej przygotowana do osiągnięcia korzyści ze względu na swoją skalę i strukturę kosztów, a jej akcje mogą wzrosnąć do 70 USD z poziomu 27 USD.

Tak więc stawianie na energię może się jeszcze opłacić. Jest to jednak trudna kwestia, ponieważ zależy od punktu widzenia.

Zastrzeżenie:Niniejsze opracowanie nie jest w żadnym wypadku rekomendacją inwestycyjną. Jest to wyłącznie moje podsumowanie i analiza oparta na danych z Internetu i kilku innych analiz. Inwestowanie na rynkach finansowych jest ryzykowne i każdy powinien inwestować w oparciu o własne decyzje. Jestem tylko amatorem, który dzieli się swoimi opiniami.