Kultowy indeks Dow Jones wszedł na początku roku w korektę ze spadkiem o ponad 10%, SAP jednego dnia dotknął nawet swoimi wartościami definicji rynku bazowego. Chociaż spadki na rynku mogą być przerażające, a ich tempo może wystawiać inwestorów na próbę nerwów, historia pokazuje niezbicie, że lokowanie pieniędzy w czasie tych spadków jest mądrym posunięciem. W końcu każdy większy krach, korekta i rynek niedźwiedzia w historii był nagradzany znaczącym wzrostem. Jest to jednak rozwiązanie tylko dla najbardziej wytrwałych i upartych inwestorów.

Być może najlepszą odpowiedzią na pytanie o to, co kupować, są akcje dywidendowe. Ponieważ akcje dochodowe są często zyskowne, sprawdzone w czasie i zazwyczaj zapewniają przejrzyste perspektywy wzrostu, są to dokładnie takie spółki, na których wzrost wartości możemy liczyć z biegiem czasu - pomimo wszelkich wstrząsów, takich jak te, których doświadczamy obecnie.

J.P. Morgan Asset Management, który jest oddziałem największego pod względem aktywów banku w kraju, JPMorgan Chase, ujawnił w 2013 r., że akcje dywidendowe przyniosły średni roczny zwrot w wysokości 9,5% w ciągu czterech dekad (1972-2012). Dla porównania, spółki notowane na giełdzie, które nie wypłacają dywidend, osiągnęły w tym samym okresie średni roczny zwrot w wysokości 1,6%. A niektórzy nawet więcej. Szczególnie jeden z nich, według analityków, może pomnożyć Twoje pieniądze trzykrotnie w ciągu zaledwie kilku lat! A to jest ten, który założyłam ponownie po krótkiej przerwie 😇

Broadcom

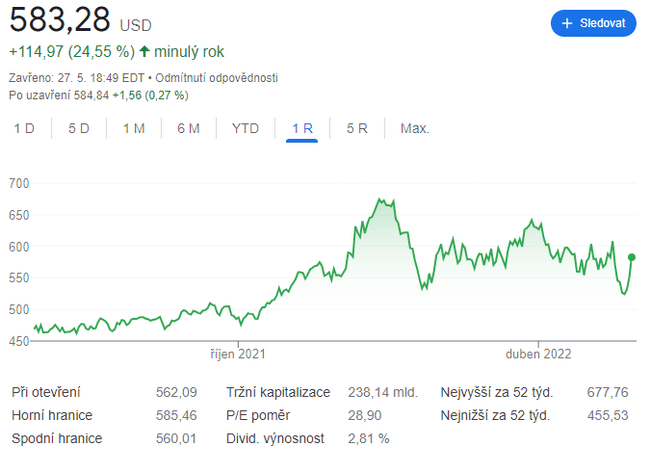

Jedną z takich akcji o bezpiecznej stopie zwrotu z potencjałem wygenerowania 233% do końca dekady jest specjalizująca się w rozwiązaniach półprzewodnikowych spółka Broadcom $AVGO. Obecnie stopa zwrotu Broadcom wynosi około 3%, ale od 2010 r. zwiększyła ona swoją kwartalną wypłatę o ponad 5 700% (to nie jest literówka!).

Podobnie jak większość spółek technologicznych, Broadcom boryka się z falą problemów spowodowanych obawami przed recesją w kraju oraz problemami z globalnym łańcuchem dostaw związanymi z kowidem i wojną na Ukrainie. Jednak w przeciwieństwie do większości spółek technologicznych firma dysponuje szeregiem narzędzi do buforowania tego wszystkiego.

Na przykład, większość swoich przychodów osiąga ze sprzedaży chipów i akcesoriów stosowanych w smartfonach. Od czasu Wielkiej Recesji posiadanie smartfonów i urządzeń bezprzewodowych zmieniło się z opcjonalnego w niezbędne. Z wyjątkiem niewielkiego spadku światowej sprzedaży smartfonów spowodowanego pandemią, od 2007 r. sprzedaż na całym świecie stale rośnie. Ponieważ operatorzy telekomunikacyjni stale modernizują swoją infrastrukturę w celu obsługi prędkości 5G, oczekuje się, że firma Broadcom skorzysta z wieloletniego cyklu wymiany sprzętu.

Według prezesa Hocka Tana, Broadcom zakończył rok 2021 z rekordowym portfelem zamówień o wartości 14,9 mld USD i ma zarezerwowane zamówienia do 2023 r. Kluczowe jest to, że popyt nie jest problemem, a firma oferuje wysoce przewidywalne przepływy pieniężne.

https://www.youtube.com/watch?v=mlvO_OzxnsQ

Kolejnym jasnym punktem w dłuższej perspektywie są rozwiązania infrastrukturalne firmy Broadcom. Zapewnia łączność i chipy stosowane w centrach danych, co powinno się przydać, ponieważ w obliczu pandemii przedsiębiorstwa coraz szybciej przenoszą swoje dane do chmury. Oferuje również rozwiązania dla nowych samochodów.

Wisienką na torcie jest ogłoszona właśnie oferta firmy Broadcom, która chce przejąć VMware $VMW za 61 mld USD w gotówce i akcjach. Oczekuje się, że transakcja ta przyczyni się do dalszej dywersyfikacji działalności firmy Broadcom poprzez wprowadzenie wolno, ale systematycznie rozwijających się rozwiązań VMware w zakresie zarządzania chmurą i infrastrukturą.

To sprawia, że jest to niezwykle interesująca okazja dla każdego inwestora działającego w oparciu o wartość. Czy rozważasz umieszczenie tej spółki na swojej liście obserwacyjnej?

Jeśli podobają Ci się moje artykuły, zapraszam do śledzenia mnie! Dzięki!

Zastrzeżenie:Niniejsze opracowanie nie jest w żadnym wypadku rekomendacją inwestycyjną. Jest to wyłącznie moje podsumowanie i analiza oparta na danych internetowych i kilku innych analizach. Inwestowanie na rynkach finansowych jest ryzykowne i każdy powinien inwestować w oparciu o własne decyzje. Jestem tylko amatorem, który dzieli się swoimi opiniami.