Czy kiedykolwiek zastanawiałeś się nad tym, jak różne doświadczenia restauracyjne mogą przyczynić się do Twojego portfela? Analizowana dziś spółka nie tylko specjalizuje się w ekskluzywnych doznaniach kulinarnych, ale także oferuje stabilne dywidendy dla inwestorów poszukujących wiarygodnych źródeł dochodu.

Dzięki zróżnicowanemu portfelowi marek kulinarnych spółka ta jest w stanie nieustannie wprowadzać innowacje i dostosowywać się do zmieniających się warunków rynkowych, co czyni ją atrakcyjnym wyborem dla inwestorów dywidendowych.

Wprowadzenie do spółki

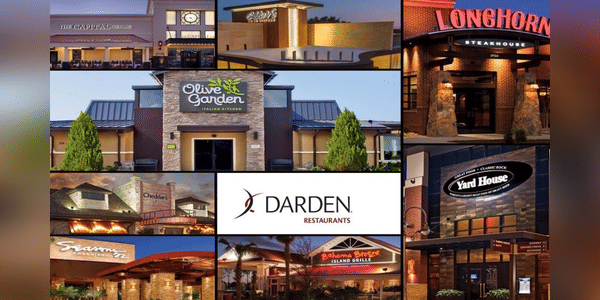

Darden Restaurants $DRI jest głównym amerykańskim operatorem wielomarkowych restauracji z siedzibą w Orlando na Florydzie. Spółka została założona w 1968 r. i od tego czasu stała się liderem w branży restauracji z pełnym zakresem usług. Darden jest właścicielem i operatorem kilku znanych restauracji, w tym Olive Garden, LongHorn Steakhouse, Cheddar's Scratch Kitchen, Yard House, Ruth's Chris, The Capital Grille, Seasons 52, Bahama Breeze…