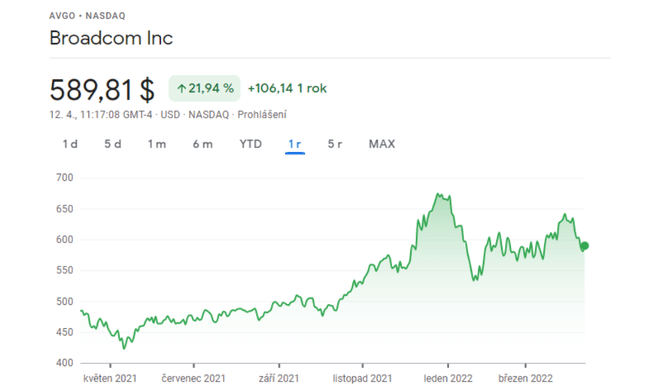

W ciągu ostatnich pięciu lat akcje spółki Broadcom $AVGO wzrosły o prawie 170%, z łatwością przebijając 90% wzrost indeksu S&P 500. Dzisiaj przedstawię 4 powody, dla których Broadcom będzie nadal dominował w czasie kryzysu na rynku układów scalonych.

Firma wykazuje obiecujące oznaki rozwoju, odnotowując w ubiegłym roku wzrost o prawie 22%.

4 powody, dla których warto kupić akcje $AVGO:

1. imponujący wzrost przychodów

W pierwszym kwartale 2022 r. firma Broadcom $AVGO wygenerowała 76% swoich przychodów z działalności w zakresie rozwiązań półprzewodnikowych, w ramach której sprzedaje szeroką gamę układów scalonych dla centrów danych, sieci, oprogramowania, pamięci masowej i rynków przemysłowych.

Pozostałe 24% wygenerowała dzięki nowszej działalności w zakresie oprogramowania infrastrukturalnego, która powstała w wyniku przejęcia firm CA Technologies i Symantec zajmujących się bezpieczeństwem przedsiębiorstw.

Przychody firmy Broadcom ( $AVGO ) wzrosły w kwartale o 16% rok do roku do 7,71 mld USD, przekraczając szacunki analityków o 100 mln USD i oznaczając szósty z rzędu kwartał dwucyfrowego wzrostu.

Większość tego wzrostu była napędzana przez produkcję półprzewodników, która odnotowała duży popyt na rynku chmur obliczeniowych, centrów danych i sieci bezprzewodowych. UdziałBroadcom $AVGO w przychodach Apple $AAPLw 2021 r. wynosił około 20%, więc dobra sprzedaż iPhone'ów, iPadów i komputerów Mac, w których zastosowano układy bezprzewodowe tej firmy, prawdopodobnie przyczyniła się do dodatkowegowzrostu przychodów .

Broadcom $AVGOoczekuje, że sprzedaż w drugim kwartale tego roku wzrośnie o 20% do 7,9 mld USD, bijąc tym samym oczekiwania analityków, którzy przewidywali wzrost o 12%.

2. rozszerzenie marginesów

Broadcom $AVGO jest solidnie rentowny zarówno w oparciu o wskaźniki GAAP, jak i non-GAAP, a jego marże brutto i operacyjne wzrosły w pierwszym kwartale w porównaniu z rokiem ubiegłym.

- W ciągu ostatniego roku skorygowane marże stale rosły, zarówno w ujęciu sekwencyjnym, jak i rocznym oraz kwartalnym.

Firma przypisuje ciągłą ekspansję lepszemu asortymentowi chipów o wyższej marży, a także większej sile cenowej w sytuacji globalnego niedoboru chipów. Firma spodziewa się, że w drugim kwartale marża skorygowanego zysku EBITDA wyniesie 62,5%, ale często zniekształca swoje prognozy dotyczące marży.

3. stały wzrost wolnych przepływów pieniężnych

Wolne przepływy pieniężne firmy Broadcom $AVGO wzrosły o 13% rok do roku do 3,4 mld USD w pierwszym kwartale 2022 r., co stanowi 44% jej przychodów. W ciągu ostatniego roku marża FCF również utrzymywała się na poziomie powyżej 40%:

Dla porównania, Texas Instruments $TXN (inna firma produkująca układy scalone) zanotowała w 2021 r. marżę FCF na poziomie 34%.

- FirmaBroadcom zwraca inwestorom większość swoich FCF (wolnych przepływów pieniężnych) w postaci wykupu akcji własnych i dywidend.

- Od ponad dziesięciu lat corocznie zwiększa swoją dywidendę, a obecnie wypłaca atrakcyjną stopę zwrotu w wysokości 2,8%.

4. Jasna perspektywa przy niskiej wycenie

Analitycy spodziewają się, że przychody i zysk na akcję (EPS) firmy Broadcom $AVGO wzrosną w tym roku odpowiednio o 16% i 27%. Jednak akcje spółki wciąż wydają się tanie.

Mówiąc wprost: jest to jedna z najlepszych prognoz potencjalnego wzrostu wartości w porównaniu z konkurentem, który nie musi osiągać takich zysków i przychodów.

Niska wycena spółki Broadcom ( $AVGO), wysoka dywidenda i silne tempo wzrostu powinny uczynić z niej atrakcyjny, bezpieczny zakup na tym trudnym rynku.

Mocne strony firmy Broadcom przyćmiewają jej słabości

Dywidenda w wysokości 2,78% to również miła wiadomość dla inwestorów.

Wzrost wartości spółki Broadcom $AVGO może nieco zwolnić w ciągu najbliższych kilku kwartałów, ale firma przetrwała już wiele okresów spowolnienia gospodarczego. Wygląda na to, że większość niedźwiedzich obaw znalazła odzwierciedlenie w obecnej wycenie.

Jednocześnie firma będzie czerpać korzyści ze wzrostu na rynku półprzewodników, ponieważ elektronika użytkowa, samochody, centra danych i maszyny przemysłowe pochłaniają coraz więcej układów scalonych, a jej działalność w zakresie oprogramowania infrastrukturalnego będzie się nadal rozwijać, ponieważ duże organizacje rozbudowują swoje centra danych i świadczą usługi w zakresie bezpieczeństwa cybernetycznego.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.