Wielu inwestorów szuka spółek, które wypłacają dywidendy. Chociaż dywidendy są mniej powszechne w niektórych sektorach charakteryzujących się wysokim wzrostem, około 84% spółek z indeksu S&P 500 wypłaca dywidendy. Oczywiście, nie może to być jedyne kryterium w procesie selekcji. Ważne są także potencjał i stabilność firmy. Poniższe nazwy mogą oferować wszystkie powyższe cechy.

Niebezpieczeństwo wynikające z takiego sposobu myślenia polega na tym, że niektóre spółki wypłacają dywidendy, które mogą być trudne do utrzymania ze względu na niestabilność finansową. Inwestorzy powinni zatem dbać o to, by zawsze kupować akcje spółek, które mają solidne podstawy. Oto dwa produkty należące do tej kategorii, które mają duży potencjał wzrostu.

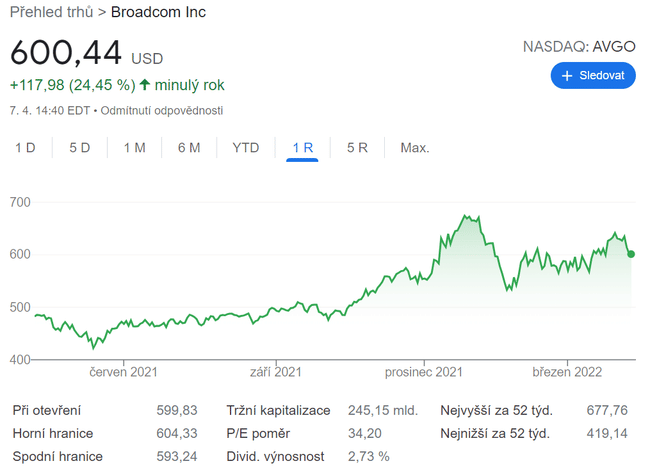

1) Broadcom $AVGO

Firma Broadcom, lider w dziedzinie technologii, opracowuje półprzewodniki i rozwiązania w zakresie oprogramowania dla przedsiębiorstw na całym świecie. Dzięki urządzeniom i oprogramowaniu, które można znaleźć we wszystkim, od domowych skrzynek kablowych po systemy GPS, firma Broadcom ma szeroki zasięg w wielu rozwijających się branżach.

W opublikowanych niedawno wynikach za I kwartał 2022 r. firma Broadcom wykazała przychody w wysokości 7,7 mld USD, co oznacza wzrost o 16% w stosunku do poprzedniego roku. Zarząd spodziewa się dalszego przyspieszenia tego wzrostu i oczekuje, że w II kwartale przychody wyniosą 7,9 mld USD, co oznaczałoby wzrost o 20% w stosunku do II kwartału 2021 r. Wzrost ten znajduje odzwierciedlenie w wyniku finansowym. Dochód netto za I kwartał 2022 r. wyniósł 2,5 mld USD, co oznacza wzrost o 79% w porównaniu z rokiem ubiegłym.

Firma Broadcom wypłaca dywidendę, która obecnie wynosi 2,73%, podczas gdy indeks S&P 500 daje 1,3%. Dywidenda ta nie jest zagrożona, ponieważ Broadcom regularnie generuje duże wolne przepływy pieniężne (3,4 mld USD w I kwartale), a ostatni kwartał zakończył z ponad 10 mld USD w gotówce i jej ekwiwalentach w bilansie. To niezła kupka gotówki pod poduszką.

Ponadto, oprócz wiodącej na rynku stopy dywidendy, firma Broadcom w pierwszym kwartale odkupiła akcje o wartości 2,7 mld USD, co dodatkowo zwiększyło wartość dla akcjonariuszy.

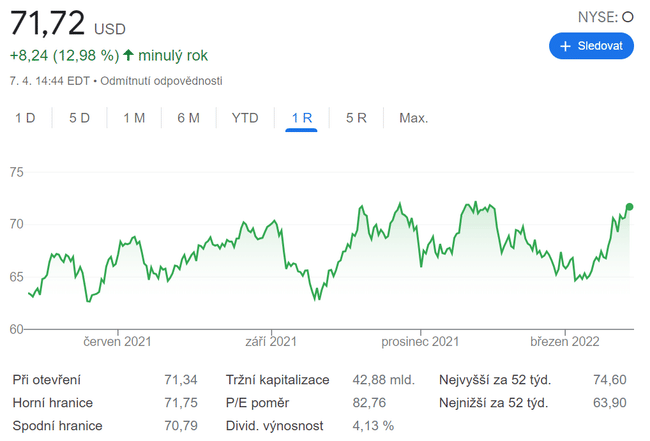

2) Realty Income

Realty Income $O jest moim zdaniem absolutnym faworytem wśród spółek dywidendowych, i to nie bez powodu. Realty jest Arystokratą Dywidendowym, czyli spółką, która przez co najmniej 25 kolejnych lat zwiększała swoją dywidendę. Realty ma strukturę funduszu powierniczego inwestującego w nieruchomości(REIT) i jest zobowiązany do wypłacania akcjonariuszom co najmniej 90% dochodu podlegającego opodatkowaniu w formie dywidendy. Stopa zwrotu z dywidendy spółki Realty wynosi obecnie 4,1%, co znacznie przewyższa indeks S&P 500.

Regularne zwiększanie dywidendy przez Realty jest wspierane przez imponujące wyniki biznesowe. W 2021 r. firma zakończyła działalność z portfelem ponad 11 000 nieruchomości we wszystkich 50 stanach, Puerto Rico, Wielkiej Brytanii i Hiszpanii. Nieruchomości te są dobrze zdywersyfikowane - żaden pojedynczy rodzaj nieruchomości nie stanowi więcej niż 9,1% łącznych czynszów. To dobrze służyło Realty podczas pandemii. Kiedy teatry i placówki handlowe miały trudności, firma mogła liczyć na czynsze od sklepów spożywczych i innych podstawowych firm, które pozostały otwarte.

W całym roku 2021 środki z działalności operacyjnej(FFO), wskaźnik powszechnie stosowany przez REIT-y do pomiaru wyników operacyjnych, wzrosły do 1,2 mld USD, co oznacza wzrost o 9% w porównaniu z rokiem 2020. Skorygowane fundusze z działalności operacyjnej (AFFO), które nie obejmują pozycji unikalnych, które nie są tak istotne dla bieżącej działalności, wzrosły o 27% do 1,5 mld USD. Firma nieruchomościowa nabyła również w 2021 r. nowe nieruchomości o rekordowej wartości 6,4 mld USD, wszystkie przy wskaźniku obłożenia wynoszącym 98,5%. Z kolei wskaźnik obłożenia na koniec 2020 r. wyniósł 97,9%. W miarę dalszego umacniania się gospodarki Realty będzie odnotowywać coraz mniejszą liczbę pustostanów.

Obie firmy są sprawdzonymi liderami w branży. Przynoszą one również bardzo przyzwoitą dywidendę. Zdecydowanie warto dodać do listy obserwowanych! 😇🤘

Nie jest to rekomendacja inwestycyjna. Jest to jedynie moje podsumowanie danych dostępnych w Internecie oraz analizy Jeffa Santora. Każdy inwestor musi przeprowadzić własną, gruntowną analizę i podjąć decyzję po rozważeniu własnej sytuacji.