Jeśli lubisz inwestować w ETF-y, to zdecydowanie nie powinieneś przeoczyć tego międzynarodowego ETF-u. W ciągu ostatnich 3 lat pobił on nawet słynny indeks S&P500. Przyjrzyjmy się więc, dlaczego nie powinieneś go przeoczyć.

Dzisiaj spojrzymy poza Amerykę, gdzie wpadł mi w oko bardzo szczególny ETF, który może być obiecującym kandydatem do czyjegoś portfela. Tym ETF-em jest Pacer Developed Markets International Cash Cows 100 ETF $ICOW. Pacer Developed Markets International Cash Cows 100 ETF (ICOW) to fundusz giełdowy (ETF), który oferuje atrakcyjne połączenie wzrostu wartości kapitału i dywidend. Ten ETF daje ponad 4% i ma trzyletni annualizowany całkowity zwrot w wysokości 19,2%, przewyższając SPDR S&P 500 ETF Trust $SPY. Ten artykuł skupia się na kluczowych aspektach ICOW i jego przewagach nad innymi ETF-ami na rynku.

Struktura i ukierunkowanie funduszu

ICOW inwestuje w 100 spółek o najwyższej stopie zwrotu z wolnych przepływów pieniężnych z indeksu FTSE Developed ex-US. ETF ten posiada aktywa pod zarządzaniem (AUM) w wysokości 543 mln USD i wskaźnik kosztów (expense ratio) na poziomie 0,65%. Koncentracja na wolnych przepływach pieniężnych i rentowności wolnych przepływów pieniężnych odróżnia Cash Cow ETF od innych. Strategia ta pozwala funduszowi identyfikować spółki, które efektywnie generują gotówkę i mają potencjał do wzrostu i wyższych dywidend.

Stopa dywidendy (Dividend yield)

ICOW oferuje stopę dywidendy w wysokości 4,15%, co jest atrakcyjne dla inwestorów poszukujących regularnych dochodów z inwestycji, a ta stopa dywidendy przewyższa również stopę zwrotu funduszu $SPY ETF. Wysoka stopa dywidendy jest wynikiem skupienia się na spółkach o wysokich stopach zwrotu z wolnych przepływów pieniężnych, które mają tendencję do wypłacania wyższych dywidend. Dzieje się tak głównie dlatego, że spółki te mają dużo nadwyżki gotówki, którą zwracają akcjonariuszom w formie dywidendy.

Takie podejście może być szczególnie korzystne w zmiennych lub nieprzewidywalnych warunkach rynkowych, gdzie regularne dochody z dywidend mogą mieć kluczowe znaczenie dla udanego inwestowania.

Dywersyfikacja i możliwości wzrostu

ETF inwestuje na rozwiniętych rynkach międzynarodowych, co pozwala na dywersyfikację portfela i zapewnia różne możliwości wzrostu. Inwestowanie w różne regiony geograficzne i sektory może zmniejszyć ryzyko utraty wartości portfela w wyniku zawirowań regionalnych lub sektorowych.

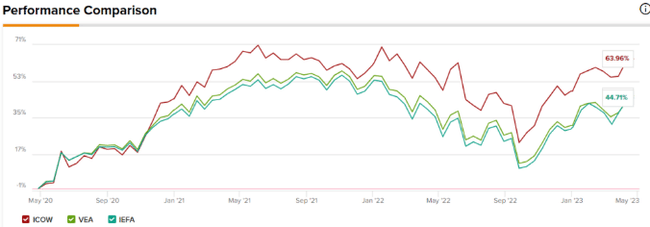

W ciągu ostatnich trzech lat popularne większe międzynarodowe fundusze ETF, takie jak Vanguard FTSE Developed Markets ETF $VEA czy iShares Core MSCI EAFE ETF $IEFA, osiągnęły lepsze wyniki pod względem całkowitej stopy zwrotu. To pokazuje, że strategia ICOW skoncentrowana na zyskach z wolnych przepływów pieniężnych może być skuteczna w generowaniu ponadprzeciętnych zwrotów.

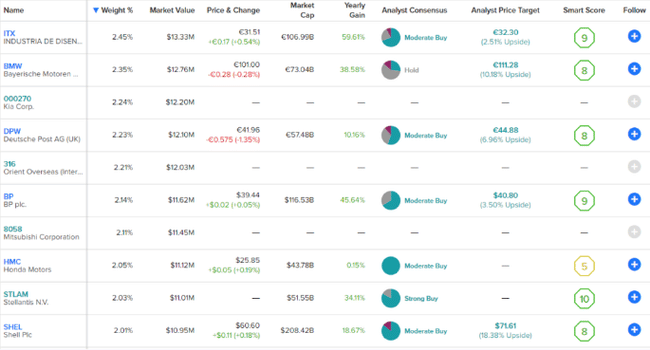

Dziesięć największych pakietów akcji ICOW stanowi 21,8% funduszu. Wśród nich znajdują się europejskie giganty energetyczne BP i Shell oraz producenci samochodów jak BMW, Kia, Honda i Stellantis. Przemysł i energia to największe sektory, w które inwestuje ICOW, z wagą odpowiednio 24,2% i 20,7%. Takie ukierunkowanie na sektory sugeruje, że fundusz poszukuje spółek z wysokimi zyskami z wolnych przepływów pieniężnych w różnych branżach, przyczyniając się do dywersyfikacji portfela i potencjału wzrostu wartości.

Atrakcyjne wyceny

Średni wskaźnik ceny do zysków (P/E) dla ICOW wynosi 4,6, co wypada atrakcyjnie w porównaniu do średnich wskaźników P/E dla IEFA (13,4) i S&P 500 (24). Niższy wskaźnik P/E sugeruje, że akcje w portfelu ICOW są relatywnie tańsze niż akcje w konkurencyjnych funduszach. Taka wycena może stanowić okazję dla inwestorów poszukujących wartości na rozwiniętych rynkach międzynarodowych. Należy pamiętać, że niski wskaźnik P/E nie musi oznaczać, że akcja jest niedowartościowana, ale może wskazywać, że rynek nie docenia jej potencjału wzrostu i wyższych dywidend.

Podsumowanie

Pacer Developed Markets International Cash Cows 100 ETF oferuje atrakcyjne połączenie aprecjacji kapitału i dywidendy dla inwestorów poszukujących dywersyfikacji i możliwości wzrostu na rozwiniętych rynkach międzynarodowych. Dzięki stosunkowo niskiemu wskaźnikowi P/E, dobrym wynikom oraz skupieniu się na wolnych przepływach pieniężnych i rentowności wolnych przepływów pieniężnych fundusz ten wyróżnia się na tle innych ETF-ów na rynku.

Inwestując w różne sektory i regiony geograficzne, inwestorzy mogą zdywersyfikować swój portfel za pomocą ICOW i zmniejszyć ryzyko utraty wartości z powodu regionalnych lub sektorowych turbulencji. Chociaż ma wyższy wskaźnik kosztów niż niektóre tanie ETF-y, jego osiągnięcia i atrakcyjna wycena czynią go atrakcyjną opcją dla inwestorów.

OSTRZEŻENIE: Nie jestem doradcą finansowym, a niniejszy materiał nie służy jako rekomendacja finansowa lub inwestycyjna. Treść tego materiału ma charakter czysto informacyjny.

Uważam, że jest to wysokiej jakości ETF. Dodatkowo ma przyzwoitą dywidendę, co jest przydatne. Nie wiem tylko czego się spodziewać po tak dużej reprezentacji w industrialach i energetyce w przyszłości.