Warren Buffett wraz ze swoim Berkshire Hathaway $BRK-B posiada wiele akcji wypłacających dywidendę. Oczywiście Warren Buffet nie skupia się wyłącznie na dywidendach - dla niego najważniejsza jest rentowność i trwałość modelu biznesowego. Czy Buffett ma jakieś ulubione akcje dywidendowe? Oczywiście, że tak. Dziś przyjrzymy się jego najlepszym akcjom dywidendowym, które warto posiadać ze względu na ich różnorodność i dywidendę.

W ciągu ostatnich 30 lat portfel Warrena Buffetta osiągnął roczną stopę zwrotu w wysokości 10,06%.

Warren Buffett jest znany z osiągania lepszych wyników niż rynek i jego wyniki w długim okresie. Wyszukuje akcje, które mają skonstruowany model biznesowy i mogą prosperować w długim okresie. Jego priorytetem nie są akcje przynoszące dywidendę, a mimo to posiada takie akcje i chwali się ich zyskiem - jakie to akcje?

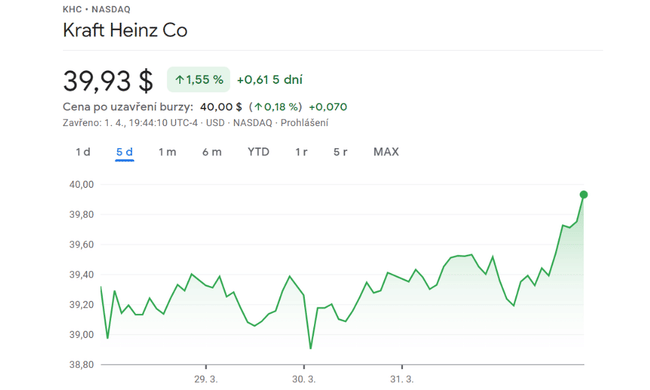

1. Kraft Heinz $KHC

Spółka nie radzi sobie najlepiej i to o dość duży procent, a mimo to Buffett posiada większość akcji tej spółki, która wypłaca całkiem pokaźną dywidendę.

FirmaKraft Heinz $KHC wypłaca dywidendę, która obecnie przynosi prawie 4,1% zysku. Można nawet twierdzić, że mimo znacznego spadku akcje te są ulubionymi akcjami Buffetta. Berkshire $BRK-B posiada 26,6% udziałów w firmie spożywczej. Jest to na tyle duży pakiet akcji, że firma Kraft Heinz $KHC znajdzie się na liście spółek zależnych Berkshire $BRK-B.

Dywidenda spółki Kraft Heinz $KHC była jednak jedną z niewielu dobrych rzeczy w spółce dla inwestorów. W ciągu ostatnich pięciu lat akcje spadły o ponad 50%. W tym samym okresie wartość indeksu S&P 500 $^GSPC wzrosła prawie dwukrotnie.

Jednak obecnie sytuacja może ulec zmianie, ponieważ inwestorzy odchodzą od akcji wzrostowych na rzecz akcji postrzeganych jako bardziej stabilne. Działa to na korzyść Kraft Heinz $KHC, ponieważ firma koncentruje się na dobrach konsumpcyjnych.

Jak dotąd w 2022roku akcje firmyKraft Heinz $KHC wzrosły o prawie 10%. Tymczasem indeks S&P 500 nadal znajduje się na minusie. Jeśli spojrzymy na całkowity zwrot z inwestycji (uwzględniający dywidendy), wynikiKraft Heinz $KHCsą jeszcze lepsze.

- Ostatecznie więc firma jest postrzegana jako bardzo stabilny łańcuch żywnościowy, który może dobrze prosperować w obecnej sytuacji i czasach.

2. Verizon Communications $VZ

Firma potrzebowała mniej niż 20 lat, aby dojść do poziomu 60 USD z 2000 roku. Wartości te zostały jednak ponownie utracone.

Istnieje całkiem mocny argument za tym, że Verizon Communications $VZ jest drugą ulubioną wysokodochodową akcją dywidendową Buffetta. Gigant telekomunikacyjny jest ósmą co do wielkości pozycją Berkshire 'a ($BRK-B).

Verizon $VZ przez lata był i nadal jest faworytem dla inwestorów dochodowych. Stopa zwrotu z dywidendy wynosi obecnie zaledwie 5%. Zdolność spółki do utrzymania strumienia dywidendy również wydaje się solidna, przy wskaźniku wypłaty dywidendy poniżej 48%.

Zła wiadomość jest taka, że wyniki akcji Verizon $VZ od pewnego czasu są słabe. W ciągu ostatniego roku, trzech lat, pięciu lat i dziesięciu lat wycena akcji tej firmy była znacznie niższa od indeksu S&P 500 $^GSPC.

Nie należy jednak przekreślać potencjału wzrostu firmy Verizon $VZ w przyszłości. Dzięki szybkiej sieci 5G firma może mieć szczególne szanse na zastąpienie operatorów kablowych na krajowym rynku wi-fi.

- Dlatego też, pomimo mało spektakularnego wzrostu, spółka może być solidną pozycją w portfelu użytkownika, który modernizuje swoje sieci do standardu 5G i odnotuje wzrost w krótkim czasie.

3. kapitał sklepowy $STOR

Każdy, kto kupił akcje w 2020 r. podczas brutalnego krachu, teraz skacze z radości z powodu 100% wzrostu. W pewnym momencie aprecjacja wynosiła nawet 150%, ale firma nie utrzymała tego poziomu i ponownie nieznacznie spadła.

Store Capital $STOR nie jest jednym z największych udziałów Berkshire $BRK-B. Ale można się założyć, że Buffettowi spodoba się jego soczysta stopa dywidendy wynosząca ponad 5%.

Pandemia COVID-19 bardzo mocno uderzyła w kapitał sklepu $STOR. Jest to zrozumiałe, ponieważ wiele nieruchomości należących do REIT jest wynajmowanych przez detalistów, restauracje i kina, które znacząco ucierpiały w wyniku blokady związanej z koronawirusem i innych działań.

FirmaStore Capital $STOR nie miała jednak problemów z wypłatą dywidendy. W ostatnich latach spółka systematycznie zwiększała wypłatę dywidendy, a od 2015 r. jej skumulowany roczny wzrost wyniósł 6,4%. Jest to lepsze tempo wzrostu niż w przypadku wielu innych firm działających na rynku nieruchomości.

Rosnąca inflacja nie powinna być również problemem dla spółki Store Capital $STOR. Około 85% umów leasingowych firmy ma automatyczną eskalację powiązaną ze wskaźnikiem cen towarów i usług konsumpcyjnych.

- Czy ta firma może być również dobrym miejscem dla potencjalnych inwestycji? Myślę, że tak. To znaczy, jeśli uda się nawiązać do czasów sprzed pandemii, kiedy wzrost był regularny i dość stabilny.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.