Wczoraj analizowałem firmę ubezpieczeniową Unum, więc nie ma nic złego w przyglądaniu się konkurentom i innym wpływowym graczom w branży. Dziś więc przyjrzymy się MetLife, które jest podobne pod wieloma względami. Który z tych dwóch ubezpieczycieli wydaje się być bardziej atrakcyjnym wyborem?

Czym zajmuje się ta firma?

MetLife $MET jest międzynarodową firmą skupiającą się na świadczeniu usług finansowych i ubezpieczeniowych. Firma specjalizuje się w ubezpieczeniach na życie, ubezpieczeniach wypadkowych, ubezpieczeniach zdrowotnych, planach emerytalnych i zarządzaniu aktywami. MetLife oferuje swoje usługi w wielu krajach i jest jedną z największych firm ubezpieczeniowych na świecie.

Do głównych produktów i usług oferowanych przez MetLife należą:

Ubezpieczenia nażycie: MetLife oferuje różne rodzaje ubezpieczeń na życie, w tym ubezpieczenia stałe i tymczasowe. Produkty te pozwalają klientom chronić swoich bliskich w przypadku ich śmierci.

Ubezpieczenie od wypadków: MetLife oferuje ubezpieczenie od wypadków, aby pomóc klientom chronić ich rodziny przed niespodziewanymi wydatkami w razie wypadku.

Ubezpieczeniezdrowotne: MetLife oferuje ubezpieczenie zdrowotne, które umożliwia klientom dostęp do opieki zdrowotnej i pomaga pokryć koszty usług medycznych.

Plany emerytalne: MetLife oferuje różne rodzaje planów emerytalnych, które pozwalają klientom zaplanować swoją przyszłość finansową.

Zarządzanie aktyw ami: MetLife świadczy usługi zarządzania aktywami dla osób fizycznych, firm i inwestorów instytucjonalnych.

Na jakich rynkach działa ta firma?

MetLife to międzynarodowa firma świadcząca usługi finansowe i ubezpieczeniowe. Działa na wielu rynkach na całym świecie, w tym w Ameryce Północnej, Europie, Azji i Ameryce Łacińskiej.

Przewaga konkurencyjna

Globalna obecność: MetLife jest jedną z największych firm ubezpieczeniowych na świecie i jest obecna w wielu krajach. Dzięki temu firma ma silną pozycję na wielu rynkach i może oferować swoje produkty i usługi wielu milionom ludzi na całym świecie.

Długa historia: założona w 1868 roku firma MetLife ma ponad 150 lat doświadczenia w zakresie usług finansowych i ubezpieczeniowych.

Szeroka gama produktów: MetLife oferuje szeroką gamę produktów finansowych i ubezpieczeniowych, które obejmują ubezpieczenia na życie, ubezpieczenia wypadkowe, ubezpieczenia zdrowotne, plany emerytalne i zarządzanie aktywami. Ta szeroka oferta umożliwia firmie zaspokojenie zróżnicowanych potrzeb i wymagań klientów.

Finanse

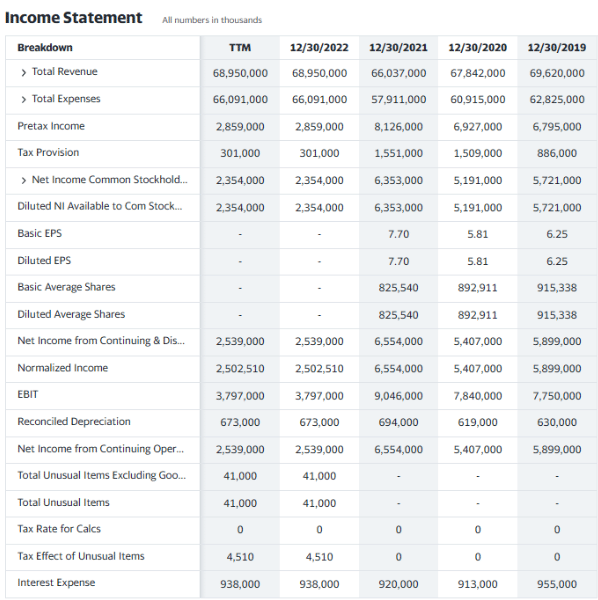

Patrząc na rachunek zysków i strat firmy za ostatnie dwanaście miesięcy (TTM), firma miała całkowite przychody w wysokości 68,95 mld USD. Stanowi to wzrost w stosunku do ubiegłorocznej sprzedaży w wysokości 66,04 mld USD. Jednak w tym samym okresie wzrosły również całkowite wydatki z 57,91 mld USD do 66,09 mld USD, co przełożyło się na niższy dochód przed opodatkowaniem o 2,86 mld USD w porównaniu z 8,13 mld USD w roku poprzednim.

Po uwzględnieniu rezerw podatkowych, dochód netto dla zwykłych akcjonariuszy wyniósł 2,35 mld USD, co oznacza spadek z 6,35 mld USD w roku poprzednim. Dzięki temu rozwodniony zysk na akcję wyniósł 7,70 USD, czyli tyle samo co w roku poprzednim.

Patrząc na EBIT firmy, w 2022 roku wyniósł on 3,80 mld dolarów, w porównaniu do 9,05 mld dolarów w roku poprzednim. Amortyzacja wyniosła 673 mln dolarów, co oznacza wzrost z 630 mln dolarów w roku poprzednim.

Ogólnie rzecz biorąc, sprzedaż MetLife wzrosła rok do roku, ale wzrosły również koszty, co doprowadziło do obniżenia dochodu przed opodatkowaniem i dochodu netto dostępnego dla zwykłych akcjonariuszy. Spadł również EBIT firmy, co wskazuje na spadek rentowności operacyjnej.

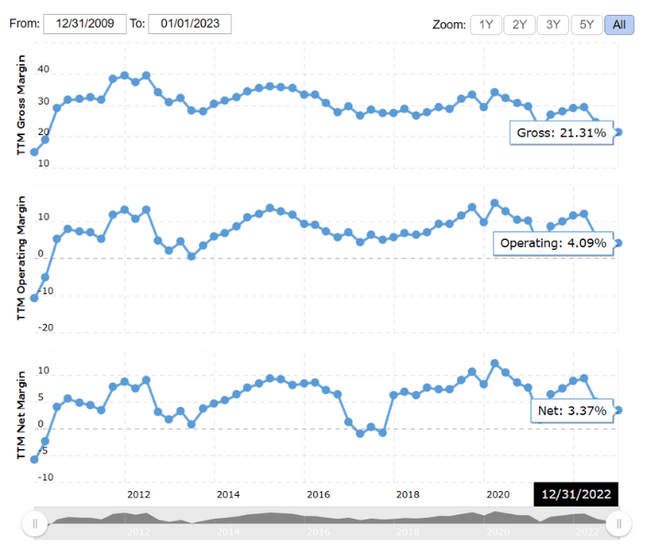

Widok na marże

Wycena

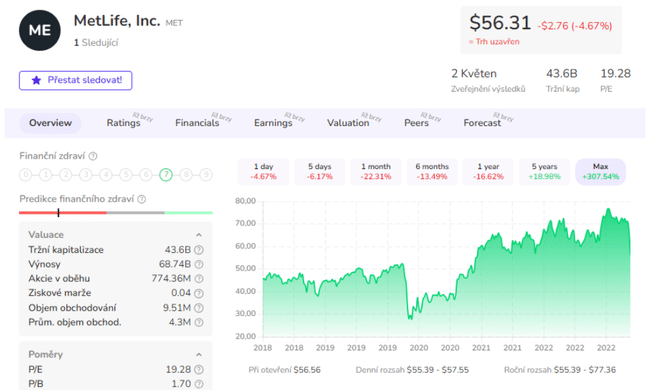

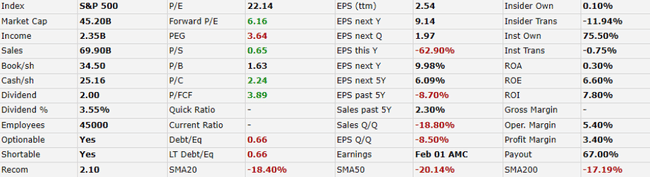

Spółka posiada kapitalizację rynkową w wysokości 45,20 mld USD i stopę dywidendy w wysokości 3,55%, ale w ostatnich latach odnotowała negatywne wyniki, a cena akcji spadła o 22,21% w ujęciu rocznym.

Wskaźnik P/E spółki wynosi 22,14, co jest stosunkowo wysokie w porównaniu z jej rówieśnikami z branży, gdy spojrzymy na wskaźnik PEG, który wynosi 3,64, więc na pierwsze wrażenie możemy pomyśleć, że akcje są przewartościowane.

- Zysk na akcję spółki spadł w tym roku o 62,90%, co jest niepokojącym trendem.

Spółka ma wskaźnik zadłużenia do kapitału własnego na poziomie 0,66, co sugeruje, że ma stosunkowo umiarkowany poziom zadłużenia (jednak nawet on jest powyżej średniej dla sektora). Zwrot z kapitału własnego (ROE) spółki wynosi 6,60%, co jest tak przeciętne w porównaniu do rówieśników z branży.

Analitycy przewidują:

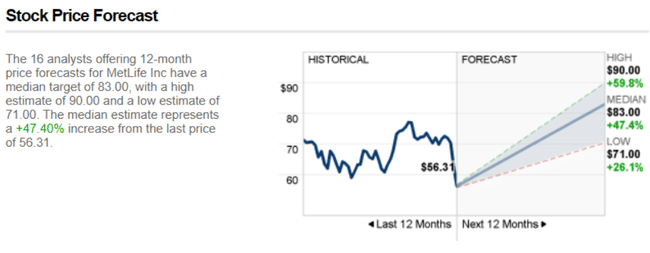

16 analityków oferujących 12-miesięczne prognozy cenowe dla MetLife ma medianę celu na poziomie 83,00, z wysokim szacunkiem 90,00 i niskim szacunkiem 71,00. Mediana szacunków oznacza wzrost o +47,40% od ostatniej ceny 56,31.

Widząc to i porównując z wczorajszą analizą Grupy Unum, to właśnie spółkę ubezpieczeniową Unum uważam za znacznie bardziej atrakcyjną pod względem wyników i fundamentów oraz stóp zwrotu - Analiza Grupy Unum, jednego z czołowych graczy w branży ubezpieczeń rentowych | Bulios.

- Co sądzisz o tej firmie? 🤔

Proszę pamiętać, że to nie jest porada finansowa.