Od początku roku indeks S&P 500 $^GSPC trzykrotnie znalazł się w obszarze korekty, po czym odbił się od dna. Zmienność ta sprawiła, że inwestorzy stali się nerwowi, a wielu z nich obawia się możliwej korekty na rynku akcji. Korekty są zawsze bardzo nieprzyjemną częścią inwestowania, ale nie należą do rzadkości. Inwestorzy nie powinni obawiać się tego, co nadejdzie - wręcz przeciwnie, muszą być spokojni, cierpliwi i zdeterminowani, aby odpowiednio dostosować swoje strategie.

Po pierwsze, musimy zrozumieć, co należy zrobić.

Jak już wspomniałem, korekta jest nieuniknioną częścią inwestowania, która zwykle dotyka wszystkie spółki. Istnieją jednak wyjątki, które wytrzymają tę korektę lub lekko spadną, ale z nadzieją, że w najbliższym czasie odbiją się i wystrzelą jeszcze wyżej.

Moim zdaniem największe szanse na przetrwanie korekty lub maksymalizację zysków po korekcie mają akcje REIT, które mogą spełnić wszystkie wymagania inwestorów w tym niepewnym okresie.

Oto 3 akcje REIT, które mogą wytrzymać ten trudny test:

Camden Properties Trust $CPT, Life Storage $LSI i Digital Realty Trust $DLR to trzy fundusze powiernicze inwestujące w nieruchomości (REIT), które doskonale spełniają ten wymóg. Poniżej przyjrzymy się bliżej, dlaczego te specjalistyczne akcje REIT z pewnością wkrótce odbiją się od dna.

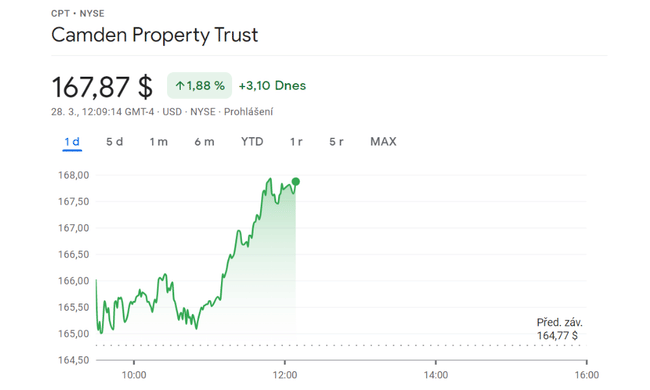

1. Camden Property Trust $CPT

Duże obłożenie budynków mieszkalnych to główny powód, dla którego wybrałem właśnie tę firmę.

Pomimo niestabilności na rynku akcji, rynek mieszkaniowy pozostaje niezwykle silny, ponieważ trwający od dziesięcioleci niedobór mieszkań ogranicza ich przystępność. W styczniu 2022 r. ceny mieszkań wzrosły o 13,5% w ujęciu rocznym, a czynsze o 13,9%, przy rekordowo niskim poziomie pustostanów w budynkach wielorodzinnych wynoszącym 2,5%.

Wszystkie REIT-y wielorodzinne korzystają z gwałtownego wzrostu popytu i przyspieszonego wzrostu czynszów, ale Camden Property Trust $CPT, który posiada, rozwija i wynajmuje nieruchomości wielorodzinne w amerykańskim Pasie Słonecznym, ma silną pozycję do dalszych zysków. Dzięki napływowi mieszkańców przenoszących się do bardziej słonecznych stanów południowych, wCamden $CPT odnotowano wzrost czynszów w ujęciu miesięcznym o 14% do 15%. Skorygowane środki z działalności operacyjnej (FFO), które są ważnym wskaźnikiem oceny rentowności REIT-u, wzrosły w 2021 r. o 13%, podczas gdy dochód operacyjny netto wzrósł o 4,8%. Co więcej, z 58 300 lokali 97% jest nadal zajętych.

- Byłem bardzo podekscytowany tą informacją, ponieważ posiadanie określonej liczby lokali i 97% obłożenia jest niezwykłe dla firmy i jej zysków.

Chociaż obecny silny wzrost czynszów nie będzie trwał wiecznie, pewne jest, że ludzie zawsze będą potrzebowali miejsca do życia. Biorąc pod uwagę dzisiejszy niedobór mieszkań oraz lokalizację nieruchomości Camden $CPT, firma z pewnością szybko wyjdzie z potencjalnej korekty na rynku.

2. Life Storage $LSI

Na tej liście nie może zabraknąć najdłużej działającego REIT-u na rynku.

Life Storage $LSIjest jednym z najbardziej odpornych sektorów, w które warto inwestować, ponieważ popyt na powierzchnię magazynową zwykle wzrasta w czasach kryzysu lub niestabilności. Już sam ten fakt sprawia, że jest to atrakcyjna klasa aktywów do inwestowania w czasie korekty rynkowej, ale biorąc pod uwagę, że jest to również najlepiej radzący sobie sektor REIT śledzony przez NAREIT w ciągu ostatnich 10 lat, Life Storage $LSI jest niewątpliwie okazją.

Life Storage $LSI jest jednym z najdłużej działających REIT-ów self-storage, działającym na rynku od ponad 35 lat. Obecnie prowadzi 1 076 nieruchomości w 35 stanach na terenie całego kraju. Zwiększony popyt na powierzchnię magazynową pomógł firmie zwiększyć wskaźnik FFO o 27,7% w ciągu ostatniego roku, a także zwiększyć sprzedaż o 14,1% i dochód operacyjny netto o 19,4%. Firma jest dobrze finansowana, ma 171,9 mln USD zadłużenia i niski wskaźnik zadłużenia.

- Firma może zapewnić sobie dużą ilość wolnej gotówki w niepewnych czasach lub wprowadzić dodatkowe nieruchomości magazynowe, które będą generować zyski

Life Storage $LSI to wciąż przede wszystkim branża typu "mom-and-pop", co oznacza, że jest w niej miejsce na wzrost bez ryzyka powrotu do nadmiernego rozwoju, z jakim branża borykała się przed pandemią. Co więcej, przy rosnącej inflacji jest to jeden z niewielu sektorów rynku nieruchomości, który może zabezpieczyć się przed wzrostem inflacji, ponieważ umowy najmu są krótkoterminowe.

3. Digital Realty Trust $DLR

Wreszcie, brutalnie zyskowny REIT, który może zadowolić swoim przyrostem.

Przed 2022 r. nie było zbyt wielu REIT-ów koncentrujących się na centrach danych. Firma Digital Realty Trust $DLR prowadzi i wynajmuje obecnie 280 obiektów w 25 krajach na całym świecie. Zapotrzebowanie na przechowywanie danych gwałtownie wzrosło z powodu pandemii, która spowodowała, że wiele firm i usług znalazło się w Internecie. W 2021 r. przychody operacyjne wzrosły o 13%, dochód operacyjny netto wzrósł o 538% w ujęciu rocznym, a wskaźnik FFO na akcję wzrósł o 23%. W czwartym kwartale 2021 r. wartość rezerwacji, czyli wynajmu powierzchni na dane, pobiła wszelkie dotychczasowe rekordy, osiągając poziom 156 mln USD.

Zapotrzebowanie na centra danych nie zniknie w najbliższym czasie. Zapotrzebowanie na technologie rośnie w miarę przechodzenia na aplikacje, oprogramowanie, wirtualną rzeczywistość, gry i usługi cyfrowe oparte na chmurze. To sprawia, że Digital Realty Trust $DLR jest wartościową inwestycją.

Wniosek

Wszystkie te trzy spółki odnotowały spadek cen akcji. Niekoniecznie jest to wina spółki - akcje wysokiej jakości nie są odporne na spadki na rynku. Pocieszająca może być jednak świadomość, że model biznesowy, działalność operacyjna i zespół zarządzający spółki pomogą w szybkim powrocie cen akcji do normalnego poziomu. Wszystkie te trzy akcje były świetnymi zakupami przed kolejką górską w 2021 r. i będą nimi ponownie po jej zakończeniu. Dzisiejsze obniżki cen traktuj jako doskonałą okazję do nabycia udziałów w wartościowej, długoterminowej inwestycji.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.