Sytuacja na świecie nie zna końca, niezależnie od tego, czy chodzi o rosnącą inflację, stopy procentowe, kryzys na Ukrainie czy inne czynniki geopolityczne. Może się okazać, że rynek wejdzie w fazę rynku niedźwiedzia. Jak dojrzewa się na rynku akcji w okresie niedźwiedzia? Omówimy to bardziej szczegółowo w dzisiejszym artykule, w którym przedstawimy, jak się bronić, a także wymienimy 3 firmy, które mogą okazać się zwycięzcami w ostatecznym rozrachunku.

Rynek niedźwiedzia lub rynek niedźwiedzi to potoczny termin oznaczający znaczny spadek cen na giełdzie. Rynek niedźwiedzia można zwykle zdefiniować jako sytuację, w której straty cenowe indeksu od ostatniego maksimum przekraczają -20%.

Od czasu, gdy 13 lat temu Wielka Recesja osiągnęła najniższy poziom, indeks Nasdaq Composite $^NDX, zależny od technologii, jest praktycznie nie do zatrzymania. Podczas gdy ikoniczne indeksy Dow Jones Industrial Average $^DJI i S&P 500 $^GSPC od dołka z 9 marca 2009 r. zyskały odpowiednio 398% i 517%, Nasdaq Composite $^NDX zyskał aż 909%!

W ciągu ostatnich czterech miesięcy osłabł jednak entuzjazm dla akcji o wysokim wzroście, które napędzały Nasdaq $^NDX przez ponad dekadę. W dniu 8 marca indeks Nasdaq Composite $^NDXoficjalnie znajdował się na rynku niedźwiedzia z 20,3% stratą w stosunku do najwyższego poziomu zamknięcia w historii.

Chociaż te dzikie wahania mogą być niepokojące, zwłaszcza dla początkujących inwestorów, historia pokazała, że kupowanie w czasie tych spadków jest mądrym posunięciem dla inwestorów długoterminowych. Dzieje się tak dlatego, że każdy znaczący spadek na rynku akcji jest ostatecznie niwelowany przez hossę.

Poniżej przedstawiamy trzy akcje wzrostowe, których kupna będzie można żałować, gdy Nasdaq znajdzie się na terytorium rynku niedźwiedzia.

Upstart Holdings $UPST

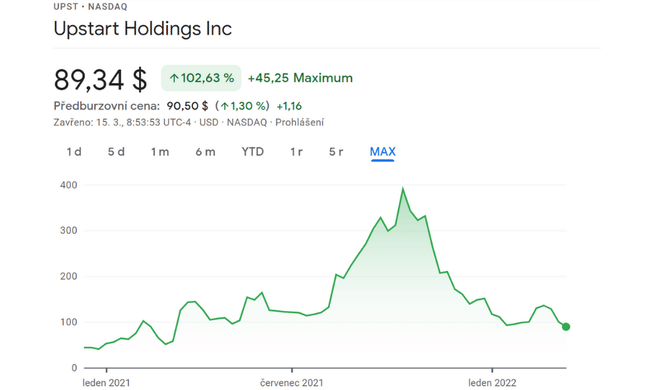

Spółka spadła o prawie 77% z poziomu ATH

Pierwszą akcją wzrostową, której potencjalnie będziesz żałował, że nie kupiłeś podczas rynku niedźwiedzia Nasdaq, jest oparta na chmurze platforma pożyczkowa Upstart Holdings $UPST.

Upstart $UPST ma za sobą szaloną jazdę od początku sierpnia. W ciągu niespełna trzech miesięcy wartość akcji wzrosła prawie czterokrotnie, do 400 USD, a od czasu osiągnięcia rekordowego poziomu spadła o prawie 80%. Choć wzrost ten był prawdopodobnie nieco zbyt duży, to jednak nie dostrzega się, jak wielkie zmiany może przynieść platforma pożyczkowa firmy dla instytucji pożyczkowych i konsumentów.

Tradycyjny proces weryfikacji wniosków kredytowych jest kosztowny i czasochłonny. Ale dzięki firmie Upstart $UPST około dwie trzecie wszystkich osób ubiegających się o pożyczkę osobistą otrzymuje odpowiedź natychmiast. Wykorzystując sztuczną inteligencję (AI) i uczenie maszynowe, Upstart $UPST jest w stanie szybko sprawdzać wnioskodawców i oszczędzać czas i pieniądze instytucji pożyczkowych. Ponadto platforma firmy, oparta na sztucznej inteligencji, pozwala na zatwierdzenie większej liczby wnioskodawców - nawet tych z niską punktacją kredytową.

Ostatnie osłabienie USDUPST jest prawdopodobnie związane z oczekiwaniami wyższych stóp procentowych . W związku z tym, że w styczniu inflacja osiągnęła 40-letni rekord, Rezerwa Federalna nie ma innego wyjścia, jak tylko podnieść stopy procentowe, aby ograniczyć inflację. Istnieją obawy, że wyższe stopy procentowe mogą zmniejszyć liczbę osób ubiegających się o pożyczki i spowolnić szybki rozwój firmy Upstart $UPST.

Należy jednak zauważyć, że 94% przychodów firmy w czwartym kwartale pochodziło z usług lub opłat. Firma nie jest narażona na ryzyko kredytowe, a zatem nie musi się martwić o straty z tytułu kredytów czy niewykonania zobowiązań. Co więcej, platforma pozwalająca na zaoszczędzenie pieniędzy sprawia, że instytucje pożyczkowe jeszcze chętniej sięgają po Upstart $UPST, gdy stopy procentowe rosną, a liczba osób ubiegających się o pożyczkę nieco się zmniejsza.

Należy pamiętać, że pożyczki osobiste są dla firmy Upstart jedynie etapem na drodze do sukcesu. Przejęcie Prodigy Software w 2021 r. otwiera firmie drogę do wkroczenia na rynek pożyczek samochodowych dzięki platformie pożyczkowej opartej na sztucznej inteligencji. Kolejnym celem będą prawdopodobnie kredyty hipoteczne.

Biorąc pod uwagę prognozy wzrostu przychodówfirmyUpstart o 273% w ciągu najbliższych pięciu lat, jest to doskonały moment, aby skorzystać z niedawnej obniżkicen.

Lovesac $LOVE

Lovesac spadł o ponad 50% od końca 2021 r.

Inną akcją wzrostową, której będzie się żałować, że nie kupiło się jej, gdy Nasdaq znalazł się na terytorium rynku niedźwiedzia, jest Lovesac $LOVE, specjalistyczny sprzedawca mebli.

Ogólnie rzecz biorąc, firmy meblarskie są wysoce cykliczne, wolno rosnące i w dużym stopniu zależne od ruchu w swoich sklepach. Lovesac $LOVE próbuje postawić tę nudną branżę na głowie na dwa unikalne sposoby.

Po pierwsze, Lovesac $LOVE zmienia grę dzięki swoim meblom. Ekologia, innowacja, innowacja - te trzy rzeczy odgrywają ważną rolę w działalności firmy, która sprawdza się na tyle, na ile jest w stanie wprowadzać na rynek coraz to lepsze innowacje. Nie będę tutaj szczegółowo opisywał rodzajów mebli i wyposażenia wnętrz (nic to nie powie inwestorowi).

Drugim źródłem wyróżniającym Lovesac $LOVE jest wielokanałowa platforma sprzedaży. Podczas gdy większość sklepów meblowych była poważnie ograniczona przez blokady COVID-19, Lovesac $LOVE był w stanie przenieść prawie połowę swojej rocznej sprzedaży do Internetu. Firma korzystała także z salonów wystawowych typu pop-up i opierała się na współpracy z markowymi sprzedawcami detalicznymi, aby utrzymać koszty wynajmu powierzchni fizycznej na niskim poziomie. Chodzi o to, że koszty ogólne Lovesac $LOVEsą znacznie niższe niż w innych sklepach meblowych, co pozwoliło uzyskać doskonałe marże i powtarzające się zyski.

Mimo że w ciągu ostatnich dwóch lat akcje Lovesac $LOVE pobiły oczekiwania Wall Street, ich wartość spadła o prawie 60% w stosunku do rekordowego poziomu. Ponieważ oczekuje się, że firma utrzyma dwucyfrowy wzrost przychodów w nadchodzących latach, a akcje wyceniane są na zaledwie 19-krotność konsensusu Wall Street dotyczącego zysków w przyszłym roku, nadszedł czas, aby inwestorzy skorzystali z okazji.

Qorvo $QRVO

Qorvo spadło o niecałe 40% w stosunku do poziomu ATH

Trzecią akcją wzrostową, której nie kupienia będzie można żałować, gdy Nasdaq znalazł się na terytorium rynku niedźwiedzia, jest dostawca systemów częstotliwości radiowych Qorvo $QRVO.

Ważnym tematem, który powinien znacznie zwiększyć zarówno górną, jak i dolną linię Qorvo $QRVO, jest trwający rozwój infrastruktury bezprzewodowej 5G. Od około dziesięciu lat nie nastąpił znaczący wzrost szybkości pobierania danych w sieciach bezprzewodowych. Wprowadzenie szybkości pobierania danych 5G powinno zmusić konsumentów i przedsiębiorstwa do rozpoczęcia wieloletniego cyklu wymiany sprzętu.

Firma Qorvo $QRVO jest dostawcą wielu kluczowych komponentów stosowanych w smartfonach nowej generacji obsługujących technologię 5G. Należy do nich iPhone firmy Apple $AAPL, który w 2021 r. odpowiadał za około 30% sprzedaży Qorvo $QRVO. Niedawno zaprezentowany przez firmę Apple iPhone SE z obsługą sieci 5G to kolejna okazja do zastosowania układów firmy Qorvo ( $QRVO).

Mówiąc prościej, im więcej smartfonów obsługujących 5G zostanie wyprodukowanych, tym bardziej prawdopodobne jest, że rozwiązania Qorvo $QRVO znajdą się w tych urządzeniach. Oczekuje się, że liczba sprzedanych smartfonów w USA wzrośnie z 89,5 mln sztuk w 2021 roku do ponad 153 mln w połowie dekady.

Chociaż większość przychodów Qorvo ( QRVO) pochodzi z rozwiązań dla smartfonów, nie jest to jedyne źródło wzrostu firmy. Na przykład, dostarcza rozwiązania w zakresie łączności bezprzewodowej stosowane w pojazdach nowej generacji. Ponieważ nowsze pojazdy są coraz bardziej zależne od technologii i funkcji wspomagających kierowcę, firmy takie jak Qorvo $QRVO będą coraz częściej wykorzystywane.

Qorvo $QRVO jest jednym z tych rzadkich przypadków, kiedy akcje wzrostowe mogą być również akcjami wartościowymi. Mimo niskiego, dwucyfrowego wzrostu przychodów inwestorzy mogą kupić akcje firmy za cenę mniejszą niż 10-krotność zysków prognozowanych przez Wall Street na rok fiskalny 2023. To niewiarygodnie niska cena jak na firmę, która jest ściśle powiązana z rozwojem smartfonów nowej generacji.

Wniosek

Ostatnią kwestią, którą chcę poruszyć, jest to, że nawet w przypadku wystąpienia rynku niedźwiedzia nie ma potrzeby wpadania w panikę. Najlepszą strategią. gdy wszyscy panikują, jest kupowanie i zwiększanie pozycji, ponieważ po rynku niedźwiedzia zawsze następuje hossa. Wielu inwestorów wzbogaciło się dzięki temu, że nie sprzedawali i nie zwiększali swoich pozycji w czasie bessy. Głównym celem nie jest sprzedaż. Te trzy spółki już teraz przechodzą trudny okres, ale nie zmienia to faktu, że w późniejszym czasie mogą ponownie zyskać na wartości.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.