Warren Buffett jest bez wątpienia jednym z najbardziej skutecznych inwestorów w historii, a wyniki jego firmy Berkshire Hathawaway $BRK sąpo prostu fantastyczne. Dlatego wielu inwestorów interesuje się tym, co Buffett właśnie kupił, sprzedał i co sądzi o różnych firmach. Przyjrzyjmy się trzem spółkom, które znajdują się obecnie w jego portfelu, a które są notowane z bardzo dużym dyskontem i mogą przynieść ogromne zyski.

1. płatek śniegu $SNOW

Być może słyszałeś gdzieś, że "dane to nowa ropa". Biorąc pod uwagę liczne ograniczenia podaży, które powodują obecnie gwałtowny wzrost cen energii, z perspektywy obecnej giełdy ropa naftowa jest prawdopodobnie nową ropą naftową, ale błędem byłoby zapomnieć, jak ważny dla sukcesu przedsiębiorstw w następnej dekadzie i później będzie dostęp do wartościowych danych i analiz.

Snowflake jest platformą, która umożliwia łączenie i analizowanie danych pochodzących z różnych platform chmurowych, a także prowadzi rynek, na którym klienci korporacyjni mogą sprzedawać swoje dane i kupować dane od innych dostawców. Mimo że spółka przewiduje w tym roku imponujący wzrost przychodów o 66% w ujęciu rocznym, oznacza to znaczne spowolnienie w porównaniu z tegorocznym wzrostem przychodów o 106% w ujęciu rocznym, a inwestorzy zazwyczaj wycofują się ze spółek, które nie wykazują już znaczących zysków.

Biorąc pod uwagę wiele czynników powodujących zmienność na rynku, niełatwo jest mieć zaufanie do firm software'owych, których działalność zależy od wzrostu, ale Snowflake jest liderem w swojej kategorii i wydaje się, że w dłuższej perspektywie może przynieść korzyści akcjonariuszom.

2) StoneCo $STNE

Akcje StoneCo osiągnęły najniższy poziom ze względu na odwrót rynku od spółek z branży fintech. W sytuacji, gdy warunki związane z pandemią prowadzą do wolniejszego niż oczekiwano wzrostu gospodarczego i wysokiej inflacji w Brazylii, firma StoneCo działa w trudnym otoczeniu makroekonomicznym. Sytuację pogarszają zmiany regulacyjne w kraju, które powodują, że firma ponosi znaczne straty na działalności kredytowej i tymczasowo zaprzestała udzielania kredytów dla MŚP.

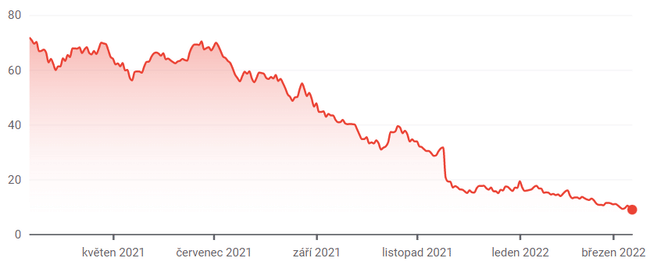

Od początku roku kurs akcji spółki spadł o około 54%, a w lutym ubiegłego roku był o 90% niższy od najwyższego poziomu.

Po dużym spadku wyceny, StoneCo ma obecnie kapitalizację rynkową wynoszącą około 3,2 mld USD i jest wyceniana na poziomie około dwukrotności tegorocznych oczekiwanych przychodów i 24-krotności oczekiwanych zysków. Biorąc pod uwagę wyzwania stojące przed działalnością kredytową firmy, wyniki mogą być zmienne w najbliższym czasie, ale firma nadal w zachęcającym tempie pozyskuje nowych klientów w dziedzinie przetwarzania płatności.

Przejście od płatności gotówkowych do płatności kartami i aplikacjami w Brazylii i na innych rynkach Ameryki Łacińskiej jest wciąż w początkowej fazie, a wiodąca rola StoneCo w tym procesie daje jej potencjał do przekroczenia oczekiwań i ponownego osiągnięcia zysków dla akcjonariuszy.

3. Verizon $VZ

Jako akcje o dużej wartości, które opierają się na stabilnym biznesie i wysokiej dywidendzie, nie jest zaskakujące, że Verizon Communications zachował się stosunkowo dobrze podczas ostatnich zawirowań, które wstrząsnęły rynkiem, w porównaniu z akcjami uzależnionymi od wzrostu. Jednak w ciągu ostatniego roku kurs akcji jest o około 5% niższy i 11% niższy od 52-tygodniowego maksimum.

Verizon posiada największą i najwyżej ocenianą sieć telefonii komórkowej w Stanach Zjednoczonych, a wysoki poziom zadowolenia klientów sugeruje, że firma powinna nadal osiągać wysokie przychody, zyski i wolne przepływy pieniężne, nawet w obliczu presji makroekonomicznej. Gigant telekomunikacyjny, który zainwestował miliardy w infrastrukturę i pasmo częstotliwości, wciąż znajduje się na wczesnym etapie czerpania korzyści z wdrażania technologii sieci 5G.

Dzięki silnej marce, imponującej dywidendzie i rozsądnym wskaźnikom wyceny, Verizon posiada cechy, które ceni Buffett. Akcje spółki są notowane po cenie mniejszej niż dziesięciokrotność oczekiwanych tegorocznych zysków, a ich obecna stopa dywidendy wynosi atrakcyjne 4,8%. Spółka podnosiła dywidendę co roku przez 15 kolejnych lat i jest prawdopodobne, że zakupione dziś akcje przyniosą jeszcze wyższą stopę zwrotu dzięki przyszłym podwyżkom.

Zainteresował Cię ten artykuł o akcjach Warrena Buffetta? Jeśli tak, możesz również zapoznać się z tym wpisem na temat porad na dzisiejszą trudną sytuację: Warren Buffett i Charlie Munger radzą, w co powinieneś teraz inwestować

Disclaimer: Nie jest to rekomendacja inwestycyjna, autorem analizy jest Keith Noonan. Autor nie jest profesjonalnym inwestorem.