Lubisz dywidendy, ale jednocześnie nie chcesz spółek, które dużo kosztują i oferują niewielki zysk? Niniejszy artykuł przedstawia 7 spółek, które mają stopę dywidendy powyżej 5%, są tanie i mają potencjał wzrostu.

Jeśli chodzi o akcje o wysokich cenach, istnieją przeszkody dla mniejszych inwestorów. Weź pod uwagę, że aby kupić jedną akcję Amazon.com Inc $AMZN, potrzeba ponad 3000 dolarów. To strasznie utrudnia dywersyfikację małego portfela lub kupowanie i sprzedawanie udziałów ułamkowych. Jeśli jesteś typem inwestora, który dba zarówno o ilość akcji, jak i o jakość spółki, rozważ te siedem tanich akcji dywidendowych, z których wszystkie kosztują mniej niż 10 dolarów za akcję i mają rentowność dywidendy na poziomie 5% lub wyższym. Należy dodać, że tanie akcje dywidendowe są bardziej ryzykowne, ale oferują wysoki dochód.

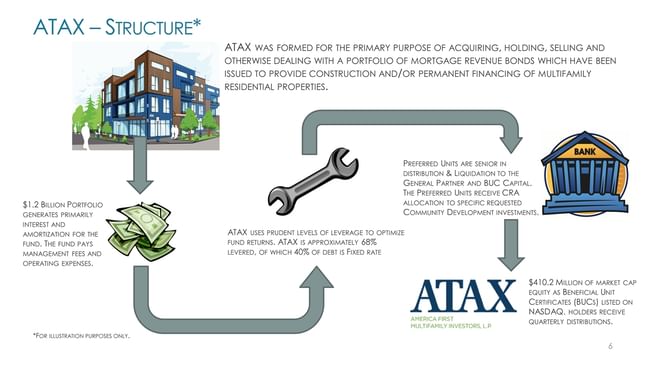

1. America First Multifamily Investors LP $ATAX

America First jest spółką komandytową, która handluje portfelem "obligacji przychodowych", unikalnego instrumentu dłużnego emitowanego w celu finansowania budowy nieruchomości mieszkalnych i komercyjnych. W skrócie, ATAX zapewnia środki na krótkoterminową pożyczkę, która pomaga sfinansować nowe budynki mieszkalne, domy studenckie, dzielnice lub powierzchnie biurowe w oparciu o potencjalny dochód, jaki będzie generował gotowy produkt.

Ten rodzaj kredytowania nie jest tak lukratywny jak inwestowanie bezpośrednio w wieżowiec i czerpanie zysków z czynszów przez lata, ale jest znacznie mniej ryzykowny, ponieważ bardzo niewiele z tych projektów kończy się niewypłacalnością lub upadłością, gdy inwestorzy zwracają się do ATAX o finansowanie budowy. W ten sposób powstaje niezawodne źródło dochodów, które wspiera hojne dywidendy. Stopa dywidendy: 6,9%

2. BlackRock Capital Investment Corp. $BKCC

BlackRock Capital, firma finansowa, która nazywa się Business Development Company (BDC), w rzeczywistości działa jako prywatny fundusz kapitałowy, choć technicznie rzecz biorąc, jest to akcja będąca w obrocie publicznym, którą można łatwo kupić u brokera. Fundusz inwestuje we wszystkich branżach, ale skłania się ku "szczęśliwej średniej" wielkości inwestycji od 10 do 50 milionów dolarów, zgodnie z literaturą firmy.

Pozwala to na wejście do firm, które są wystarczająco małe, aby być zwinne i doświadczyć znaczącego wzrostu, ale nie tak małe, aby ogłosić bankructwo i zniknąć z dnia na dzień. Odsetki od kredytów senioralnych i zyski z inwestycji bezpośrednich wracają do inwestorów BKCC w postaci regularnych dywidend opartych na wynikach portfela, a obecnie inwestycje te wypłacają się bardzo dobrze dzięki blisko dwucyfrowej stopie zwrotu. Stopa dywidendy: 9,6%

3) EnLink Midstream LLC $ENLC

Firma energetyczna EnLink oferuje transport i magazynowanie gazu ziemnego i płynnego poprzez sieć 11,900 mil rurociągów i prawie 30 zakładów przetwórczych w całych Stanach Zjednoczonych. Podczas gdy wielu inwestorów śledzi akcje dużych zintegrowanych spółek naftowych lub producentów ropy naftowej o małej kapitalizacji z powodu rosnących cen ropy i gazu, spółki rurociągowe i transportowe, takie jak ENLC, są również warte uwagi.

Być może nie mają one surowego wzrostu cen akcji, ale jako pośrednicy oferują niewiarygodnie wiarygodne źródła dochodu. Przekłada się to na niezawodne dywidendy, o czym świadczy fakt, że akcje te ostatnio podniosły swoją dywidendę do 11,3 centa na kwartał, dając około czterokrotną stopę zwrotu w stosunku do indeksu S&P 500. Stopa dywidendy: 5,1%

4) Falcon Minerals Corp. $FLMN

Falcon Minerals jest spółką o małej kapitalizacji rynkowej, która zajmuje się poszukiwaniem ropy i gazu, co czyni ją jednym z bardziej zmiennych graczy na tej liście. FLMN może nie być dla wielu źródłem dywidendy, zważywszy na to, że wartość operacji wynosi obecnie nieco poniżej 300 mln USD, a spółka ograniczyła wypłaty do zaledwie 2,5 centa kwartalnie w najgorszym okresie zakłóceń związanych z pandemią w 2020 roku.

Dzięki rosnącym cenom surowców, Falcon wraca jednak z ogromną dywidendą w wysokości 15,5 centa na koniec 2021 r. A jeśli presja inflacyjna będzie nadal podnosić marże FLMN, możemy zobaczyć jeszcze wyższe wypłaty z tej taniej akcji dywidendowej w przyszłości. Jest tu ryzyko, ale i oczywiście duża wygrana. Stopa dywidendy: 11%.

5) Franklin Street Properties Corp. $FSP

Franklin Street ma strukturę funduszu powierniczego (real estate investment trust). Ta specjalna klasa akcji musi zwrócić 90% swojego dochodu podlegającego opodatkowaniu z powrotem do akcjonariuszy w formie dywidendy, a w zamian otrzymuje preferencyjne traktowaniepodatkowe ze względu na kapitałochłonny charakter swoich udziałów w nieruchomościach.

FSP koncentruje się głównie na nieruchomościach w centralnych dzielnicach biznesowych w regionie Sunbelt i Mountain West w USA, co oznacza, że skupia się na głównych dzielnicach biznesowych na kluczowych rynkach, w tym Denver, Houston i Miami. Rynki te dobrze prosperują, co pozwala FSP utrzymywać wysokie czynsze i obłożenie oraz wypłacać znaczące dywidendy pomimo ceny akcji poniżej 7 USD. Stopa dywidendy: 6,4%.

6. Oaktree Specialty Lending Corp. $OCSL

Oaktree, specjalizuje się w inwestowaniu w inne firmy - w tym w finansowanie pomostowe, wykupy menedżerskie oraz finansowanie organizacji znajdujących się w trudnej sytuacji w celu ich restrukturyzacji i osiągnięcia wysokich zysków. W przeciwieństwie do niektórych innych firm, Oaktree stara się być głównym inwestorem w swoich spółkach portfelowych i będzie przeprowadzać transakcje w spółkach o wartości do 150 milionów dolarów w ramach transakcji "one stop", w których jest jedynym kredytodawcą i inwestorem.

Transakcje te wiążą się z nieco większym ryzykiem, ponieważ nie ma dywersyfikacji ryzyka wśród innych inwestorów, ale jest też znacznie większy zysk, jeśli wszystko pójdzie dobrze, ponieważ OCSL jest jedynym miejscem przy stole. Biorąc pod uwagę, że indeks S&P 500 daje obecnie tylko 1,4%, ta tania akcja dywidendowa zapewnia ogromną sześciokrotną wypłatę w porównaniu do tego indeksu. Niektórzy inwestorzy dochodowi mogą być skłonni podjąć to dodatkowe ryzyko w pogoni za tą ogromną wypłatą. Stopa dywidendy: 8,5%

7. PennantPark Investment Corp. $PNNT

PNNT to kolejna firma zajmująca się rozwojem biznesu, podobnie jak wspomniany BKCC. Inwestuje w średniej wielkości przedsiębiorstwa, dążąc do osiągnięcia dużych zysków, zazwyczaj w dług nadrzędny, ale także poprzez bezpośrednie udziały w kapitale.

Szeroki portfel firmy o wartości około 5 miliardów dolarów obejmuje nieruchomości, technologie, telekomunikację, transport, opiekę zdrowotną, dobra konsumpcyjne i energię. Zasadniczo stawiasz na to, że PNNT będzie realizować swoją tezę inwestycyjną, jak każdy zarządzający funduszem - a w oparciu o ogromną dywidendę wygenerowaną przez ostatnie zyskowne transakcje, wydaje się to teraz całkiem bezpiecznym zakładem. Stopa dywidendy: 7,2%

Tak wysokie dywidendy są z pewnością pokusą dla każdego inwestora, ale naprawdę trzeba być ostrożnym i dokładnie przemyśleć swoją inwestycję, ponieważ te dywidendy nie zawsze muszą być trwałe.