Inwestorzy starają się ulokować swoje pieniądze w spółki, które ich zdaniem oferują coś, na co z biegiem lat będzie rosło zapotrzebowanie. Ze względu na starzenie się społeczeństwa, a tym samym większą zapadalność na choroby przewlekłe, prognozuje się, że globalny przemysł farmaceutyczny będzie rósł w tempie 7% rocznie z 1,2 bln USD w 2019 r. do 2,2 bln USD w 2027 r. Przyjrzyjmy się 3 akcjom, które są jednymi z najlepszych w swojej branży.

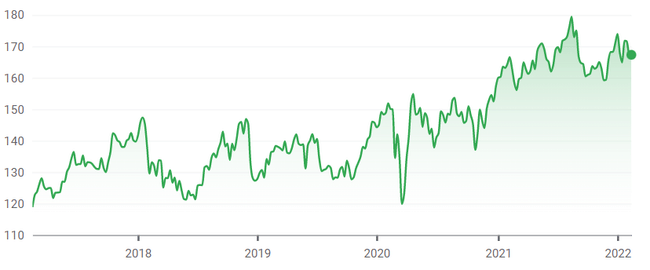

1. Johnson & Johnson $JNJ

Johnson & Johnson jest prawdopodobnie standardem, według którego mierzy się firmy z branży opieki zdrowotnej. Dlaczego tak mówię?

J&J może pochwalić się 59 kolejnymi latami wzrostu dywidendy, co czyni go królem dyw idend, którym jest tylko 30 innych akcji. Gdyby to nie było wystarczająco imponujące, historia wzrostu dywidendy jest najdłuższa w całej branży opieki zdrowotnej. I nie zanosi się na to, by w najbliższym czasie oddał koronę króla dywidend, a to z kilku powodów.

Po pierwsze, wskaźnik wypłaty dywidendy J&J wyniósł w ubiegłym roku 42,8%. Daje to firmie wystarczający kapitał do reinwestowania w swoją działalność w celu wspierania przyszłego wzrostu zysków.

Po drugie, J&J ma nieskazitelny rating kredytowy AAA. Dołącza do gigantów technologicznych Apple $AAPL i Microsoft $MSFT jako jedyne firmy z branży ochrony zdrowia z doskonałymi ratingami kredytowymi. Mimo że dywidenda J&J ma komfortowe pokrycie w zyskach, dodaje to kolejną warstwę bezpieczeństwa do wypłaty. To dlatego, że J&J może oprzeć się na swoim nieskazitelnym bilansie, aby wypłacić dywidendę, jeśli napotka okres zmniejszonej rentowności.

Po trzecie, analitycy oczekują 6,4% rocznego wzrostu zysku na akcję(EPS)(skorygowanego) w ciągu najbliższych pięciu lat. J&J powinien być w stanie wypłacać 6-7% wzrost dywidendy w dającej się przewidzieć przyszłości przy zachowaniu niskiego wskaźnika wypłaty. Co kryje się za szacunkami analityków dotyczącymi solidnego wzrostu zysków?

Oprócz swoich obecnych hitów, takich jak leki immunologiczne Stelara i Tremfya oraz lek onkologiczny Darzalex, J&J ma obecnie duży potencjał w późnych fazach rozwoju. Obejmuje to ponad 40 wskazań w fazie 2 lub 3 badań klinicznych, które powinny doprowadzić do powstania co najmniej kilku przebojowych leków.

Zysk z dywidendy J&J w wysokości 2,6% można uzyskać przy wskaźniku ceny do zysków(P/E) wynoszącym zaledwie 15,6.

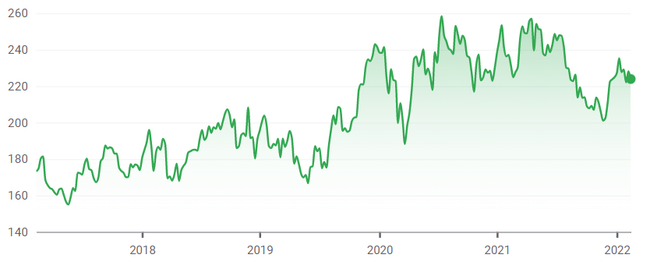

2. Amgen $AMGN

Drugą spółką biotechnologiczną, której zakup warto rozważyć jest Amgen. Choć Amgen zaczął wypłacać dywidendę dopiero w 2011 roku, to zwiększał ją przez 11 lat z rzędu. To stawia go w grupie akcji, które podnoszą dywidendę od co najmniej 10 lat, tzw. dividend contenders.

Podobnie jak w przypadku J&J, passa podwyżek dywidendy w Amgen będzie prawdopodobnie kontynuowana w przyszłości z kilku powodów.

Wskaźnik wypłaty dywidendy dla Amgena wyniósł w ubiegłym roku 41,2%. W ten sposób osiąga się równowagę pomiędzy zwrotem kapitału do akcjonariuszy a zatrzymaniem zysków w celu rozwoju firmy.

Ponadto, Amgen posiada 40 związków w różnych fazach rozwoju klinicznego w różnych obszarach terapeutycznych, takich jak onkologia, zapalenie i kości. Oferta leków Amgena powinna z nawiązką zrekompensować ewentualne wygaśnięcie patentów w najbliższych latach. To wyjaśnia, dlaczego analitycy przewidują, że Amgen będzie osiągał 7% roczny wzrost zysków w ciągu najbliższych pięciu lat.

Inwestorzy poszukujący zysku mogą zablokować 3,5% stopę dywidendy Amgen przy wskaźniku P/E wynoszącym 12,7, co jest rozsądną wartością dla akcji dywidendowych.

3. Pfizer $PFE

Tabletki przeciwwirusowe Paxlovide i szczepionka COVID-19, którą Pfizer opracował wspólnie z BioNTech $BNTX, będą prawie na pewno silnymi motorami wzrostu w najbliższym czasie.

Jednak jeszcze bardziej zachęcającym wnioskiem dla firmy Pfizer w 2021 roku jest fakt, że jej sprzedaż leków innych niż Covid wzrosła o 6% w ujęciu rocznym do 44,4 miliarda dolarów. Wynikało to przede wszystkim z miłego wzrostu sprzedaży przebojowych leków firmy Pfizer, takich jak lek przeciwzakrzepowy o nazwie Eliquis, będący współwłasnością firmy Bristol Myers Squibb $BMY, a także rzadkich leków na choroby serca Vyndaqel/Vyndamax.

Godne pozazdroszczenia istniejące portfolio leków Pfizera i 79 wskazań w badaniach klinicznych pomagają wyjaśnić, dlaczego analitycy przewidują 10% roczny wzrost zysków w ciągu najbliższych pięciu lat. Przy wskaźniku wypłaty dywidendy wynoszącym w zeszłym roku zaledwie 35,3%, Pfizer powinien mieć dużo miejsca na wzrost dywidendy w przyszłości.

Inwestorzy poszukujący dochodów i wzrostu mogą uzyskać 3,2% stopę dywidendy z Pfizer przy wskaźniku P/E wynoszącym 9,6, co czyni te akcje najlepszym wyborem na 2022 rok.

Inną alternatywą w sektorze biotechnologicznym i farmaceutycznym jest Novavax, który również znalazł się w zestawieniu: czy kusi Cię inwestowanie w przemysł farmaceutyczny? Przyjrzyjmy się firmie Novavax

Disclaimer: Autorem tej analizy jest Kody Kester, nie jestem profesjonalnym inwestorem. To nie jest rekomendacja inwestycyjna.