Za niecały tydzień oficjalnie rozpoczniemy nowy rok 2022. Inwestorów powinien jednak martwić fakt, że kończymy naprawdę udany rok 2021, w którym wyceny wielu spółek osiągnęły nowe, historyczne, niespotykane dotąd maksima. Jednak w 2021 roku całkiem możliwe, że czeka nas zupełnie inna historia, więc przyjrzyjmy się wspólnie 7 powodom, dla których rynek może gwałtownie spaść w styczniu...

1. problemy z łańcuchem dostaw związane z Omicronem

Najbardziej oczywistą przeszkodą dla S&P 500 $SPX jest dalsze rozprzestrzenianie się wariantów koronawirusów, z których Omicron jest obecnie dominującym w Stanach Zjednoczonych. Problem polega na tym, że nie ma jednolitego globalnego podejścia do tego, jak najlepiej powstrzymać omikron. Podczas gdy niektóre kraje nakazują obecnie szczepienia, inne nakładają niewiele, jeśli w ogóle, ograniczeń.

Przy dużym rozproszeniu wprowadzanych środków zaradczych, największym ryzykiem dla Wall Street są utrzymujące się lub zupełnie nowe problemy w łańcuchu dostaw. Od firm z branży technologicznej i dóbr konsumpcyjnych po firmy przemysłowe, większość sektorów jest zagrożona zakłóceniami, jeśli globalna logistyka nadal będzie skazana na pandemię.

2. koniec QE

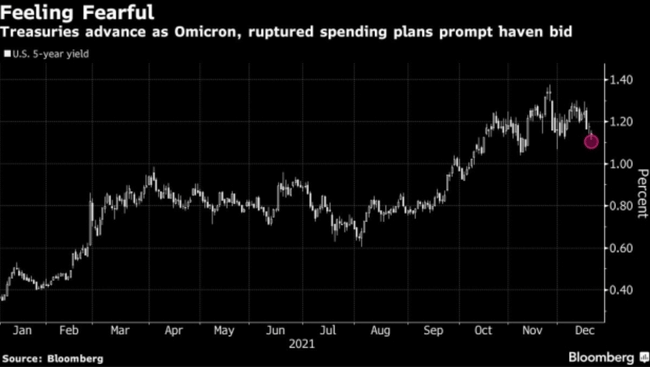

Innym dość oczywistym czynnikiem wysokiego ryzyka dla Wall Street jest przejście Rezerwy Federalnej do ofensywy przeciwko inflacji. Przypomnijmy, że amerykański indeks cen konsumpcyjnych dla wszystkich konsumentów miejskich (CPI-U) wzrósł w listopadzie o 6,8%, co stanowi 39-letni wysoki poziom inflacji 😬.

Na początku tego miesiąca prezes Rezerwy Federalnej Jerome Powell zapowiedział, że bank centralny przyspieszy zakończenie programu luzowania ilościowego(QE).

QE to program parasolowy odpowiedzialny za skup długoterminowych obligacji skarbowych (skup obligacji skarbowych podnosi ich cenę i obciąża rentowność w długim terminie) oraz papierów wartościowych zabezpieczonych hipoteką. Ograniczenie zakupów obligacji powinno oznaczać wzrost oprocentowania kredytów, co z kolei może wyhamować potencjał wzrostowy szybko rosnących dotychczas akcji.

3. Wezwania do uzupełnienia depozytu zabezpieczającego

Wall Street powinna być również głęboko zaniepokojona szybko rosnącym poziomem zadłużenia zabezpieczającego, czyli kwotą pieniędzy, którą instytucje lub inwestorzy pożyczyli na procent, aby kupić lub skrócić papiery wartościowe (krótkie pozycje).

Z czasem wzrost nominalnej kwoty niespłaconego długu zabezpieczającego jest całkowicie normalnym zjawiskiem. Jednak od marca 2020 r., kiedy wartość ta była najniższa, kwota pozostających do spłaty depozytów zabezpieczających wzrosła prawie dwukrotnie i wynosi obecnie prawie 919 mld USD, zgodnie z listopadowymi danymi niezależnego Urzędu Regulacji Przemysłu Finansowego.

W ciągu ostatnich 26 lat były tylko trzy przypadki, w których niespłacone zadłużenie z tytułu depozytów zabezpieczających wzrosło o co najmniej 60% w ciągu jednego roku. Miało to miejsce na kilka miesięcy przed pęknięciem bańki dot-com i prawie bezpośrednio przed kryzysem finansowym oraz w 2021 r. Jeśli na początku roku akcje pójdą w dół, fala wezwań do uzupełnienia depozytów zabezpieczających może naprawdę przyspieszyć sytuację w dół.

https://twitter.com/BennettWoodman/status/1387383969507840008

4. obrót sektora

Czasami giełda nurkuje z czysto niewinnych powodów. Jedną z takich możliwości jest, jeśli w styczniu będziemy świadkami rotacji sektorów. Rotacja sektorów oznacza, że inwestorzy przenoszą pieniądze z jednego sektora rynku do drugiego.

Na pierwszy rzut oka, indeks o szerokiej podstawie, taki jak S&P 500 $SPX, nie wydaje się być rotacyjny sektorowo. Nie jest jednak tajemnicą, że akcje wzrostowe w sektorach technologii i opieki zdrowotnej były w czołówce tego rajdu od dołka rynku niedźwiedzia z marca 2020 roku.

Teraz, kiedy minął już rok od tego dna, nie byłoby niczym zaskakującym, gdyby inwestorzy zamknęli część zysków z przewartościowanych spółek i przenieśli część swoich środków pieniężnych do bezpieczniejszych/wartościowych inwestycji lub akcji dywidendowych.

Jeżeli inwestorzy zaczną przedkładać akcje wartościowe i dywidendowe nad akcje wzrostowe, nie ma wątpliwości, że indeks S&P 500 $SPX ważony kapitałem rynkowym znajdzie się pod presją.

5. Krach na giełdzie memów

Piątym powodem, dla którego rynek akcji może spaść w styczniu jest potencjalny upadek akcji meme, takich jak AMC Entertainment Holdings $AMC i GameStop $GME. Choć są to mocno przewartościowane spółki, które oderwały się od odpowiednio słabych wyników operacyjnych, Fed w swoim półrocznym Raporcie o Stabilności Finansowej ostrzegł, że istnieją krótko- i długoterminowe ryzyka związane ze sposobem, w jaki młodzi i początkujący inwestorzy inwestują swoje pieniądze.

W raporcie podkreślono w szczególności, że gospodarstwa domowe, które zainwestowały w akcje oparte na mediach społecznościowych, mają zazwyczaj bardziej lewarowane bilanse. Jeśli zwycięży zdrowy rozsądek i te bańkowe akcje zaczną pękać, ci lewarowani inwestorzy mogą nie mieć innego wyboru, jak tylko wycofać się, co doprowadzi do zwiększonej zmienności na rynku.

6. Wycena

Chociaż same wyceny rzadko wystarczają, by indeks S&P 500 $SPX gwałtownie spadł, historyczne precedensy sugerują, że Wall Street może mieć w styczniu kłopoty. Na dzień 21 grudnia wskaźnik Shiller price-to-earnings (P/E) dla indeksu S&P 500 wynosił 39 punktów.

Wskaźnik Shiller P/E bierze pod uwagę zarobki skorygowane o inflację w ciągu ostatnich 10 lat. Chociaż wskaźnik Shiller P/E dla indeksu S&P 500 $SPX wzrósł nieznacznie od czasu pojawienia się Internetu w połowie lat 90-tych, obecny wskaźnik Shiller P/E jest ponad dwukrotnie wyższy od 151-letniej średniej wynoszącej 16,9%.

Znacznie bardziej niepokojące jest to, że w każdym z czterech poprzednich przypadków, gdy wskaźnik P/E Shillera przekraczał 30, indeks S&P 500 $SPX spadał o co najmniej 20%. Wall Street po prostu nie ma dobrych doświadczeń z utrzymywaniem ekstremalnych wycen w długim terminie.

https://twitter.com/savinfamily/status/1473750650756513802

7. Historia się powtarza

Wreszcie, inwestorzy mogą spojrzeć na historię jako kolejny powód do obaw o szeroki rynek. Od 1960 r. w przypadku indeksu S&P 500 $SPX miało miejsce dziewięć spadków rynkowych (o 20% lub więcej).

Po każdym z ośmiu poprzednich spadków rynkowych (tj. nie licząc krachów), indeks S&P 500 $SPX doświadczył jednego lub dwóch dwucyfrowych spadków procentowych w ciągu kolejnych 36 miesięcy. Od dołka rynku niedźwiedzia z marca 2020 r. minęło już 21 miesięcy i nie zbliżyliśmy się jeszcze do dwucyfrowej korekty indeksu szerokiego rynku.

Należy pamiętać, że jeśli w styczniu nastąpi spadek na giełdzie lub korekta, będzie to fantastyczna okazja do kupna dla inwestorów długoterminowych. Pamiętaj tylko, że krachy i korekty są ceną wejścia na jeden z największych na świecie rynków tworzących bogactwo...