Jeśli szukasz akcji, które obecnie mają atrakcyjne wyceny i pewne obietnice dalszego potencjału wzrostu, to zdecydowanie przyjrzyj się bliżej akcji Paramount $PARA tutaj. Paramount wygląda dla mnie interesująco przez to, że cały czas pracuje nad poprawą swojego biznesu streamingowego, jednocześnie korzystając z popularności starych i tradycyjnych mediów. Wtedy w tle mamy stopniową ekspansję, która powoli zacznie być widoczna w wynikach firmy.

Paramount od lat zajmuje czołowe miejsce w mediach filmowych i telewizyjnych. Firma dokonuje teraz transformacji w kierunku usług streamingowych. Uważam, że firma jest dobrze zdywersyfikowana w wielu segmentach i modelach przychodów.

Jeśli jednak trzymamy się teraźniejszości, możemy dostrzec pewne oznaki przeciągnięcia z powodu zwiększonych wydatków na treści streamingowe. Jeśli skupimy się na dłuższym okresie, to jasne jest, że obecne posunięcia doprowadzą do poprawy konkurencyjności, a dla nas, inwestorów, do lepszych zysków.

Jeśli transformacja się powiedzie, oznacza to, że akcje mogą mieć znaczny wzrost. Myślę, że ryzyko nagrody jest korzystne przy obecnej cenie, choć może upłynąć trochę czasu, zanim rynek się dostosuje.

Rosnąca popularność streamingu

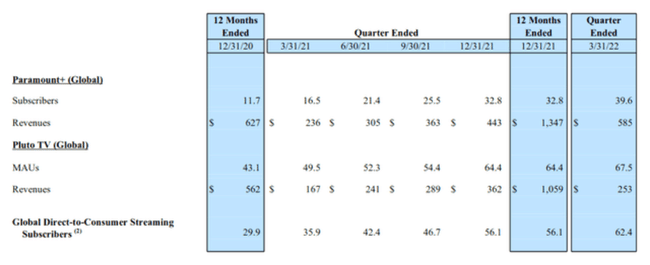

Kluczowym elementem transformacji Paramountu jest jego działalność w zakresie streamingu. W ostatnim raporcie 10-Q spółka zaczęła raportować ten segment jako działalność Direct to Consumer. Paramount zróżnicował swoją ofertę subskrypcyjną na kanały płatne i niepłatne. Obie odnotowały ogromny wzrost w ciągu ostatnich kilku lat.

Najszybciej rozwija się obecnie płatna usługa Paramount, Paramount+. Podstawowy serwis istnieje od wielu lat jako CBS All Access. Jednak Paramount dopiero niedawno zaczął mocno inwestować w ekskluzywne treści. Od tego czasu zarówno abonenci, jak i przychody z Paramount+ rosną z roku na rok. Dodatkowo nadal uważam, że jest dużo miejsca na silny wzrost w płatnych subskrypcjach.

Abonenci - Sukcesywnie przybywa abonentów.

Firma z powodzeniem rozwija się na skalę międzynarodową

Jednym z czynników wzrostu liczby abonentów jest międzynarodowa ekspansja usługi. W ubiegłym miesiącu usługa została uruchomiona w Korei Południowej i Wielkiej Brytanii. W ciągu najbliższych dwóch kwartałów usługa ma ruszyć we Włoszech, Niemczech, Francji, Szwajcarii i Austrii. Podoba mi się strategia firmy polegająca na globalnej ekspansji poprzez partnerstwo. Dzięki temu mogą oni korzystać z zasobów streamerów i nadawców z całego świata. Obie strony udostępniają biblioteki treści w ramach swoich usług. Wiele umów dotyczy wspólnych przedsięwzięć w celu stworzenia nowych treści. Myślę, że ta strategia daje serwisowi przewagę nad takimi konkurentami jak Netflix czy Amazon.

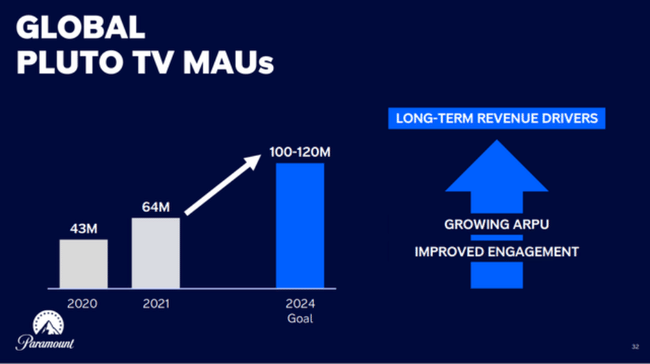

Głównym elementem usług streamingowych firmy, wspieranych reklamami, jest Pluto TV (Pluto TV to serwis streamingu wideo, którego właścicielem i operatorem jest Paramount Streaming). Jest to numer jeden wśród darmowych serwisów streamingowych w USA ze znacznym marginesem. To daje Paramountowi rzadką przewagę w przestrzeni, w której konkurenci wciąż nadrabiają zaległości. Firma wykorzystała okazję i mocno zainwestowała w EyeQ, swoją cyfrową platformę reklamową.

W ciągu ostatniego kwartału Pluto TV zwiększyło bazę abonentów o 36% w skali roku. Bardziej imponujące były przychody firmy, które wzrosły o ponad 50%. Myślę, że to świetny dodatek do płatnych usług abonenckich Paramountu.

Tradycyjne media są nadal silną częścią $PARA

Stare biznesy Paramountu związane z telewizją i filmami wciąż mają się dobrze. CBS była najchętniej oglądaną siecią w zeszłym kwartale. To już 14. sezon z rzędu z tytułem najchętniej oglądanej sieci.

- CBS, Showtime, Paramount Studios, Nickelodeon i inne sieci Paramount generują niezwykle popularne treści. Sieć sportowa firmy jest nadawcą popularnych w Ameryce rozgrywek NFL, NCAA, PGA i Ligi Mistrzów UEFA.

- W czym Paramount ma przewagę nad Netflixem? W przeciwieństwie do Netflixa, Paramount jest już w stanie produkować i dystrybuować swoje treści z zyskiem bez streamingu. Te treści mogą być następnie wykorzystane na wszystkich ich platformach. Ten model dystrybucji subsydiuje treści zanim trafią one do serwisów streamingowych Paramountu. Widzę to jako długoterminowy tailwind, który zwiększa rentowność.

- Do tego tradycyjne kanały medialne pomagają firmie w przenoszeniu użytkowników do jej serwisów streamingowych. Jeśli miałeś jakiekolwiek doświadczenie z $PARA, to będziesz wiedział, że ma bardzo głęboką i silną ''fosę''. Rozumiem przez to przede wszystkim jego rozbudowane usługi - media tradycyjne, streaming, programy dla dzieci, programy sportowe i wiele innych, co w sumie oceniam jako przewagę konkurencyjną samą w sobie.

Ryzyko - Zmiana strumienia jest kosztowna

Wzrost $PARA ma jednak jeden haczyk. Wiąże się to z poważną transformacją biznesu Paramountu, który przesuwa się w kierunku większej ilości streamingu. Zwiększa to ryzyko i wymaga dużych inwestycji. Myślę, że te inwestycje to podstawowy headwinds, przed którym stoi firma.

Firma zwiększa nakłady pieniężne na bibliotekę treści, zwłaszcza streaming 👉 W ostatnim roku fiskalnym firma wygenerowała tylko 599 mln dolarów wolnych przepływów pieniężnych. To nie wystarcza nawet na pokrycie wypłaty dywidendy przez spółkę. W ostatnim komunikacie zarząd przypisał to kilku czynnikom.

- Popierwsze, powrót produkcji do bardziej znormalizowanych poziomów, po COVID.

- Numer dwa, ciągły wzrost i inwestycje w treści streamingowe.

Oczywiście inwestycje streamingowe będą rosły do 2024 roku, choć tempo wzrostu z czasem spada. A gdy to tempo wzrostu spada, luka między gotówką a wydatkami zacznie się zmniejszać. Równolegle, jak mówiłem wcześniej, kontynuujemy zarządzanie różnymi usprawnieniami kapitału obrotowego, które powinny pomóc w ogólnej konwersji wolnych przepływów pieniężnych. Ale mam nadzieję, że daje to jakieś pojęcie o tym, czego można się spodziewać na trendach.

Rozumiem strategię, która stoi za tymi wydatkami. Ale myślę, że to dodaje znaczące ryzyko do historii inwestycji. Firma może wejść w niepewną sytuację finansową, jeśli nie zrealizuje celów dotyczących wzrostu streamingu. Spadające marże z powodu inwestycji w treści to kolejne potencjalne zagrożenie. Na niedawnej konferencji dla inwestorów prezes powiedział, że nie spodziewa się osiągnięcia szczytowych strat do 2023 roku.

Na razie spółka ma wystarczająco dużo gotówki, aby sfinansować kilka lat ujemnych przepływów pieniężnych. W ostatnim kwartale ich bilans miał 5,3 mld dolarów w gotówce i 3,5 mld dolarów w pożyczkach. Daje to firmie pewien margines bezpieczeństwa.

Tania wycena z pewnym ryzykiem

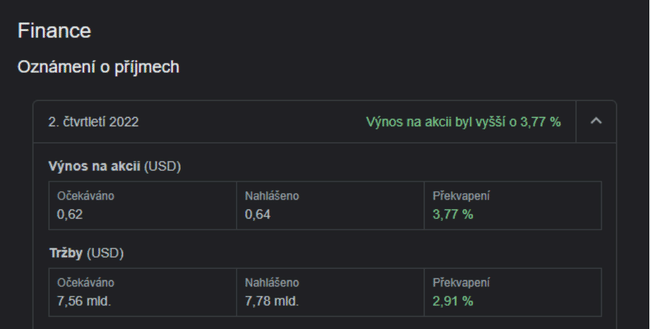

Paramount wydaje się być stosunkowo niedowartościowany. TTM P/E spółki wynosi nieco ponad 4, a ich P/S jest nieco poniżej 0,6.

Spółka ma spore zadłużenie, ale to nie jest bezpośredni problem. Spółka wykorzystała okazję z ostatnich kilku lat, aby spłacić większość swojego krótkoterminowego zadłużenia. 90% zadłużenia spółki zapada po 2026 r. Po skorygowaniu o to zadłużenie spółka ma EV/EBITDA na poziomie ok. 5. Uważam, że to wciąż bardzo niski poziom.

Wolne przepływy pieniężne to wciąż problem. Metryka ta jest ujemna od dwunastu miesięcy. Rozumiem, że jest to zamierzone i poprawi się, gdy tempo wzrostu dogoni wydatki na treści. Ale uważam też, że ta strategia jest głównym powodem, dla którego akcje w ciągu ostatniego roku znalazły się tak nisko w trendzie.

Wniosek

Paramount to tradycyjna firma medialna dokonująca ambitnego przejścia na streaming. Wysokie nakłady gotówkowe będą prawdopodobnie stanowić headwind w ciągu najbliższych kilku lat. Uważam, że będziemy świadkami zmiany, gdy przychody ze streamingu będą rosły, a straty będą się kurczyć. To powinno dać impuls do wzrostu wartości kapitału własnego spółki. Widzę korzystne ryzyko nagrody dla inwestorów, którzy są bykami na streamingu. Paramount może wykorzystać swoją fantastyczną własność intelektualną do tworzenia popularnych treści. Firma jest w stanie skutecznie monetyzować te treści w wielu kanałach dystrybucji. Uważam, że jest to świetny zakup dla cierpliwych inwestorów, szczególnie przy obecnych cenach.

- Co sądzisz o akcjach $PARA?

- Czy inwestować w sektor streamingu? Jeśli tak, to kto jest Twoim faworytem na przyszłość?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi przejść przez dokładną analizę.