Co prawda w tym tygodniu trwają potężne wyprzedaże, które dotykają Metę, ale to nie ma znaczącego wpływu na to, gdzie ta fima będzie za kilka lat. Szczególnie biorąc pod uwagę, że magiczny znak bilionowej kapitalizacji rynkowej został przekroczony już w zeszłym roku. Jakie inne akcje mogą osiągnąć tę samą wartość? Jakie są argumenty za wzrostem? Odpowiedź można znaleźć poniżej.

1. platformy meta $META

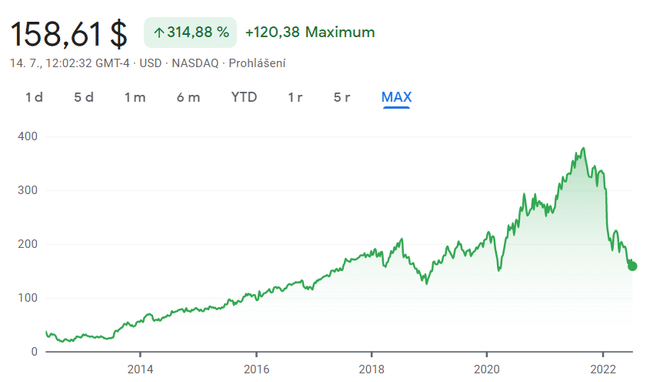

Meta nie jest nowicjuszem w klubie bilionów dolarów - w rzeczywistości była jego członkiem przez bardzo krótki czas, kiedy jej akcje były notowane w pobliżu rekordowego poziomu 384 dolarów we wrześniu ubiegłego roku. Od tego czasu spadł o 58%, a jego wycena jest skromniejsza - 442 mld dolarów. W każdym razie firma jest niestrudzonym innowatorem, a jej plany na przyszłość sugerują, że w dłuższej perspektywie może wspiąć się z powrotem do poziomu 1 biliona dolarów.

Powinien to osiągnąć poprzez metawersję.

W szerszej skali, niektóre szacunki sugerują, że branża metaverse może być warta od 1,6 do 30 bilionów dolarów do 2030 roku. Meta wkracza w to najbardziej ze wszystkich firm rozwijających metaverse, wydając 10 mld dolarów na swój segment Reality Labs w 2021 roku i kolejne 2,9 mld dolarów w pierwszym kwartale 2022 roku.

W ciągu ostatnich czterech kwartałów spółka wygenerowała zysk na akcję w wysokości 13,22 USD, więc jej akcje są notowane ze wskaźnikiem PE na poziomie 12,3. To o 51% mniej niż Nasdaq 100, który handluje ze średnią wielokrotnością 25,2. Akcje Meta musiałyby więc wzrosnąć o 104% do 334 dolarów, aby teraz handlować zgodnie z szerokim rynkiem, co implikowałoby wycenę rynkową na poziomie 905 miliardów dolarów. Wraz z dalszym rozwojem firmy, 1 bilion dolarów wydaje się być w zasięgu ręki do 2030 roku. Ale to się stanie tylko wtedy, gdy zakład o metaverse się sprawdzi.

2. Nvidia $NVDA

Przemysł półprzewodników stał się jednym z najważniejszych na świecie, ponieważ coraz więcej dóbr konsumpcyjnych jest wyposażonych w zaawansowaną technologię cyfrową. Nvidia nie zadowala się jednak byciem światowym liderem w produkcji układów scalonych. Ponadto buduje długoterminową wizję poprzez swoją platformę obliczeniową.

Rozwija potężne oprogramowanie, które uzupełnia jej sprzęt, oraz wykorzystuje narzędzia takie jak sztuczna inteligencja (AI) i renderowanie 3D, aby dostarczać największym światowym producentom samochodów rozwiązania takie jak technologia samochodów samojezdnych. Ten konkretny obszar stanowi obecnie tylko niewielką część działalności Nvidii, ale do 2030 roku segment ten może być wart biliony dolarów.

Działy gier i centrów danych są obecnie motorem napędowym przychodów Nvidii, stanowiąc 88% jej całkowitego przychodu wynoszącego 8,2 miliarda dolarów w pierwszym kwartale roku fiskalnego 2023. Centra danych są również o tyle ciekawe, że już dawno przestały być miejscem do zwykłego przechowywania informacji. Nvidia może pomóc klientom w uzyskaniu cennych spostrzeżeń z ciągłego przepływu danych, a także może je wykorzystać do trenowania modeli AI na niespotykaną dotąd skalę.

Akcje firmy Nvidia spadły o 56% w stosunku do swojego rekordowego poziomu, co oznacza, że ich wartość rynkowa przekraczała kiedyś 850 miliardów dolarów. Biorąc pod uwagę, że macza palce w nie jednym, ale kilku wielomiliardowych segmentach, istnieje wiele powodów, aby wierzyć, że do 2030 roku ponownie osiągnie swój dawny szczyt. Analitycy przewidują, że w ciągu roku fiskalnego 2023 firma osiągnie 33,5 mld dolarów przychodu. Jeśli spełni te szacunki, zwiększy tę metrykę w złożonej rocznej stopie 28% w ciągu ostatnich pięciu lat.

Jeśli utrzyma takie tempo wzrostu do 2030 roku, to wystarczy, aby wypchnąć Nvidię nieco powyżej progu wyceny 1 biliona dolarów, przy założeniu, że stosunek ceny do sprzedaży pozostanie stały. W rzeczywistości wystarczyłaby nawet połowa tego tempa wzrostu.

Disclaimer: To nie jest rekomendacja inwestycyjna, autorem oryginalnej analizy jest Anthony Di Pizio. Nie jestem profesjonalnym inwestorem.