Warren Buffett jest inspiracją dla wielu inwestorów, którzy często podążają za jego szczegółowymi krokami, spostrzeżeniami czy analizami. Dzisiaj chciałbym się skupić na 2 akcjach, które kupował Buffett ( $OXY i $CVX). Przyjrzymy się również, dlaczego Buffett woli Occidental Petroleum od Chevron Corporation. Na którą inwestycję lepiej postawić ?

Akcje spółek energetycznych w końcu wracają na ziemię. Po świetnym początku roku, ceny akcji spółek naftowych i gazowych spadły wraz ze spadkiem cen surowców (zwłaszcza amerykańskiego gazu ziemnego) w ostatnich tygodniach. Mimo to, sektor energetyczny jest jak na razie najlepiej radzącym sobie sektorem w tym roku, ponieważ główne indeksy rynkowe nadal znajdują się w korekcie lub na terytorium rynku niedźwiedzia.

Warren Buffett nadal jest byczo nastawiony do energii i nadal zwiększa swoją ekspozycję na ten sektor. Przyjrzyjmy się więc dwóm energetycznym udziałom legendarnego inwestora... Occidental Petroleum i Chevron - która inwestycja jest lepsza?

Occidental Petroleum $OXY

Berkshire jest największym udziałowcem w $OXY. Posiada 175,4 mln akcji o wartości 10,8 mld dolarów.

Occidental bezwzględnie zabrał się za 2022 rok. W szczytowym momencie, 26 maja, akcje były notowane na poziomie 70,86 USD - co daje zwrot 128% w ciągu roku w ciągu mniej niż sześciu miesięcy. Od tego czasu akcje spadły o około 19%. Nie ma jednak wątpliwości, że Buffett widzi w tym spadku okazję do kupna. Jego Berkshire Hathaway kupił w zeszłym tygodniu kolejne 12 mln akcji Occidental, dzięki czemu łączna pozycja Berkshire w firmie wynosi 175,4 mln akcji - 18,7% wszystkich akcji (przy czym spekuluje się, że Buffett ostatecznie kupi całą firmę).

Nic dziwnego, że Buffett chętnie wkłada kolejne pieniądze w akcje Occidental. Przy cenach ropy powyżej 100 dolarów za baryłkę, spółka nadal generuje mnóstwo wolnych przepływów pieniężnych. W ostatnim kwartale wolne przepływy pieniężne na akcję wzrosły do 10,26 USD. W rzeczywistości Occidental wypompowuje tak dużo gotówki, że jego wycena (na podstawie wolnych przepływów pieniężnych) pozostaje niska pomimo ostatniego wzrostu. Obecny wskaźnik cena do wolnych przepływów pieniężnych wynosi 6 - znacznie poniżej pięcioletniej średniej wynoszącej 25,3.

Wydaje się, że trudno w to uwierzyć, ale Occidental może nadal wyglądać tanio. Nic dziwnego, że Berkshire wciąż w nią inwestuje.

Co więcej, firma ujawniła dwie kluczowe inicjatywy, które ucieszą pana Buffetta (i innych akcjonariuszy):

- Program skupu akcji o wartości 3 mld USD.

- Plany redukcji długu netto poniżej 20 mld USD.

Occidental odkupił już 9 mln akcji w pierwszym kwartale 2022 roku. Tymczasem na froncie zadłużenia agencja ratingowa Fitch zrewidowała swoją perspektywę do pozytywnej, zauważając, że Occidental "zmniejszył swoje zadłużenie o około 8,1 mld dolarów od początku roku." W rezultacie $OXY zmniejszył swój dług netto do około 24 miliardów dolarów, co stanowi spadek o ponad 44% w stosunku do szczytu sprzed trzech lat.

Chevron Corporation $CVX

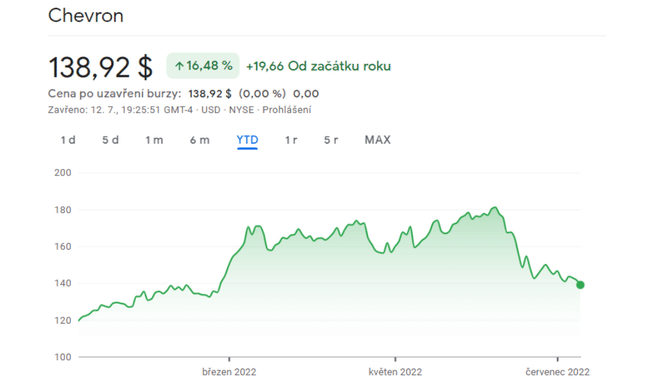

Chevron może nie osiągnął takiego sukcesu jak Occidental, ale i tak miał dobry rok. Akcje Chevronu wzrosły o 16,48% od początku roku. Mimo to, jego akcje spadły o ponad 22% od szczytu, podczas gdy akcje Occidental spadły o 19%. Jako potęga w dziedzinie ropy i gazu, Chevron jest bardziej narażony na działanie zakładów przetwórczych, takich jak rafinacja i handel detaliczny - biznesy, które stały się celem krytyki ze strony administracji Bidena.

Po tym, jak w zeszłym miesiącu prezydent Biden skrytykował amerykański przemysł naftowy i gazowy za wysokie ceny benzyny, prezes Chevronu Mike Wirth wysłał do prezydenta list, w którym odrzucił twierdzenia, że winę za wysokie ceny benzyny ponoszą producenci ropy i rafinerie. W liście Wirth zaproponował sugestie, które pomogłyby zwiększyć podaż i obniżyć ceny. Słowna strzelanina między Wirth i Bidenem już ostygła, ale chłodne stosunki między Waszyngtonem a przemysłem naftowym i gazowym mogą dać niektórym inwestorom chwilę wytchnienia. W końcu niektórzy ustawodawcy wzywali do wprowadzenia podatku od nadzwyczajnych zysków dla producentów ropy i gazu. Taki podatek z założenia zniweczyłby wiele zysków i wolnych przepływów pieniężnych, którymi cieszyły się firmy naftowe w 2022 roku. I chociaż większość produkcji i sprzedaży Chevronu odbywa się poza USA, podatek od nadzwyczajnych zysków mógłby zostać nałożony również na zyski zagraniczne.

- Warto jednak zauważyć, że obecnie wydaje się mało prawdopodobne, aby taki podatek przeszedł przez Kongres.

Dane o wolnych przepływach pieniężnych $CVX na akcję:

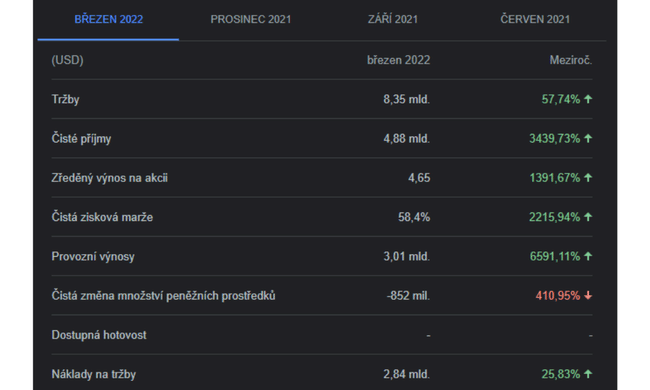

Perspektywy finansowe Chevronu pozostają na razie jasne. W ciągu ostatnich 12 miesięcy wygenerował on 176 mld dolarów przychodu - najwięcej od 2015 roku. Wolne przepływy pieniężne wzrosły wówczas do 12,86 USD na akcję. Spółka podniosła również kwartalną dywidendę do 1,42 USD i ogłosiła podwojenie programu skupu akcji - mówiąc, że w ciągu najbliższego roku wykupi akcje o wartości do 10 mld USD.

Co jest lepszą inwestycją? $CVX x $OXY

Chevron oferuje wiele, w tym 4,09% dywidendy (w porównaniu do zaledwie 0,88% dla Occidental) - ale Buffett cieszy się znacznie grubszą dywidendą, ponieważ posiada akcje uprzywilejowane i x dodatkowych warrantów, które pozwalają Buffettowi kontynuować kupowanie akcji $OXY po rozsądnej cenie. Nie ma jednak wątpliwości, że sam Buffett uważa Occidental za okazję - przynajmniej na razie. Jest to raczej czysta gra na produkcję ropy i gazu w czasie, gdy dostawy energii są nadal ograniczone, a ceny wysokie. Co więcej, $OXY nie jest zależny tylko od ropy i gazu, ale staje się również głównym graczem w zakresie wychwytywania dwutlenku węgla oraz procesów i produktów chemicznych. Wydaje się, że koncentracja Occidental na wykupach akcji i spłacie długu utrzymuje go w stanie skupienia na dostarczaniu wartości dla akcjonariuszy.

Oczywiście można mnie skontrować mówiąc, że $CVX też planuje buybacki. Akcje $CVX mogą jednak nie wydawać się okazją, gdyż spółki skupiające się głównie na ropie i gazie tracą ostatnio pieniądze. $CVX ma prawie 6-krotną kapitalizację rynkową i utrzymuje P/E na poziomie 13, natomiast $OXY, z kapitalizacją rynkową około 54 miliardów dolarów, ma P/E na poziomie 8,7.

Drobne porównanie wyników:

- To jest tylko moje porównanie! Nie Buffeta. Sam Warren Buffett nie skomentował jeszcze dlaczego regularnie kupuje duże ilości akcji $OXY.

- Która firma wygląda dla Ciebie atrakcyjnie? Ewentualnie: czy inwestujesz w jedną z nich?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi przejść przez dokładną analizę.