Stanley Black & Decker $SWK oferuje bardzo interesujące warunki do wzrostu wartości. Ten król dywidend oferuje jedną z najbezpieczniejszych dywidend, sięgającą 146 lat z rzędu. Spółka znajduje się obecnie na minusie, od początku roku straciła ponad 40%. Z mojej perspektywy mamy do czynienia z bardzo korzystną ceną, a ponadto spółka jest w takiej sytuacji, że może z łatwością zniwelować tę stratę, a nawet przynieść akcjonariuszom ogromne 125%.

Bieżący rok był doskonałym przykładem na to, że akcje nie zawsze rosną.

Jest to drugi najgorszy początek roku w historii amerykańskich rynków: indeks S&P 500 spadł o 21%, a Nasdaq o 29%. Według danych Lipper Financial, 11% amerykańskich akcji jest na minusie o ponad 80%.

Co to oznacza?

Utrata kapitalizacji rynkowej w USA o wartości 10 bln USD w porównaniu z 8,5 bln USD podczas całej Wielkiej Recesji, drugiego najgorszego krachu rynkowego w historii.

Jednak w czasach rynkowego terroru pojawiają się największe możliwości dla inwestorów.

Nie bez powodu mówi się, że "bogactwo tworzy się na rynkach niedźwiedzia".

Obecnie wielu inwestorów obawia się recesji w 2022 lub 2023 r. JPMorgan podaje nawet, że na podstawie stóp zwrotu z akcji rynek ocenia prawdopodobieństwo recesji w przyszłym roku na 85%.

- Banki w mniejszym lub większym stopniu liczą się z recesją, ale nie przewidują, że będzie ona miała tak poważne skutki, jak na przykład Wielka Recesja.

Dzisiaj chciałbym podkreślić, dlaczego spółka Stanley Black & Decker $SWK jest zbyt tania, by ją zignorować i dlaczego jest potencjalnie przygotowana do gwałtownego wzrostu.

Dlaczego?

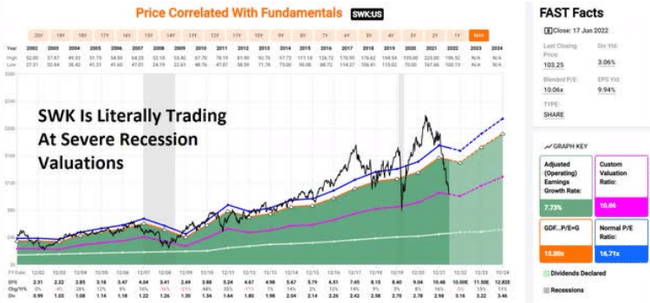

Ponieważ pomimo faktu, że żaden ekonomista nie spodziewa się tak poważnej i dotkliwej recesji w przyszłym roku lub w 2024 r., $SWK jest już notowany przy wycenach, które widzimy tylko podczas poważnych recesji na rynku niedźwiedzia.

Oto największa tajemnica Wall Street. Akcje nigdy nie osiągną dna, ponieważ przestaną napływać złe wiadomości. Dolne poziomy osiągają tylko wtedy, gdy złe wiadomości są w pełni wycenione, a historycznie rzecz biorąc, ten czas dla $SWK nadszedł właśnie teraz.

Spółka spadła o 50% w stosunku do swoich maksimów, a w 2022 r. jej strata wyniesie 40%. Dosłownie, $SWK jest najbardziej niedowartościowanym arystokratą dywidendowym na Wall Street.

Dlaczego widzę duży potencjał w $SWK?

Pozwól, że pokażę Ci, dlaczego $SWK jest jednym z najlepszych papierów, na których mogą już dziś polegać inwestorzy nastawieni na długoterminowy wzrost dochodów.

Jest tak dlatego, że jeśli analitycy mają rację, $SWK może zapewnić 55% wzrost w ciągu jednego roku, a do 2024 r. całkowity wzrost może wynieść nawet 125%.

Innymi słowy, istnieją powody, dla których $SWK jest jednym z najmniej ryzykownych sposobów na osiągnięcie zysku i stabilnej dywidendy.

Kompletny pakiet firmy Stanley Black & Decker

$SWK ma 89% wskaźnik bezpieczeństwa dywidendy i 54-letnią historię wzrostu dywidendy. Jest to bardzo bezpieczna stopa zwrotu z dywidendy, wynosząca nieco ponad 3%.

Czy wiesz, jakie jest ryzyko, że dywidenda $SWK spadnie w czasie recesji? Ryzyko wynosi tylko 0,5%, co z mojego punktu widzenia jest bardzo niskie. Jeżeli recesja okaże się silniejsza niż oczekiwano, ryzyko obniżenia dywidendy dla spółki wynosi 1,6%.

Analitycy twierdzą, że spółka jest znacznie niedowartościowana i widzą wartość godziwą na poziomie 180 USD za akcję. W ciągu najbliższych 12 miesięcy widzą potencjał wzrostu o 55%.

- Przy czym zarząd $SWK oczekuje takich 10-12% rocznie.

Prezes Zarządu $SWK:

"W ciągu kwartału zainicjowaliśmy również odkup akcji o wartości 2,3 mld USD w ramach przyspieszonego odkupu akcji oraz odkupu na otwartym rynku. Działania te stanowią znaczący postęp na drodze do realizacji naszego celu, jakim jest zwrot akcjonariuszom kapitału w wysokości 4 mld USD w drodze wykupu akcji własnych, który spodziewamy się zakończyć w roku finansowym 23.

Uwzględniając około 0,5 miliarda dolarów dywidendy, którą spodziewamy się wypłacić w 2022 roku, do końca roku zwrócimy akcjonariuszom 2,8 miliarda dolarów, co będzie rekordem dla firmy Stanley Black & Decker. "

Po niedawnej sprzedaży działu bezpieczeństwa za 3,2 mld USD, spółka $SWK odkupuje akcje po najlepszej wycenie od czasu pandemii.

Zarząd jest również przekonany, że do końca II kwartału uda mu się rozwiązać problemy z łańcuchem dostaw, co powinno zwiększyć rentowność.

W długim terminie zarząd i analitycy oczekują, że $SWKbędzie znacząco przewyższać prawie wszystkie strategie inwestycyjne zorientowane na wzrost dywidendy, a także arystokratów dywidendowych i indeks S&P 500.

Dlaczego ja ufam firmie Stanley Black & Decker i dlaczego Ty też możesz?

Firma istnieje już od bardzo dawna i w ciągu swojej działalności udowodniła, że jest stabilna, innowacyjna, a przede wszystkim potrafi dostosować się do nowych trendów, w tym wykorzystać megatrendy sekularne, takie jak boom mieszkaniowy (który według Morgan Stanley ma trwać nawet 20 lat).

- $SWK została założona w 1843 roku 👇

Od 146 lat (od 1876 r.) nie przegapił żadnej wypłaty dywidendy:

Co przeżyła cała firma:

23 recesje, stopy procentowe w przedziale od 0% do 20%, rentowność obligacji rządowych w przedziale od 0,3% do 16%, inflacja w przedziale od -2,5% do 20%.

Czy to nie wystarczy? Dobrze:

$SWK podnosił dywidendę przez 54 kolejne lata (od 1968 roku), w tym:

8 recesji, pandemii i wielkiej recesji.

Zarząd zwraca 50% wolnych przepływów pieniężnych akcjonariuszom poprzez wykupakcji własnych i dywidendy, a drugą połowę przeznacza na fuzje i przejęcia.

Elektronarzędzia do użytku zewnętrznego stanowią potencjalną szansę na globalny wzrost o wartości 25 mld USD.

W ramach swojego planu rozwoju,$SWK koncentruje się na największych megatrendach w historii.

- Elektryfikacja samochodu

- Infrastruktura

- świecki boom mieszkaniowy

Analitycy szacują ryzyko fundamentalne $SWK na zaledwie 2,72%. Innymi słowy, prawdopodobieństwo utraty wszystkich pieniędzy przy dzisiejszym zakupie $SWK wynosi 1 do 37.

Zawsze jest jakiś haczyk: wzrost zadłużenia

Wzrost zadłużenia firmy nigdy nie jest dobrym zjawiskiem, ale w tym przypadku... W czasie pandemii, podobnie jak wiele innych firm, SWWK zaciągnęła znaczne długi, aby zmaksymalizować stan gotówki.

Jednak poziom zadłużenia zawsze pozostawał bezpieczny i oczekuje się, że z czasem będzie malał. Agencje ratingowe nie są zaniepokojone ani zadłużeniem $SWK, ani planami wykupu akcji własnych, ani potencjalną recesją.

- Firma nie ma nawet zadłużenia z terminem zapadalności do 2025 roku.

Oczekuje się, że silna rentowność SWWK utrzyma się w dłuższym okresie czasu, przy wysokich jednocyfrowych marżach wolnych przepływów pieniężnych i zwrocie z kapitału własnego na poziomie dwukrotnie wyższym niż u innych firm z branży i w indeksie S&P 500.

Oczekuje się, że $SWK będzie stabilnie rosnąć w czasie i przekształcać 91% zysku netto w wolne przepływy pieniężne.

Co sądzisz o $SWK? Czy uważasz, że przy dzisiejszych wycenach jest on atrakcyjny?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.