Wszyscy dobrze wiemy, że w ciągu najbliższych 12 miesięcy może dojść do recesji. Ceny rosną, wydatki gospodarstw domowych rosną - mielibyśmy zdefiniowany problem. Jak się do niego przygotować? Na początek warto zastanowić się, kto może utrzymać tempo rozwoju w czasie recesji i przynieść nam jakąś wartość. Dzisiaj przedstawię 3 akcje, które mają już doświadczenie z recesjami i służą jako swego rodzaju przewodnik na wypadek, gdybyśmy nie uniknęli recesji.

Problem inflacji jest realny. Według Amerykańskiego Stowarzyszenia Samochodowego (American Automobile Association) średnia cena galonu gazu wynosi 4,96 USD w porównaniu z 3,07 USD w ubiegłym roku. Ten 61-procentowy wzrost w stosunku do roku poprzedniego ma realne konsekwencje dla codziennych wydatków. Na przykład jazda do pracy kosztuje więcej. Ponadto sklepy spożywcze ponoszą większe koszty związane z przyjmowaniem dostaw żywności, co powoduje wzrost cen dla konsumentów końcowych. Te i inne kwestie związane z inflacją kosztują przeciętne amerykańskie gospodarstwo domowe ponad 400 dolarów miesięcznie, co stanowi dość znaczny wzrost wydatków.

Jeśli konsumenci wydają 400 dolarów miesięcznie więcej na rzeczy, których potrzebują, to z konieczności dokonają cięć w innych obszarach, aby utrzymać się na powierzchni. Krótko mówiąc, im dłużej trwa inflacja, tym większe jest prawdopodobieństwo, że zaszkodzi ona przedsiębiorstwom. Z tego powodu ważne jest, aby inwestorzy wzięli pod uwagę akcje, które w warunkach inflacji mogą nadal przynosić wzrost zysków. Jakie to są firmy?

1. Sanderson Farms $SAFM: Wydatki na żywność mają kluczowe znaczenie

Jeśli przyszedłeś do tego artykułu, oczekując dyskusji na temat wzrostu zysków, przykro mi, ale muszę Cię rozczarować. Sanderson Farms $SAFM jest trzecim co do wielkości producentem drobiu w USA i raczej nie zanosi się na duży wzrost jego przychodów. Jeśli chodzi o ilość kurczaków przetwarzanych przez firmę w ostatnich latach, to w latach 2018-2020 linia górna rosła jedynie w granicach 2%-5% rocznie, a w 2021 r. w ogóle nie zwiększyła ilości przetwarzanych kurczaków.

- Mimo to firma ta doskonale radzi sobie z ochroną przed inflacją, a jej wzrost w 2022 roku wyniesie ponad 13%.

Firma Sanderson Farms jest inwestycją odporną na inflację, ponieważ sprzedaje produkt pierwszej potrzeby: żywność. Konsumenci nadal będą kupować artykuły pierwszej potrzeby, takie jak kurczaki, ale być może z większą częstotliwością w 2022 r. Według czerwcowego sondażu przeprowadzonego przez Morning Consult 84% konsumentów twierdzi, że rzadziej jada w restauracjach z powodu inflacji, co sprowadza nas z powrotem do zwiększonych wydatków gospodarstw domowych, które, mówiąc wprost, chcą zaoszczędzić pieniądze, więc po prostu gotują w domu.

Krótko mówiąc, na produkty Sanderson Farms popyt będzie prawdopodobnie utrzymywał się przez długi czas. I choć nie jest to może najszybciej rosnąca spółka pod względem przychodów, nie należy lekceważyć jej potencjału zarobkowego. Jak można się spodziewać, firma jest stale rentowna. Kierownictwo firmy w przeszłości nagradzało akcjonariuszy wykupem akcji. Firma nie skupowała ostatnio zbyt wielu akcji, ale obecnie ma prawo skupić 2 mln akcji, co stanowi ok. 9% akcji pozostających w obrocie.

Akcje żywnościowe takie jak Sanderson Farms mogą nie być w czołówce innowacji. Jednak naszym celem jako inwestorów jest pokonanie rynku. Uwzględniając dywidendy, akcje firmy Sanderson Farms osiągały lepsze wyniki niż średnia dla indeksu S&P 500 w ciągu ostatnich trzech, pięciu i dziesięciu lat. Oczekuję, że będzie on nadal osiągał dobre wyniki bez względu na inflację lub z nią.

- Dywidenda spółki wynosi mniej niż 1% przy cenie akcji wynoszącej 214,62 USD. $SAFM ma również całkiem przyzwoite inne wskaźniki, takie jak wskaźnik P/E = 5,55 i EPS = 38,65. Firma wygląda bardzo obiecująco i stabilnie, co również wskazuje na to, że w 2021 roku znajdzie się na liście Fortune 500.

2. Tractor Supply $TSCO: Historia dobrych wyników w niepewnych czasach

Jak już wspomniano, inflacja jest gorącym tematem każdego dnia. Aby to kontrolować, firma zmienia federalną politykę monetarną, a stopy procentowe rosną. Ma to na celu spowolnienie gospodarki, ale może doprowadzić do recesji, powodując w USA dziwną sytuację zwaną stagflacją - inflację i recesję w tym samym czasie. A jeżeli czeka nas recesja, można rozważyć inwestycję $TSCO, która dobrze się sprawdziła podczas Wielkiej Recesji.

Nie od razu rzuca się to w oczy, ale podobnie jak Sanderson Farms, Tractor Supply sprzedaje wiele podstawowych produktów. Sprzedaż zwierząt gospodarskich i domowych stanowi 47% całkowitej sprzedaży firmy. Niezależnie od tego, czy prowadzisz hodowlę hobbystyczną, jesteś właścicielem jednego zwierzęcia, czy też masz dużą liczbę zwierząt, nadal będziesz ponosić wydatki, aby zapewnić im wyżywienie i zdrowie. Jeśli gospodarstwa domowe ograniczają budżety ze względu na inflację, cięcia będą prawdopodobnie dotyczyć innych obszarów niż zwierzęta gospodarskie i artykuły dla zwierząt domowych.

Nie jest to jednak społeczeństwo, które zajmuje się wyłącznie żywieniem. Firma $TSCO jest również amerykańską siecią sklepów detalicznych, która sprzedaje produkty dla majsterkowiczów, rolnictwa, pielęgnacji trawników i ogrodów, zwierząt gospodarskich, koni i zwierząt domowych rolnikom rekreacyjnym, właścicielom zwierząt i właścicielom ziemskim.

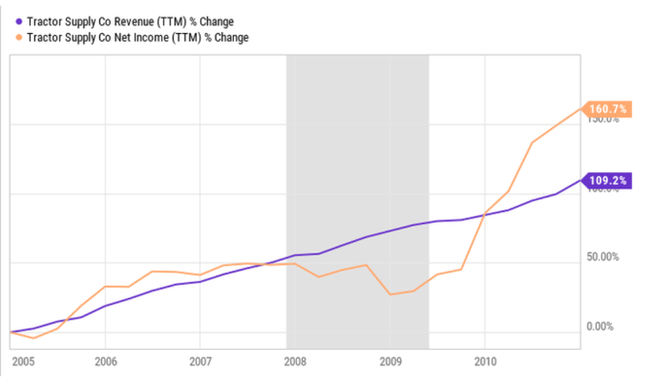

Uważam, że Tractor Supply może dobrze sobie radzić w czasie recesji, częściowo dlatego, że dobrze sobie radził w czasie Wielkiej Recesji, jak pokazuje poniższy wykres.

Na wykresie przedstawiono sprzedaż i dochód netto w okresie od stycznia 2005 r. do grudnia 2010 r. Recesja jest zaznaczona kolorem szarym.

Sprzedaż wzrosła podczas Wielkiej Recesji, ponieważ firma $TSCO otwierała nowe sklepy, a nie dlatego, że klienci wydawali więcej. Jednak średnia sprzedaż na placówkę w 2009 r. była tylko o 5% niższa niż w 2007 r., co pokazuje, jak odporna jest ta firma w trudnych czasach.

Spośród tych trzech firm, Tractor Supply jest najbardziej podatna na inflację w krótkim okresie. Koszty produktów i koszty wysyłki rosną, a firma może nie być w stanie wystarczająco szybko przenieść tych kosztów na konsumentów. Spowodowałoby to tymczasowe obniżenie marż zysku, podobnie jak miało to miejsce w latach 2008 i 2009. Z pewnością warto mieć to na uwadze. W końcu jednak detaliści tacy jak Tractor Supply rozwiążą ten problem, podnosząc ceny, dzięki czemu marże powrócą do historycznego poziomu.

Mimo to przewidywanie spadku rentowności podaży jest nadal z mojej strony spekulacją. Zarząd prognozuje, że w tym roku osiągnie rekordowy dochód netto w wysokości ponad 1 mld USD, co nie jest złym wynikiem dla firmy o kapitalizacji rynkowej wynoszącej zaledwie 21 mld USD.

- Spółka może się również pochwalić dywidendą w wysokości 1,88% przy cenie akcji wynoszącej 202,97 USD za akcję. W ciągu ostatnich lat firma regularnie zwiększała swoje zyski i aktywa. Jeżeli spółka poda tak obiecujące wyniki, jak na to wskazuje, z pewnością można oczekiwać wzrostu dywidendy i ewentualnego skupu akcji własnych.

3. eBay $EBAY: Zaskakująco odporny

Ten artykuł jest poświęcony akcjom odpornym na inflację, które można trzymać przez długi czas. Możecie mi jeszcze nie wierzyć, ale eBay jest najbardziej odporną na inflację akcją na tej liście.

W serwisie eBay nie sprzedaje się produktów fizycznych. Jest to raczej rynek, który łączy sprzedawców z łowcami okazji. Dzięki temu, że eBay jest stroną pośredniczącą, jego zyski są ogromne - marża brutto firmy wyniosła 75% w 2021 roku i 72% w pierwszym kwartale 2022 roku.

eBay po prostu generuje przychody dzięki wskaźnikowi adopcji. Jeśli sprzedawcy muszą podnieść ceny ze względu na inflację, przychody eBay rosną, ponieważ pobiera on stały procent od transakcji. Ponadto, w miarę zmniejszania się budżetów konsumentów, będą oni bardziej skłonni do negocjowania warunków umowy. A platforma eBay cieszy się reputacją platformy oferującej dobre oferty. Dlatego rynek eBay wydaje się dobrze przygotowany zarówno na inflację, jak i na recesję, którą mogłaby wywołać stagflacja.

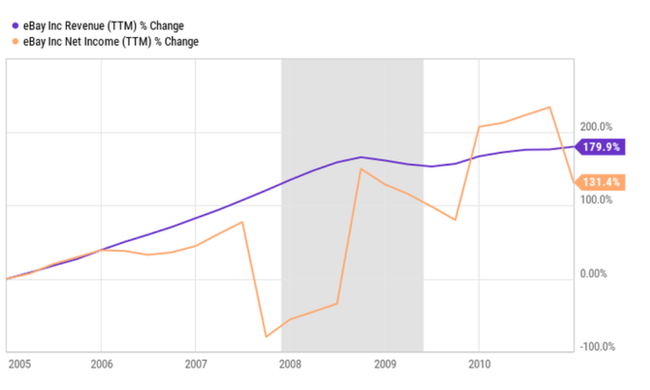

Podobnie jak w przypadku podaży traktorów, moje przeczucie, że eBay poradzi sobie w warunkach stagflacji, jest poparte wynikami, jakie osiągnął w czasie Wielkiej Recesji.

Na wykresie przedstawiono sprzedaż i dochód netto w okresie od stycznia 2005 r. do grudnia 2010 r. Recesja jest zaznaczona kolorem szarym.

Jako firma bardziej dojrzała, eBay nie odnotowuje wzrostu przychodów; zarząd spodziewa się spadku przychodów organicznych o 3% do 6% w skali roku za cały rok 2022, po skorygowaniu o wahania kursów walut. Jednak chodzi tu o wzrost zysku na akcję (EPS). Weźmy pod uwagę, że w ciągu ostatnich pięciu lat zarząd odkupił mniej więcej połowę pozostających w obrocie akcji. Ponadto firma ma miliardy dolarów w bilansie i kolejne miliardy w rocznych przychodach, co daje amunicję do przyszłych wykupów, które zwiększą zysk na akcję.

Często pomijany, eBay wciąż jest tytanem handlu elektronicznego. Firma została założona w 1995 r. i przetrwała krach dot-comów. A dziś nadal znajduje się w pierwszej piętnastce globalnego rynku handlu elektronicznego pod względem wielkości sprzedaży, co świadczy o zaskakującej odporności jak na firmę, która ma już prawie 30 lat. Tak długo, jak firma będzie docierać do dużej liczby konsumentów, spodziewam się dalszego wzrostu EPS, który będzie napędzał zwroty z rynku.

Wniosek

W gospodarce zawsze są problemy. Inwestorzy nie mogą siedzieć z boku i liczyć na to, że nadejdzie dzień, w którym wszystko będzie wyglądało słonecznie. Ten dzień nigdy nie nadejdzie. Ważne jest zrozumienie takich zjawisk jak inflacja i stagflacja. Istnieją jednak dobre akcje, które można kupić nawet wtedy, gdy sytuacja wygląda źle. Uważam, że wymienione spółki są dziś dobrymi inwestycjami, zwłaszcza w świetle obserwowanych wyzwań gospodarczych. Mogę spotkać się z krytyką z Waszej strony za porównywanie przeszłości z teraźniejszością, ponieważ przeszłości nie da się naśladować w 100%, ale może ona posłużyć jako świetny przewodnik w poszukiwaniu potencjalnych przyszłych "ocalałych akcji".

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.