Wiele akcji technologicznych poniosło w tym roku znaczne straty, ponieważ rynek boryka się z inflacją, rosnącymi stopami procentowymi i wojną na Ukrainie. W rezultacie inwestorzy koncentrują się na bardziej konserwatywnych sektorach i znacznie ograniczają ryzyko. Jednak wiele z tych niechcianych akcji jest często przecenianych lub niedocenianych.

1. AT&T

W kwietniu AT&T zakończyła proces wydzielenia spółki Warner Bros. Discovery, łącząc swoje dawne aktywa Time Warner (WarnerMedia) z Discovery. Separacja oznacza gorzki koniec obciążonej długami ekspansji firmy AT&T$T na rynku płatnej telewizji i mediów, która obejmowała przejęcia firm DirecTV w 2015 roku, Time Warner w 2018 roku oraz wielu mniejszych firm medialnych.

W zeszłym roku AT&T wydzieliła DirecTV, pozbyła się wielu mniejszych aktywów medialnych i ostatecznie zgodziła się na wydzielenie WarnerMedia. Wszystkie te posunięcia miały na celu usprawnienie działalności firmy, zmniejszenie zadłużenia długoterminowego i umożliwienie ponownego skoncentrowania się na rozwoju podstawowej działalności telekomunikacyjnej.

AT&T przewiduje, że w latach 2022 i 2023 jej przychody będą rosły w tempie jednocyfrowym. Te wskaźniki wzrostu mogą wydawać się niewielkie, ale dzięki nim firma AT&T stanie się bardziej porównywalna z firmą Verizon i innymi największymi firmami z grupy blue chip. Po wydzieleniu AT&T znacznie zmniejszyła swoją dywidendę, ale nadal wypłaca przyzwoitą stopę zwrotu w wysokości 5, 3% i jest notowana po cenie niższej niż ośmiokrotność przyszłych zysków.

2. Coupang

Coupang $CPNG, największy gracz na rynku e-commerce w Korei Południowej, zwiększył swoje przychody o 93% w 2020 r. i o kolejne 54% do 18,4 mld USD w 2021 r. Liczba aktywnych klientów firmy wzrosław ubiegłym roku o 21% do 17,9 mln, ponieważ liczba abonentów usługi Rocket WOW - którzy płacą miesięczne opłaty za bezpłatną dostawę następnego dnia, dostawę wczesnym rankiem, bezpłatne zwroty w ciągu 30 dni, strumieniowe przesyłanie filmów, dostawę artykułów spożywczych i towarów oraz inne dodatki - wzrosła o 50% do 9 mln.

Podobnie jak wiele innych firm zajmujących się handlem elektronicznym, Coupang stoi jednak w obliczu niedźwiedzich obaw związanych z nadchodzącym spowolnieniem rynku po zamknięciu. Mimo to marża brutto Coupang, skorygowany zysk przed potrąceniem odsetek, podatków, deprecjacji i amortyzacji(EBITDA) oraz marża zysku netto wzrosły w pierwszym kwartale w ujęciu rocznym i kwartałowym . Analitycy spodziewają się, że przychody Coupang wzrosną w tym roku o 21%, a akcje firmy są notowane przy mnożniku mniejszym niż jednokrotność tych szacunków. Tak niska wycena powinna ograniczyć potencjał spadkowy Coupanga i przygotować go na duży wzrost.

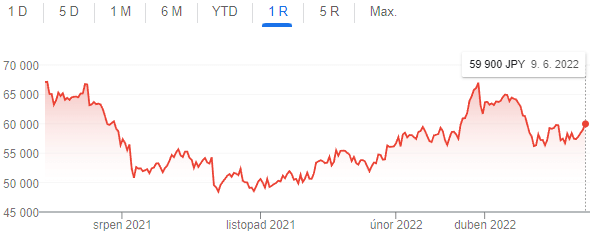

3. Nintendo

Nintendo straciło blask w ciągu ostatniego roku, ponieważ inwestorzy martwili się o spowolnienie wzrostu japońskiego giganta gier komputerowych w świecie po emeryturze. Tytuły gier wideo tej firmy w porównaniu z Animal Crossing: New Horizons, których premiera miała miejsce w czasie pandemii w 2021 roku, wypadły bardzo źle. W październiku ubiegłego roku firma wprowadziła na rynek ulepszony model Switch OLED, ale inwestorzy oczekujący godnego następcy oryginalnego Switcha, który pojawił się na rynku na początku 2017 roku, srodze się zawiedli.

Początkowo oczekiwano, że ten rok będzie mocniejszy dla Nintendo dzięki premierze niecierpliwie oczekiwanego sequela gry The Legend of Zelda: Breath of the Wild oraz film Super Mario pod koniec roku. Oba te projekty zostały jednak przesunięte na rok 2023.

Tymczasem trwające niedobory układów scalonych i problemy z łańcuchem dostaw nadal ograniczają dostępne dostawy konsol Nintendo Switch. Działalność firmy Nintendo jest cykliczna i nadal posiada ona wiele dochodowych gier. Przy 16-krotności przyszłych zysków, akcje Nintendo powinny pozostać atrakcyjną inwestycją dla inwestorów zorientowanych na wartość, którzy uznają, że biznes firmy prawdopodobnie się odbuduje (tak jak to miało miejsce w poprzednich cyklach boomu i bessy na rynku konsol) w miarę wprowadzania na rynek nowych konsol i nowych gier.

Zbyt często akcje są niedowartościowane, co prowadzi do niskich wycen. Są to jednak firmy stabilne, o silnych markach, które w przyszłości mogą jeszcze niejednokrotnie pozytywnie zaskoczyć. Podsumowując, klasycznie zaznaczam, że nie jest to rekomendacja inwestycyjna i zawsze należy przeprowadzać własną analizę. Analitykiem akcji jest Leo Sun.