Niewielu inwestorów ma tak imponujące osiągnięcia jak Warren Buffett, prezes Berkshire Hathaway. Od momentu objęcia steru w 1965 r. stworzył około 690 miliardów dolarów wartości dla swoich akcjonariuszy i osiągnął całkowity zwrot z akcji swojej firmy (klasa A) (BRK.A) w wysokości ponad 3 600 000%! Chociaż istnieje wiele powodów, dla których Wyrocznia z Omaha odnosi sukcesy od prawie sześciu dekad, to koncentracja jego portfela inwestycyjnego jest tym, co naprawdę wyróżnia go na tle innych. Jakie sektory i akcje stanowią podstawę jego portfela?

Ile sektorów jest optymalnych dla inwestycji? Oczywiście wystarczy nam 4.

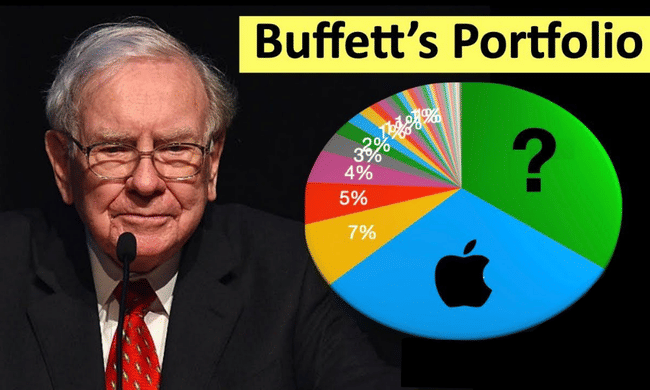

Mimo że firma Buffetta posiada udziały w ponad czterdziestu papierach wartościowych, 91% portfela inwestycyjnego Berkshire Hathaway o wartości 347,6 mld USD, w tym udziały New England Asset Management, na dzień 1 czerwca 2022 r. jest powiązane z następującymi czterema sektorami.

Technologie informacyjne: 42,43% zainwestowanych aktywów.

Biorąc pod uwagę fakt, że Warren Buffett nigdy nie był wielkim fanem akcji technologicznych, zaskoczeniem może być informacja, że ponad 42% aktywów Berkshire (147,3 mld USD) jest zainwestowanych łącznie w pięć spółek informatycznych. Z drugiej strony, zdecydowana większość tych inwestycji (135,5 mld USD) należy do firmy Apple $AAPL.

Buffett od dawna uważa Apple za jeden z filarów Berkshire Hathaway. Firma posiada dobrze znaną markę, wyjątkowo lojalną bazę klientów i od ponad dekady polega na swojej zdolności do innowacji w celu zapewnienia coraz wyższej sprzedaży i zysków.

Jednak przyszłość firmy Apple $AAPL jest mniej zorientowana na produkty, a bardziej na subskrypcję. Prezes Tim Cook nadzoruje tę zmianę, co powinno pomóc ograniczyć wahania przychodów związane z wymianą produktów co kilka lat. Nie bez znaczenia jest też fakt, że usługi subskrypcyjne są w stanie osiągać znacznie wyższe marże operacyjne niż tradycyjne produkty, takie jak smartfony czy laptopy.

Oprócz Apple, innym dużym graczem technologicznym jest firma Activision Blizzard, zajmująca się grami komputerowymi, $ATVI. Podczas dorocznego spotkania akcjonariuszy Berkshire Hathaway, Buffett dał jasno do zrozumienia, że pozycja Activision, która jest obecnie warta 5,7 mld USD, jest okazją do arbitrażu, biorąc pod uwagę ofertę Microsoftu kupna firmy za 95 USD za akcję. Nieczęsto zdarza się, że Oracle z Omaha i jego zespół inwestycyjny chcą zarobić kilka groszy na transakcji, ale właśnie to oznacza pozycja Berkshire w Activision.

Sektor finansowy: 25,86% zainwestowanych aktywów.

Z kolei sektor finansowy jest zazwyczaj ulubionym miejscem Warrena Buffetta do lokowania pieniędzy swojej firmy. Berkshire Hathaway posiada obecnie 89,8 mld USD (prawie 26% zainwestowanych aktywów) rozłożonych na 14 różnych akcji finansowych. Należy pamiętać, że liczba ta nie uwzględnia funduszy inwestycyjnych typu ETF (exchange-traded funds).

Większość inwestycji Berkshire w akcje finansowe jest związana z Bank of America $BAC i American Express $AXP. Obie firmy zajmują odpowiednio #2 i #5 miejsce pod względem wartości rynkowej, z łączną kwotą 63 mld USD zainwestowaną w obie firmy.

Jest więcej powodów, dla których Buffett uwielbia akcje banków, takich jak $BAC. Po pierwsze, banki mają charakter cykliczny i dlatego w dłuższej perspektywie będą czerpać korzyści z naturalnej ekspansji gospodarki amerykańskiej. Bank of America jest również najbardziej wrażliwy na stopy procentowe spośród wszystkich dużych banków. Ponieważ Rezerwa Federalna agresywnie walczy z inflacją i gwałtownie podnosi stopy procentowe, żaden duży bank nie odnotuje w ciągu najbliższych 12 miesięcy większego wzrostu wyniku z tytułu odsetek niż $BAC.

W międzyczasie American Express jest drugą najdłużej posiadaną spółką Berkshire Hathaway (29 lat). $AXP ma przywilej podwójnego zysku w okresach ekspansji gospodarczej. Generuje opłaty od akceptantów, działając jako procesor, a także uzyskuje przychody z odsetek i opłat od posiadaczy kart.

- Zarówno Bank of America, jak i American Express również posiadają rozbudowane programy dotyczące zysków kapitałowych. Łatwym sposobem na to, aby sprawdzona i zyskowna firma zarabiała na Warrenie Buffettcie, jest regularne wypłacanie dywidendy i wykupywanie akcji zwykłych.

Dobra konsumpcyjne: 11,64% zainwestowanych aktywów

Trzecim najliczniej reprezentowanym sektorem w portfelu Berkshire Hathaway są zszywki konsumenckie. Mimo że Buffett i jego zespół zainwestowali łącznie nieco ponad 40 mld USD w pięć spółek z sektora dóbr konsumpcyjnych, to udział tego sektora wynoszący 11,6% jest najniższy od co najmniej 21 lat.

- Podejrzewam, że historycznie niskie oprocentowanie kredytów zachęciło Buffetta i jego zespół do nieco bardziej agresywnych inwestycji i unikania słabych w ostatnich latach akcji dóbr konsumpcyjnych.

Ponad 60% z 40 mld USD ulokowanych w sektorze dóbr konsumpcyjnych pochodzi z 400 mln akcji giganta napojowego Coca-Cola $KO , które posiada firma Buffetta. Coca-Cola jest najdłużej posiadaną akcją Berkshire (34 lata) i jest mało prawdopodobne, że zostanie sprzedana lub zredukowana w najbliższym czasie.

- Już samo spojrzenie na miliony dolarów wypłacanych w formie dywidend miałoby sens.

Wróżbitów z Omaha zawsze przyciągały firmy o silnych markach, które mogą osiągać dobre wyniki praktycznie w każdych warunkach gospodarczych. Coca-Cola ma prawdopodobnie najsilniej rozpoznawalną markę spośród wszystkich marek dóbr konsumpcyjnych i działa we wszystkich krajach z wyjątkiem trzech (Kuba, Korea Północna i Rosja - w tym ostatnim przypadku z powodu inwazji na Ukrainę).

Coca-Cola może się również poszczycić 60-letnią tradycją zwiększania podstawowej rocznej dywidendy. Biorąc pod uwagę cenę zakupu akcji Coca-Coli wynoszącą około 3,25 USD oraz podstawową roczną wypłatę w wysokości 1,76 USD, firma Buffetta osiąga wspaniały 54-procentowy zwrot z inwestycji każdego roku. Już samo to wystarczy, aby Buffett i jego zespół inwestycyjny byli zadowoleni.

Energia: 10,99% zainwestowanych aktywów

Ponadto Warren Buffett zwiększył udział swojej firmy w akcjach energetycznych z nieco ponad 1% na koniec 2021 roku do prawie 11% pięć miesięcy później. Berkshire posiada tylko dwie akcje energetyczne, ale zainwestowało w nie łącznie 38,1 mld USD.

Pierwszą spółką jest Chevron $CVX, na którą przypada nieco ponad 28 mld USD zainwestowanych aktywów Berkshire Hathaway. Wróżbita z Omaha zainwestował w pierwszym kwartale w Chevron, prawdopodobnie sygnalizując swoje oczekiwania, że ceny ropy i gazu pozostaną wysokie w przewidywalnej przyszłości. Rosyjska inwazja na Ukrainę, a także brak krajowych inwestycji w ropę i gaz w czasie pandemii mogą utrudnić znaczne zwiększenie podaży któregokolwiek z tych surowców w najbliższym czasie.

Nie należy również zapominać o "zintegrowanym" aspekcie działalności Chevronu. W przypadku spadku cen ropy naftowej i gazu ziemnego spółka może polegać na swoich działaniach w zakresie midstream (tj. rurociągi przesyłowe i magazyny) lub downstream (rafinerie i zakłady chemiczne) jako na zabezpieczeniu.

Jest też Occidental Petroleum $OXY, którego pozycja jest warta około 10,1 mld USD, wyłącznie na podstawie 143,2 mln akcji posiadanych przez Berkshire Hathaway. Należy zauważyć, że wartość ta nie uwzględnia 10 mld USD w akcjach uprzywilejowanych Occidental, które firma Buffetta również posiada, a które zapewniają roczny dochód z dywidendy w wysokości 800 mln USD. Podobnie jak Chevron, Occidental jest dobrze przygotowany do wykorzystania wieloletnich szczytów na rynku ropy naftowej i gazu ziemnego.

- Jaka jest Twoim zdaniem optymalna liczba udziałów sektorowych w portfelu?

- Czy masz ustalony limit?

- Czy przy wyborze akcji zwracasz również uwagę na to, czy masz już w swoim portfelu wiele spółek z danego sektora?