Dzisiaj przedstawię dwie akcje towarowe, które mają szansę skorzystać z wyjątkowego splotu wydarzeń na rynku. Być może wkraczamy w okres podobny do lat 2000-2008. Wtedy, podobnie jak teraz, wychodziliśmy z okresu nadzwyczajnej i bezprecedensowej stymulacji ze strony Fedu. Ponieważ amerykański plan infrastrukturalny o wartości biliona dolarów zbliża się do realizacji, możemy wkrótce zaobserwować stały popyt na towary ze strony rządu.

Ponadto akcje, o których wspominam w artykule, przynoszą również wysokie zyski z tytułu dywidend.

Co więcej, wydatki na infrastrukturę są popularne praktycznie wszędzie, a ponieważ gospodarka światowa wciąż zmaga się z pozostałymi skutkami pandemii COVID, możemy się założyć, że kolejne kraje pójdą w jej ślady.

Oczywiście jest też jeden "słoń" w pokoju: inflacja. Zakłócenia w dostawach związane z pandemiami oraz wyższy niż normalnie popyt powodują wzrost cen konsumpcyjnych i produkcyjnych. Towary są naturalnym zabezpieczeniem przed inflacją, więc jakikolwiek trwały wzrost cen powinien tylko dolewać oliwy do ognia.

Dziś przyglądamy się dwóm akcjom surowcowym, które mają szansę skorzystać z tego wyjątkowego zbiegu wydarzeń.

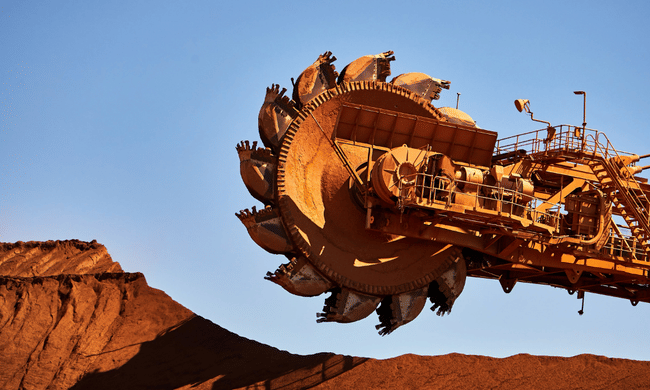

1. Rio Tinto $RIO

Aktualna cena akcji wynosi 71,12 USD.

$RIO to właściwy wybór, jeśli celem użytkownika jest zbudowanie zdywersyfikowanego portfela akcji surowcowych. Firma jest jedną z największych firm górniczych na świecie, a jej historia sięga 1873 roku. Siedziba firmy znajduje się w Londynie, ale działalność prowadzona jest na całym świecie.

- RIO jest wiodącym producentem rudy żelaza, aluminium, miedzi, diamentów, tytanu, a nawet soli.

Oczywiście, nie możemy oczekiwać wyników porównywalnych z kryptowalutami lub sektorami EV i technologicznymi, które z biegiem lat stały się bardziej dominujące. Spółka $RIO wygląda atrakcyjnie przede wszystkim ze względu na poprawę działalności wydobywczej, cięcie kosztów, zadłużenie, a przede wszystkim sprzedaż niektórych aktywów.

Jeśli chodzi o wyniki, akcje te mają dobrą wartość, a w 2015 r. wydają się stabilne i zdolne do dalszego wzrostu. Firma tradycyjnie dobrze sobie radziła w trudnych ekonomicznie czasach i moim zdaniem ma duże możliwości rozwoju w długim okresie.

Spółka wypłaca również dywidendę w wysokości 11,15% na akcję, która jest wypłacana co pół roku (podobnie jak w przypadku obligacji). Dane te pochodzą z Yahoo Finance (podaję źródło, ponieważ wiele źródeł podaje mniejsze różnice w wysokości dywidendy). Firma od lat wypłaca również nadzwyczajne dywidendy, co dodatkowo zwiększy dotychczasową aprecjację.

Firma odnotowuje dobre wyniki za okres od początku roku do końca roku:

- Przychody wzrosły o 20,4% w porównaniu z rokiem ubiegłym.

- Dochód netto wzrósł o 36%.

- Marża zysku netto wzrosła o prawie 13% w porównaniu z rokiem ubiegłym.

- Rozwodniony zysk na akcję wzrósł o prawie 36%.

2. Vale SA $VALE

Cena akcji wynosi obecnie 16,7 USD.

Brazylijska spółka wydobywcza znana pod nazwą $VALE jest jednym z wiodących na świecie producentów rudy żelaza. Firma $VALE jest również największym na świecie producentem niklu oraz znaczącym producentem miedzi, złota, srebra i innych metali, a także węgla metalurgicznego i energetycznego.

Z pewnością nie dla osób o słabym sercu, jazda kolejką górską $VALE jest specyficzna dla tej spółki. W swojej historii akcje osiągnęły poziom 44 USD za akcję, ale należy zauważyć, że później nastąpił spadek do 2,6 USD za akcję. W 2016 r. wreszcie przełamał ten trend i kontynuował wzrost, zyskując aż 540% z poziomu 2,6 USD do dzisiejszej wartości 16,7 USD.

Od 2016 r. akcje w dużej mierze pną się w górę i odbiły się od najniższych poziomów z marca 2020 r. Ale nawet po ponad trzykrotnym wzroście w ciągu ostatnich pięciu lat, $VALE musiałby się podwoić, a nawet więcej, aby dotknąć swoich dawnych szczytów.

- Dywidenda podawana w serwisie Yahoo Finance wynosi 13,21%.

Jeśli założyć, że towary nadal będą dominującym sektorem na tym niestabilnym rynku, $VALE może po prostu kontynuować swój trend wzrostowy i powoli zbliżać się do ATH.

- W ciągu ostatnich 5 lat przychody firmy rosły.

- W związku z tym firma utrzymuje koszty stałe na stosunkowo niskim poziomie, co jest bardzo korzystne, gdy przychody rosną z roku na rok.

- Stopniowy wzrost aktywów jest korzystny dla firmy, która ma wizję dalszego rozwoju w przyszłości.

- Czy inwestujesz w towary, czy bezpośrednio w akcje towarów?

- Czy jesteś zainteresowany pracą w jednej z tych firm?

- Czy rynek towarowy może zaoferować lepsze i większe nazwiska?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana gruntownej analizie.