Warren Buffett jest jednym z najlepszych inwestorów w historii, czy jego firma Berkshire Hathaway $BRK-B może wzbogacić nas w formie inwestycji? Dziś przeanalizujemy i przyjrzymy się dotychczasowym wynikom spółki $BRK-B, która z łatwością pokonuje rynek, co czyni ją być może bardzo mądrą inwestycją.

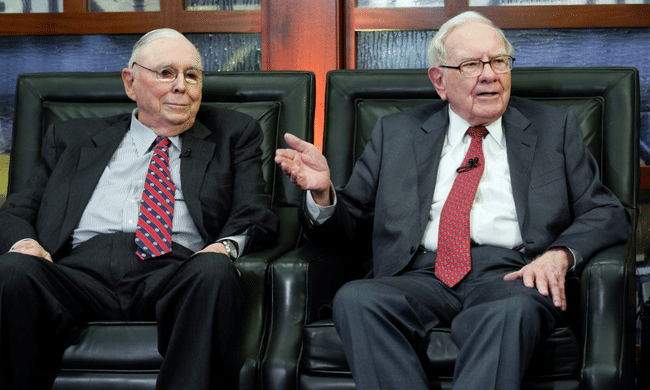

Dwie główne ikony Berkshire (Charlie Munger i Warren Buffett).

Dlaczego zamierzam dziś objąć inwestycję w Berkshire $BRK-B? Krótko mówiąc: rynek jest obecnie bardzo niestabilny i musimy szukać długoterminowych i zyskownych możliwości. Berkshire jest być może jednym z wielu kandydatów, którzy nadają się do inwestowania w długim okresie, zaraz podam powody.

Na początek dokonajmy krótkiego i oczywistego porównania indeksu S&P 500 i Berkshire $BRK-B w latach 1965-2020.

- Indeks S&P 500 może pochwalić się średnim rocznym wzrostem wartości w tym okresie o około 10,2%, co jest zalecane przez wielu inwestorów i analityków jako najlepszy sposób oszczędzania na emeryturę.

- Z drugiej strony, mamy Berkshire Hathaway, który w tym okresie regularnie zarabia około 20% rocznie, co jest bardzo interesującym wzrostem wartości akcji w dłuższym okresie.

Jednak w ostatnich latach Berkshire nie nadąża za indeksem S&P 500, dlaczego? Berkshire stało się po prostu zbyt duże i coraz trudniej jest mu generować większe zyski, ponieważ Warren Buffett nie może znaleźć firm, w które mógłby zainwestować. Ale nie musimy się martwić o wzrost w tym roku, mamy już 3 giga inwestycje od Buffetta (Occidental, Alleghany, HP).

- Czy inwestycja w Berkshire może być rozsądna pomimo kłopotów indeksu S&P 500 w ciągu ostatnich 5 lat? W poniższej analizie przedstawię, w jaki sposób je rozbijamy:

- Jak Berkshire zarabia pieniądze i czym się zajmuje.

- Przewaga konkurencyjna firmy Berkshire.

- Ryzyko związane z Berkshire Hathaway.

1) W jaki sposób Berkshire zarabia pieniądze?

Dywersyfikacja i szerokie źródła przychodów - to właśnie $BRK-B.

Berkshire jest jedną z największych spółek holdingowych na świecie, wraz z 62 innymi podmiotami zależnymi. Berkshire jest jak jeden wielki gigant, ale dywersyfikujący wzrost i zysk, który przebija się przez rynek i rekrutuje inne atrakcyjne firmy do swoich szeregów. Największymi beneficjentami Berkshire są sektor ubezpieczeniowy, kolejowy, produkcyjny, a także dystrybucja energii, produkcja i handel detaliczny (to dopiero początek spektakularnych zysków Berkshire).

Jedynym minusem, jaki dostrzegam, jest fakt, że w ostatnich latach 80% przychodów firmy pochodziło z samych linii kolejowych. Nie jest to dobra sytuacja, gdy firma jest tak bardzo uzależniona od jednego źródła przychodów. W tym przypadku jednak wcale się nie martwię - koleje w USA i Kanadzie to jedna z najbardziej stabilnych i najdłużej działających branż na rynku.

Poza spółkami zależnymi, Berkshire posiada silny, wartościowy i, co najważniejsze, długoterminowy portfel ponad 45 spółek (akcji). Wartość portfela Berkshire wynosi ponad 355 mld USD.

Dobrobyt i doskonałość akcji firmy $BRK-B można łatwo podsumować rosnącymi wolnymi przepływami pieniężnymi, które Buffett chce nadal inwestować i rozważa inne długoterminowe inwestycje.

- Duża ilość gotówki oznacza również, że firma nie musi się martwić o swoje zadłużenie, które jest zdrowo regulowane w stosunku do posiadanego kapitału.

- Jednym z powodów, dla których $BRK-B pozostawał w ostatnich latach w tyle za indeksem S&P 500, jest przede wszystkim pandemia wirusa HIV, która dotknęła niektóre spółki Berkshire.

Największa przewaga konkurencyjna $BRK-B

Największą przewagą konkurencyjną firmy Berkshire jest duża ilość składek, które generuje każdego roku. Dlaczego jest to tak duża i dobra zaleta? Ten model biznesowy opiera się na zasadzie: zbieraj teraz i płać później, co jest korzystne dla wszystkich zaangażowanych stron. Dzięki temu modelowi firmy są w stanie utrzymywać większe ilości gotówki. Dlatego firmy ubezpieczeniowe mogą lepiej i dłużej wykorzystywać pieniądze z tego modelu biznesowego na ewentualne inwestycje i generowanie większych zysków. Stosując się do tej zasady, firma ubezpieczeniowa może wygenerować znacznie więcej gotówki, a tym samym zarobić więcej dla firmy końcowej - Berkshire.

- Przychody z tej branży regularnie liczone są w miliardach dolarów (z roku na rok).

- W rzeczywistości większość firm ubezpieczeniowych jest zobowiązana do inwestowania pewnych kwot ze swoich funduszy ubezpieczeniowych, które generują dodatkowe przepływy pieniężne dla Berkshire (firmy ubezpieczeniowe inwestują głównie w obligacje oraz inne obligacje i produkty rządowe). Uważa się to za genialne rozwiązanie, ponieważ Berkshire generuje pieniądze "za darmo", niejako za darmo (mam nadzieję, że streściłem to prosto i jasno, tak aby było zrozumiałe).

Oczywiście istnieje wiele napływów środków, w tym akcji i związanych z nimi dywidend. Naprawdę bardzo trudno jest umieścić wszystkie dochody Berkshire w jednym artykule. Są to również dość złożone i duże modele biznesowe, które będą rozumiane przede wszystkim przez zarządzających nimi specjalistów i menedżerów.

- Kolejną świetną wiadomością jest skup akcji własnych: w 2021 roku Buffett odkupi akcje Berkshire o wartości 24,7 mld dolarów, co jest doskonałą wiadomością dla akcjonariuszy firmy.

Ryzyko przedsiębiorstwa

Za największe ryzyko uważa się ewentualną zmianę kierownictwa w przyszłości, co też uczynimy - zarówno Buffet, jak i Munger mają za sobą długie kariery inwestycyjne, które nie mogą trwać w nieskończoność. Warren Buffett ogłosił już nawet swojego przyszłego następcę (Greg Abel).

- Z jednej strony, są powody do niepokoju. Z drugiej strony, wcale nie. Jeśli weźmiemy pod uwagę, że wielu menedżerów i członków kadry kierowniczej jest od dawna wybieranych przez Buffetta (równie starannie jak akcje) i podążają za nim przez część swojej kariery.

- Buffett zapewnia inwestorów, że nawet po jego odejściu Berkshire będzie nadal dobrze prosperować, ponieważ główny plan firmy nie ulegnie zmianie i będzie się poruszać po szynach, które on tu ustanowił. Nacisk zostanie położony na inwestycje długoterminowe i rentowne.

- Pomimo ewentualnego nowego kierownictwa, wszyscy będą odpowiadać przed Berkshire, a wszystkie działania muszą być zgodne z polityką firmy (w tym inwestycje i przejęcia).

Buffett ostrzega również, że w najbliższym czasie Berkshire może nie generować tak wysokich zysków procentowych. Wynika to przede wszystkim z brutalnego rozwoju firmy, która stała się tym, co znamy dzisiaj. Nie ma powodu, aby martwić się o wzrost, ale raczej o średnią procentową wzrostu firmy, która już jest gigantem. Znalezienie pomysłowych inwestycji i sposobów wykorzystania wolnych środków pieniężnych było, jest i będzie problemem, przy założeniu tego samego modelu biznesowego.

- Opóźnienie w stosunku do indeksu S&P 500 Buffett przypisuje jednej rzeczy: Kilka interesujących i zyskownych gigantycznych firm, które nabył w ostatnich latach.

Inne zagrożenia mogą wynikać ze wzrostu liczby przypadków zakażenia świdrowcem oraz problemów w łańcuchach dostaw.

Inwestować czy nie inwestować?

Cena akcji wynosi obecnie 322 USD, czyli jest nieco zawyżona. Obliczając optymalną cenę akcji, okazuje się, że wynosi ona około 310 USD za akcję. Jednak zdaniem wielu analityków optymalną ceną dla akcji $BRK-B jest około 320 USD, co byłoby zgodne z obecną ceną.

To nie są moje obliczenia, ale inspiracja z tego filmu, z którego czerpię: (139) ANALIZA GIEŁDY BERKSHIRE HATHAWAY - Dlaczego jest niedowartościowana! Obliczanie wartości wewnętrznej! - YouTube

Czy warto zainwestować w tę firmę?

Pozwólcie, że przedstawię wam mój punkt widzenia. Z jednej strony mamy świetną i odnoszącą sukcesy firmę, która przez wiele lat generuje całkiem wysokie zyski. Z drugiej strony, mamy wysoki poziom dywersyfikacji i bardzo wiele źródeł dochodu, które będą towarzyszyć Berkshire przez długi czas.

Ale moje perspektywy na przyszłość są jasne.

Berkshire nie jest i nie będzie złą inwestycją, ale obawiam się, że ze względu na swoją wielkość i wzrost nie będzie już w stanie generować tak wysokich wskaźników procentowych, aby w dłuższym okresie pokonać sam rynek. Problemem będą nowe wyzwania i przejęcia, których firma szuka już zdecydowanie za długo (choć ostrożnie i rozsądnie, ale długo). Gdybym miał okazję inwestować w minionych dziesięcioleciach, nie mam się nad czym zastanawiać. Jednak teraz ta inwestycja nie ma dla mnie sensu. Powód jest jeden - może i będzie generować zyski i procenty, ale przy obecnej wielkości nie będzie w stanie pobić rynku pod względem wydajności.

Obecnie spółka odnotowuje 17% wzrost kursu akcji w ciągu ostatniego roku, co nadal jest bardzo dobrym wynikiem, ale ja osobiście szukam długoterminowej i zyskownej inwestycji. W tym przypadku nie sądzę, aby Berkshire generowało 20% rocznie przez następne 10-15 lat.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.