Alibaba $BABA jest najczęściej wymienianą spółką w związku z Charlie Mungerem (partnerem biznesowym Warrena Buffetta), który ostatnio zmniejszył swoje udziały o 50%. Wokół akcji $BABA jest obecnie wiele spekulacji i zamieszania, dziś przedstawię Wam moje zdanie na temat tego, dlaczego wierzę we wzrost spółki.

Mimo sprzedaży, dlaczego Munger nadal posiada 50% udziałów w firmie?

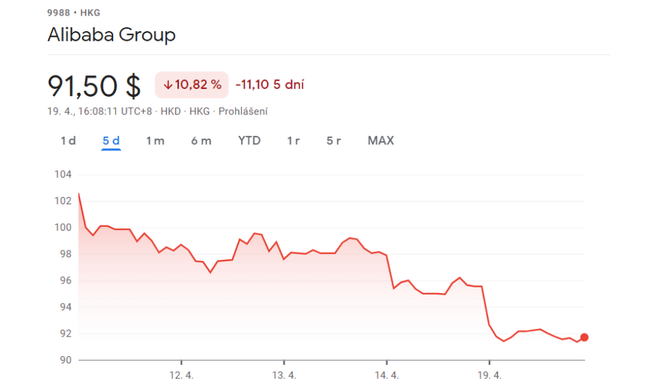

Akcje Alibaby $BABA spadły z powrotem poniżej 100 dolarów po tym, jak partner Warrena Buffeta, Charlie Munger, zmniejszył swoje udziały w chińskim gigancie e-commerce o 50%. Po sprzedaży, udziały w Alibabie $BABA stanowiły około 15% portfela akcji firmy. Biorąc pod uwagę ostatnią cenę akcji wynoszącą 95 USD, udział pana Mungera w firmie nadal wynosi imponujące 28,5 mln USD. Dlaczego jednak zwracam uwagę na to, co robi jeden inwestor ze swoją pozycją w Alibabie $BABA?

Ponadto, czy nie powinniśmy przyjrzeć się fundamentom spółki, aby ocenić, czy biznes Alibaby $BABA jest dobrym zakupem przy obecnej wycenie? A co z pozytywnym tonem płynącym od chińskich regulatorów? Po usunięciu szumu widzimy, że Alibaba $BABA prawdopodobnie przechodzi przez fazę przejściową, po której akcje prawdopodobnie odbudują się i z czasem znacznie wzrosną.

Efekt Mungera

Dlaczego Charlie Munger ma tak duży wpływ na Alibabę $BABA? Pan Munger jest wybitnym inwestorem i pod wieloma względami "porucznikiem" Warrena Buffeta. Munger od dawna interesuje się firmą Alibaba $BABA i twierdzi, że jest ona niedowartościowana. Co więcej, Charlie Munger wyraził swoje zaufanie do Chin i zdolności tego kraju do stworzenia konstruktywnego środowiska gospodarczego dla chińskich firm.

"Rząd chiński pozwoli firmom prosperować" - powiedział Charlie Munger w marcu 2021 roku.

Pan Munger uważa, że chińskie firmy, które są liderami rynku, mogą nadal się rozwijać i prosperować. Dlaczego więc zmniejszył swoje udziały w chińskim gigancie e-commerce? Nie wiem, i być może tylko Charlie Munger zna odpowiedź na to pytanie. Ale czy to ma znaczenie? Pan Munger nadal posiada znaczny udział w firmie (15% udziałów w portfelu). Co więcej, nie przeceniałbym pozycji Charliego Mungera w Alibabie $BABA. Może zamiast tego przyjrzymy się czołowym posiadaczom?

Przyjrzyjmy się niektórym z czołowych posiadaczy

Jeśli uważasz, że 28,5 mln USD pozycji Charliego Mungera w Alibabie $BABA jest znaczące, przyjrzyjmy się faktycznym głównym posiadaczom akcji Alibaby.

- Japoński SoftBank posiada ok. 25% udziałów w Alibabie, co czyni go zdecydowanie największym udziałowcem Alibaby. W 2000 r. bank zainwestował w Alibabę 20 mln USD, a obecnie posiada udziały warte dziesiątki miliardów dolarów.

- 2. Jack (Yun) Ma - Mimo że założyciel firmy Jack Ma zmniejszył w ostatnich latach swoje udziały w firmie, twórca Alibaby nadal posiada kilka procent udziałów w swojej firmie, co na podstawie dzisiejszej ceny akcji szacuje jego udział na około 7 miliardów dolarów lub więcej.

- Vanguard Group posiada podobno około 2,6% akcji firmy, a siedem funduszy ma pozycje w Alibabie. Według tego podziału udział Alibaby wynosi około 7 mld USD.

- 4) Goldman Sachs (GS) - Innym wiodącym posiadaczem akcji Alibaby jest Goldman Sachs. Ten renomowany bank inwestycyjny posiada około 1,5% akcji znajdujących się w obrocie, co przy dzisiejszym spadku kursu akcji oznacza pozycję o wartości prawie 4 mld USD.

Do innych głównych posiadaczy należą JPMorgan $JPM, Morgan Stanley $MS, $HSBC i inne duże światowe instytucje bankowe. Teraz mamy do czynienia z pakietami o wartości miliarda dolarów, które przewyższają inwestycje Charliego Mungera w Alibabę. Dlatego też może nie mieć większego znaczenia, co pan Munger zrobi ze swoimi udziałami w Alibabie. Widzimy, że wiele instytucji wyraża zaufanie do firmy Alibaba, inwestując w nią miliardy. Chciałbym tu podkreślić ogromną rolę "najmądrzejszych ludzi w pokoju", czyli Goldman Sachs. Moim zdaniem ogromny pakiet akcji Alibaby, wynoszący 4 mld USD, jest o wiele bardziej wymowny niż inwestycja Charliego Mungera, która jest około 150 razy większa.

Z Alibabą zyskujesz wzrost i wartość

Być może nie jest jeszcze oczywiste , żeAlibabajest obietnicą wzrostu i wartości, ale...

Kapitalizacja rynkowa Alibaby ( $BABA ) wynosi około 257 miliardów dolarów, co znacznie odbiega od jej szczytowej wartości wynoszącej prawie 900 miliardów dolarów. Mimo to firma może pochwalić się aż 1,28 miliarda aktywnych konsumentów rocznie.

Roczny wzrost liczby aktywnych konsumentów

Dzienna liczba "użytkowników" Alibaby wzrosła o 19% w ujęciu rocznym w skali globalnej i o 37% w skali międzynarodowej. Ta dynamika ilustruje rozwój firmy Alibaba poza jej rodzimym rynkiem w Chinach i sugeruje, że firma może kontynuować ekspansję zagraniczną w kolejnych latach.

Wzrost sprzedaży detalicznej w Chinach

Segment China Commerce Retail firmy Alibaba odnotowuje silny wzrost. Firma ma obecnie 280 milionów aktywnych użytkowników w tym obszarze, co stanowi znaczący wzrost o 39 milionów przyłączeń netto w porównaniu z poprzednim kwartałem.

Ekspansja globalna

Widzę ciągły wzrost w międzynarodowym segmencie detalicznym Alibaba commerce. Firma dodała 16 milionów nowych użytkowników i obecnie ma ponad 300 milionów użytkowników poza Chinami. Firma rozbudowuje również swoją globalną logistykę, technologię i infrastrukturę chmurową.

Wzeszłym rokuAlibaba $BABA osiągnęła sprzedaż na poziomie 133 miliardów dolarów , a w tym roku oczekuje się, że firma osiągnie sprzedaż na poziomie około 154 miliardów dolarów. Zgodnie z tymi szacunkami tempo wzrostu przychodów firmy w ujęciu rocznym wynosi około 16%, co jest całkiem niezłym wynikiem jak na firmę o dominującej pozycji i wiodącej pozycji na rynku , jaką zajmujeAlibaba.

Szacunkowe dochody

Co więcej, w nadchodzących latach powinniśmy nadal odnotowywać dwucyfrowy wzrost przychodów. Ponieważ Alibaba kontynuuje rozwój międzynarodowego handlu detalicznego, segmentu chmury i innych operacji, firma powinna nadal odnotowywać znaczny wzrost przychodów. Ponadto, w miarę jak Alibaba będzie wychodzić z trudnej fazy przejściowej, firma powinna poprawiać efektywność, zwiększać rentowność i osiągać zadowalający wzrost zysku na akcję.

Oszacowania i prognozy

Spadek szacunków dotyczących zysku na akcję w ujęciu rocznym wskazuje na trudny okres przejściowy. Alibaba $BABA przeszła przez kilka wyzwań w ciągu ostatniego półtora roku, ale wyniki prawdopodobnie wkrótce odbiją się od dna. Spółka znajduje się obecnie prawdopodobnie w najniższym punkcie pod względem zysków, a to zazwyczaj najlepszy moment na inwestowanie w akcje.

Szacunki na przyszłość są prawdopodobnie obniżone z powodu problemów, jakie obecnie przeżywa Alibaba $BABA. Przypuszczam, że w tym roku możemy być świadkami korekt w górę i Alibaba $BABA może skapitalizować w wyższym przedziale szacunków analityków. Szacuje się, że wzrost na akcję będzie w tym roku wyższy nawet o 20%.

Wnioski.

Alibaba $BABA jest teraz tania. W przyszłym roku Alibaba $BABA może przynieść zysk na akcję w wysokości około 10,56 USD, dzięki czemu jej wskaźnik P/E spadnie poniżej 9. Co więcej, spółka ma perspektywy rozwoju i powinna w tym roku osiągnąć około 16% wzrost przychodów w ujęciu rocznym.

Spodziewam się, że w kolejnych latach możemy obserwować dwucyfrowy wzrost zysków. Chociaż firma przechodzi trudną transformację, jej zyski powinny odbić się od dna, a Alibaba $BABA powinna w najbliższych latach powrócić do zdrowego wzrostu zysku na akcję. Zamiast podkreślać udziały pana Mungera w Alibabie $BABA, powinniśmy skupić się na głównych udziałowcach firmy, jej podstawach i pozytywnych zmianach, które nadchodzą. Po ustabilizowaniu się wyników spółki i odbiciu się od dna powinniśmy zobaczyć wzrost wskaźnika P/E Alibaby.

Zagrożenia dla Alibaby

Chociaż jestem optymistą w stosunku do Alibaby, mogą wystąpić różne czynniki, które mogą zachwiać moją tezą o byczej postawie wobec tej spółki. Na przykład, chiński bank centralny może odnowić swoje twarde stanowisko i jeszcze bardziej zaostrzyć stanowisko wobec Alibaby $BABA i innych chińskich gigantów technologicznych. Ponadto, mimo optymistycznego tonu chińskich władz, amerykańskie organy regulacyjne mogą podjąć decyzję o usunięciu firm z rynku. Wzmożona konkurencja może mieć wpływ na rozwój i zyski firmy Alibaba. Wzrost firmy może być gorszy niż moje obecne oczekiwania.

Inwestycja ta wiąże się z większym ryzykiem, dlatego akcje są obecnie bardzo tanie. Moim zdaniem Alibabapozostaje inwestycją o wysokim ryzyku i wysokim zwrocie, a inwestorzy powinni dokładnie przeanalizować ryzyko przed otwarciem pozycji w akcjach Alibaby.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.