Bank of America: Fundusze hedgingowe przygotowują się na gorsze czasy i mają ponadprzeciętne zaufanie do tych 20 akcji (część 1)

Chociaż dane z amerykańskiej gospodarki są dość solidne, fundusze hedgingowe nie są zbyt optymistyczne. Pozycje defensywne przeważają nad cyklicznymi w portfelach funduszy, które mogą obstawiać zarówno DŁUGIE, jak i KRÓTKIE. Którym akcjom zarządzający funduszami hedgingowymi ufają najbardziej pod względem względnej wagi portfeli funduszy w stosunku do indeksów porównawczych?

Gospodarka Stanów Zjednoczonych jako całość radziła sobie w tym roku znacznie powyżej oczekiwań, w szczególności dzięki utrzymującej się napiętej sytuacji na rynku pracy. Nawet dane dotyczące PKB i konsumpcji osobistej zaskoczyły pozytywnie w tym roku, podobnie jak wydatki kapitałowe przedsiębiorstw. Dlatego też analitycy Bank of America zaktualizowali w sierpniu swoje prognozy gospodarcze, w których nie przewidują już recesji w USA w scenariuszu bazowym. Sierpniowa ankieta przeprowadzona wśród zarządzających dużymi funduszami inwestycyjnymi była podobnie pozytywna, a mniej zarządzających funduszami spodziewało się recesji.

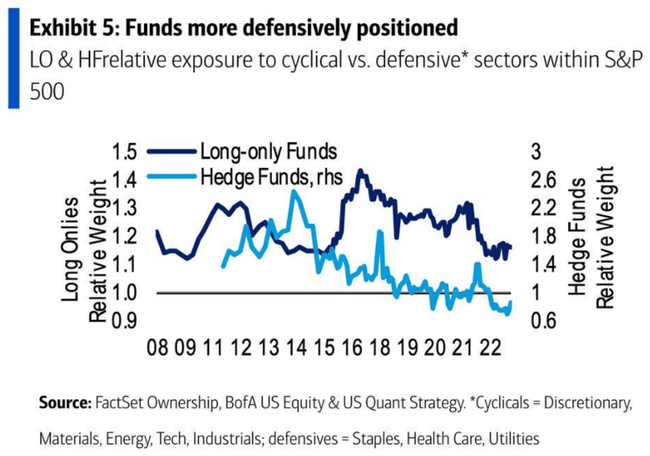

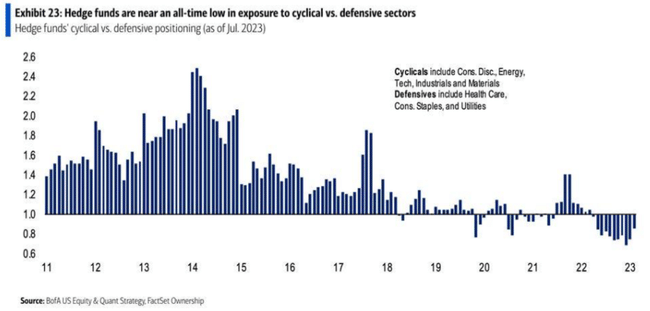

Jednak ankiety i prognozy to jedno, a rzeczywiste decyzje inwestycyjne to drugie. Według danych opracowanych przez Bank of America, zarządzający funduszami hedgingowymi i tradycyjnymi funduszami inwestycyjnymi przygotowują swoje portfele na ciągłe zawirowania rynkowe i gospodarcze. Skład inwestycji funduszy jest zatem mocno defensywny.

Zarządzający funduszami przesunęli swoje portfele w bardziej konserwatywnym kierunku w ostatnich latach, a dziś jest to tylko potwierdzane.

Strategia defensywna może wydawać się zbyt ostrożna w świetle tegorocznej siły akcji, ale niektóre ostatnie badania nastrojów konsumentów i przedsiębiorstw brzmiały stosunkowo słabo. Analitycy Bank of America ostrzegli również przed stopniowym spowolnieniem tworzenia miejsc pracy, a tym samym możliwą presją na wzrost wydatków konsumenckich. Wreszcie, co nie mniej ważne, utrzymuje się niepewność co do przyszłej polityki pieniężnej Fed, a jej wysokie stopy dopiero stopniowo przekładają się na realną gospodarkę.

Wszystko to nie oznacza jednak, że fundusze hedgingowe nie powinny stawiać na wzrost cen akcji. Wręcz przeciwnie, obecnie mają one 20% LONG netto, co jest bliskie rekordowemu poziomowi. W międzyczasie eksperci z Bank of America zebrali dane dotyczące pozycji DŁUGICH i KRÓTKICH w poszczególnych tytułach w portfelach funduszy hedgingowych i wskazali dwadzieścia tytułów, w których pozycje DŁUGIE są najbardziej rozpowszechnione.

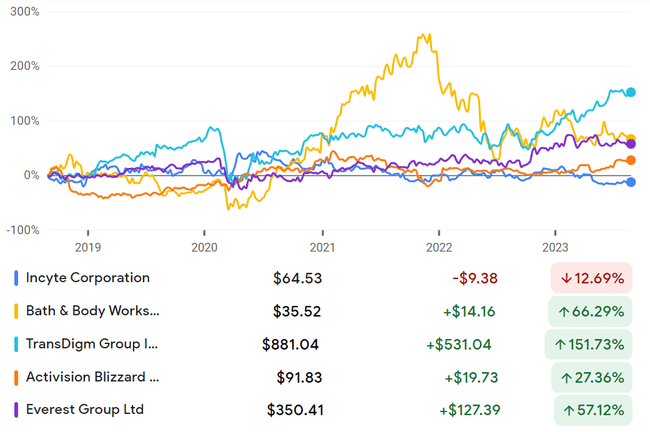

1) Incyte

Sektor: opieka zdrowotna

Różnica w pozycjach DŁUGICH i KRÓTKICH: 36,6%.

2. Bath & Body Works

Sektor: pozostałe towary i usługi konsumpcyjne

Różnica w pozycjach DŁUGICH i KRÓTKICH: 28,3%

3. TransDigm

Sektor: przemysł

Różnica w pozycjach DŁUGICH i KRÓTKICH: 15,6

4. Activision Blizzard

Sektor: usługi komunikacyjne

Różnica w pozycjach DŁUGICH i KRÓTKICH: 13,5

5) Everest Group

Sektor: Finanse

Różnica w pozycjach DŁUGICH i KRÓTKICH: 11,9%

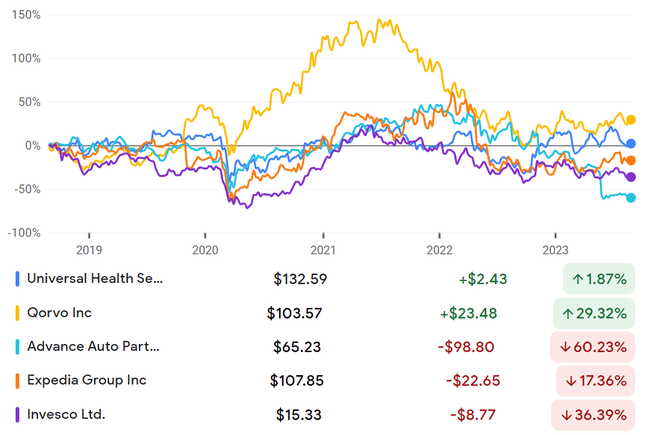

6. Universal Health Services

Sektor: Opieka zdrowotna

Różnica w pozycjach DŁUGICH i KRÓTKICH: 11,2%

7) Qorvo

Sektor: technologia

Różnica w pozycjach DŁUGICH i KRÓTKICH: 10,9%

8. Advance Auto Parts

Sektor: Pozostałe towary i usługi konsumpcyjne

Różnica w pozycjach DŁUGICH i KRÓTKICH: 10,9

9) Expedia

Sektor: Dobra i usługi konsumpcyjne

Różnica w pozycjach DŁUGICH i KRÓTKICH: 10,9%

10) Invesco

Sektor: Finanse

Różnica w pozycjach DŁUGICH i KRÓTKICH: 10,4%

Reszta jutro... :)

Fajne wykresy, dzięki! Znam kilka spółek, ale nie jestem pewien co do innych. Recesja nie jest teraz głównym tematem, więc rynki wciąż rosną. Zobaczymy, jak to będzie wyglądać pod koniec roku, jeśli zobaczymy rajd Świętego Mikołaja ;)