Szukasz silnych, wzrostowych i dywidendowych akcji, które przybliżą Cię do wymarzonej emerytury? Dziś przedstawię Ci 2 takie akcje, które mogą Cię zaskoczyć swoją stopą dywidendy. Wielokrotnie stwierdzałem, że historycznie akcje dywidendowe przynoszą lepsze zyski i wzrost wartości w ciągu kilku lat niż akcje niedywidendowe, nie inaczej będzie w przypadku tych dwóch spółek.

Czas jest najlepszym przyjacielem inwestora.

Jeśli chodzi o nasze emerytury, wielu wielkich ludzi miało wspaniałe pomysły. Niezależnie od tego, jaki jest Twój styl inwestowania, możesz wskazać na dawnych i obecnych inwestorów, którzy udzielają mądrych rad wspierających Twoją metodę. Często rady te są ze sobą sprzeczne.

Czy jesteś "zwolennikiem trendów" i unikasz akcji, które spadają, czy też jesteś agresywnym inwestorem i "kupujesz, gdy jesteśmy na minusie"? Czy "kupujesz nisko i sprzedajesz wysoko", czy "kupujesz i trzymasz przez dłuższy czas"? Czy "ucinasz straty", czy "uśredniasz"? "Czy realizujesz zyski", czy "pozwalasz wygrywać"?

Twoja strategia może być dowolna z powyższych i nadal mieć jedną wspólną cechę - budowanie dochodu pasywnego i inwestowanie w akcje dywidendowe.

Zaczynamy:

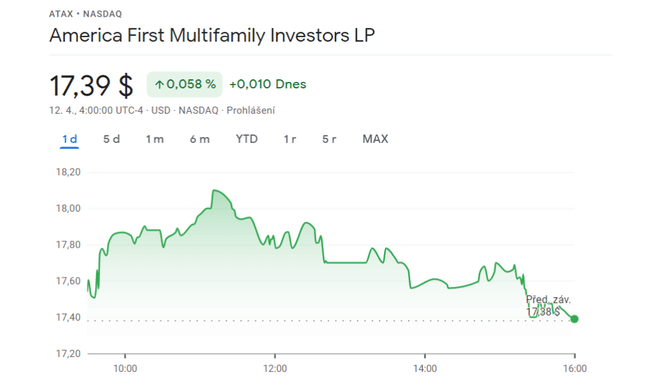

1. ATAX $ATAX - Dywidenda 7,4%

Niewiele firm oferuje dywidendę w wysokości 7,4%.

America First Multifamily Investors, L.P. $ATAX jest wyjątkową firmą, która inwestuje w wielorodzinne nieruchomości mieszkaniowe poprzez dwa segmenty:

- Zakup "hip otecznych listów zastawnych" (mortgage revenue bonds , MRB), które są pierwszorzędnymi zastawami hipotecznymi zabezpieczonymi na nieruchomościach zawierających element przystępnych cenowo mieszkań. Spółka $ATAX kupuje i przechowuje obligacje, aby pobierać odsetki.

- Inwestowanie w nowe budownictwo z partnerskim deweloperem w ramach spółki joint venture o nazwie "Vantage". Przedsięwzięcie to buduje nieruchomości, wynajmuje je, a następnie sprzedaje innym inwestorom jako w pełni wynajęte nieruchomości. Mimo że w okresie najmu istnieje pewien dochód z tytułu pobierania czynszu, większość zysków spółki $ATAX pochodzi ze sprzedaży nieruchomości.

Spółka $ATAX jest także bezpośrednim właścicielem dwóch nieruchomości wykorzystywanych jako mieszkania studenckie, ale ich udział w wyniku finansowym jest niewielki.

- Trzy czwarte aktywów funduszu $ATAX stanowią inwestycje hipoteczne.

- Dodatkową zachętą dla inwestorów jest fakt, że odsetki od tych kredytów hipotecznych są zwolnione z podatku federalnego i w większości stanów.

ATAX przekazuje tę korzyść inwestorom dzięki swojej strukturze partnerskiej. W 2020 roku 100% dochodu było wolne od podatku, choć w "normalnych" latach część wypłat wolna od podatku mieściła się w przedziale 30-40%.

- Nieruchomości Vantage, w które inwestuje $ATAX, są bardzo dochodowe, ale ponieważ większość zysku jest realizowana przy sprzedaży nieruchomości, jest on bardzo zmienny.

Dlaczego akcje są tak niestabilne?

W niektórych kwartałach zysk jest bardzo wysoki, a w innych nie ma go wcale, ponieważ spółka $ATAX nie sprzedała żadnej nieruchomości. W 2020 r. dystrybucja została zmniejszona, ponieważ spółka $ATAX postanowiła nie sprzedawać żadnych nieruchomości. Zarząd zdecydował, że lepiej jest zatrzymać nieruchomości i poczekać na poprawę sytuacji na rynku nieruchomości, niż próbować sprzedać je z mniejszym zyskiem na rynku dotkniętym COVID.

- To wszystko, co mógłbym powiedzieć o spółce, która jest jak rollercoaster i jest dość niestabilna. Działania kierownictwa zbierają swoje żniwo i dlatego od dłuższego czasu nie obserwujemy wzrostu. Kto wie, może strategia niesprzedawania w czasie Covid się opłaci, a firma zrekompensuje to sobie w przyszłości niezłym zyskiem i większą dywidendą.

W zeszłym roku $ATAX zdecydował się na specjalną wypłatę na koniec roku, aby rozdzielić wpływy ze sprzedaży akcji Vantage w 2021 r. Oczekuję, że zastosuje podobną strategię w 2022 r. $ATAX ma 5 innych nieruchomości, które są już wynajęte lub prawdopodobnie zostaną wynajęte do końca roku, co oznacza, że w 2022 r. możemy zobaczyć kilka kolejnych sprzedaży nieruchomości z dużymi zyskami. Ten rok będzie bardzo ważny dla spółki $ATAX, szczególnie ze względu na dużą liczbę nieruchomości Vantage gotowych do sprzedaży na gorącym rynku nieruchomości.

- Postanowili wstrzymać się do 2020 r. i obecnie mają ponadprzeciętną liczbę nieruchomości na sprzedaż, gdy popyt jest wysoki!

- Mój ostateczny werdykt brzmi następująco: Oceniam firmę bardzo pozytywnie ze względu na potencjalną przewagę, jaką ma obecnie dzięki zerowej sprzedaży w 2020 r. i utrzymaniu dużej liczby nieruchomości, które może teraz drogo sprzedać.

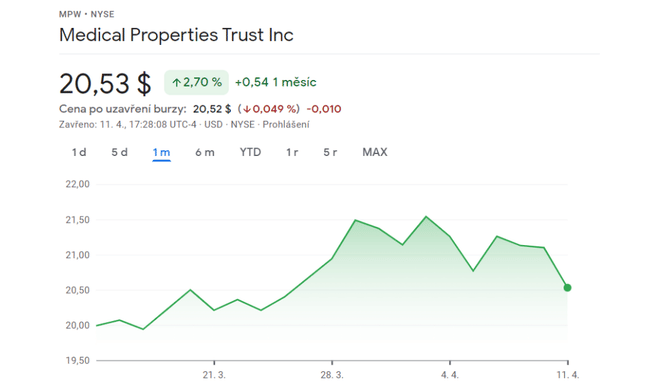

2. Medical Properties Trust $MPW - dywidenda 5,5%

Kolejna gruba dywidenda, która może przybliżyć Cię do osiągnięcia dochodu pasywnego.

$MPW to fundusz powierniczy inwestujący w obiekty medyczne.

Dla odmiany zacznijmy od negatywów:

Dwa największe negatywne czynniki, które firma zaobserwowała, to koncentracja najemców i wskaźnik zadłużenia do EBITDA. W szczególności, Steward musi stanowić "20%" aktywów $MPW, a wskaźnik zadłużenia do EBITDA musi być niższy niż 6,0x.

- $MPW ma w planach dwie duże transakcje, które pozwolą jej znacznie zbliżyć się do obu tych celów.

Pierwszym z nich jest sprzedaż portfela Macquarie, która niedawno została zamknięta i przyniosła $1,3 mld wpływów dla $MPW, które zamierza przeznaczyć na redukcję zadłużenia. USDMPW zachowa 50% udziałów w tych nieruchomościach.

Druga to transakcja, w ramach której $HCA Healthcare przejmie działalność pięciu szpitali prowadzonych obecnie przez Steward. $HCA podpisze nową umowę najmu z $MPW na warunkach zasadniczo podobnych do tych, które obowiązywały w Steward. Oczekuje się, że transakcja zostanie zamknięta w drugim kwartale.

- Krótko mówiąc, podpisanie umowy z ważnym klientem ma kluczowe znaczenie dla przyszłego rozwoju firmy.

- Ponadto, $MPW skorzysta na rosnącej inflacji w nadchodzących latach, ponieważ większość umów najmu ma eskalatory powiązane ze wskaźnikiem cen towarów i usług konsumpcyjnych.

Prezentacja inwestorska z czerwca 2021 r.

Podsumowując, możemy spodziewać się, że $MPW przez pewien czas będzie ograniczać zyski, ponieważ koncentruje się na przetrawieniu bieżących przejęć, realizacji zysków ze starszych nieruchomości i zmniejszeniu zadłużenia. Jeśli $MPW nabędzie jakieś nowe nieruchomości, spodziewam się, że zrobi to głównie za pomocą kapitału własnego, albo poprzez reinwestowanie kapitału ze zrealizowanych zysków, albo poprzez emisję nowych akcji. Obecnie priorytetem powinna być próba uzyskania do końca roku ratingu na poziomie inwestycyjnym, co w dłuższej perspektywie przyniesie znaczne zyski firmie i akcjonariuszom.

- Na szczęście jest to dobry czas na zwolnienie tempa, ponieważ wysoka inflacja będzie napędzać organiczny wzrost wewnętrzny.

- Czynsze będą rosły, koszty pozostaną na niskim poziomie, a firma będzie się rozwijać bez nowych przejęć.

- Obecnie stopa zwrotu z dywidendy spółki$MPW wynosi 5,5%, a stopa wzrostu dywidendy w ciągu ostatnich 5 lat wynosiła około 4%.

- Biorąc pod uwagę wyższą inflację, spodziewam się przyspieszenia wzrostu dywidendy w nadchodzących latach, zwłaszcza jeśli MPW będzie w stanie uzyskać rating na poziomie inwestycyjnym.

Wniosek

Jeśli chodzi o wzmocnienie portfela, $MPW i $ATAX oferują doskonałe środki do tego celu. Działają one w sektorach, które generują dochody w czasach dobrej i złej koniunktury, ponieważ są częścią podstawowych elementów naszej gospodarki i struktury społeczeństwa. Wszyscy potrzebujemy opieki medycznej, wszyscy potrzebujemy miejsca do odpoczynku. Jeśli chodzi o budowanie portfela dochodowego lub zwiększanie zdolności portfela do generowania dochodu, ważne jest, aby podejmować małe kroki w celu zbudowania idealnej, dobrze naoliwionej maszyny generującej dochód.

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.