Istnieje wiele spółek, które wypłacają dywidendę co miesiąc, ale inwestorów powinny interesować te, które zapewniają roczną stopę zwrotu na poziomie inflacji, która w długim okresie wynosi około 7%. Dlatego w tym artykule przyjrzymy się spółkom, które spełniają ten warunek.

Wszystkie cztery to fundusze powiernicze inwestujące w nieruchomości (REIT), czyli struktury korporacyjne, z którymi wiąże się obowiązek wypłacania akcjonariuszom co najmniej 90% dochodu podlegającego opodatkowaniu w formie dywidendy. Trzy z nich to fundusze typu mortgage REITs (mREITs), co oznacza, że inwestują w aktywa hipoteczne, a nie w same nieruchomości. Ostatnia z nich zarządza zdywersyfikowanym portfelem nieruchomości przemysłowych i biurowych.

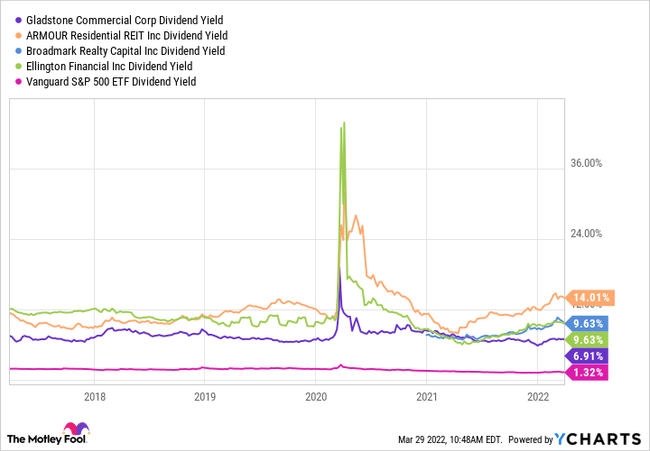

Wydajność

Poniższy wykres przedstawia pięcioletnie wyniki w zakresie dywidend każdej z tych spółek oraz, dla porównania, wyniki funduszu S&P 500 ETF, który śledzi akcje z indeksu S&P 500.

1. Armour Residential REIT $ARR

Armour Residential REIT kupuje i sprzedaje papiery wartościowe zabezpieczone hipoteką mieszkaniową, w tym papiery emitowane lub gwarantowane przez rząd federalny.

https://www.youtube.com/watch?v=Ja5moShqPpw

- Ten mREIT, z siedzibą w Vero Beach na Florydzie, działa od 2008 r.

- Wypłaca miesięczną dywidendę w wysokości 0,10 USD na akcję

- Przy cenie 8,56 USD za akcję, która jest o około 32% niższa od 52-tygodniowego maksimum, przekłada się to na wysoką roczną stopę zwrotu na poziomie około 14%.

- Od stycznia 2011 r., kiedy to spółka zaczęła wypłacać dywidendę, nie przegapiła żadnej miesięcznej wypłaty, co świadczy o pewnym doświadczeniu i stabilności.

2. Broadmark Realty Capital $BRMK

Broadmark Realty Capital specjalizuje się w krótkoterminowych i pierwszorzędnych pożyczkach dla firm budowlanych, deweloperów i inwestorów w nieruchomości mieszkaniowe i komercyjne.

- Firma z siedzibą w Seattle została założona w 2010 r., a w 2019 r. weszła na giełdę dzięki fuzji SPAC.

- Wypłaca miesięczną dywidendę w wysokości 0,07 USD na akcję

- Cena 8,59 USD za akcję, czyli około 22% poniżej poziomu 11,10 USD z 52-tygodniowego maksimum, przekłada się na roczną stopę zwrotu na poziomie 9,8%.

Portfel spółki, który w dużej mierze koncentruje się na budownictwie, jak dotąd zachował się wystarczająco dobrze podczas pandemii, aby uniknąć zmniejszenia dywidendy, i powinien zapewnić stabilność, a nawet możliwość wzrostu kursu akcji, gdy aktywność budowlana ulegnie poprawie.

3. Ellington Financial $EFC

Ellington Financial to hybrydowy mREIT, który inwestuje w firmy udzielające pożyczek, kredyty konsumenckie i biznesowe oraz kredyty hipoteczne na nieruchomości mieszkalne i komercyjne.

- REIT z siedzibą w Old Greenwich, Connecticut, został założony w 2007 roku.

- Wypłaca miesięczną dywidendę w wysokości 0,15 USD na akcję.

- Przy cenie 18,11 USD za akcję, która jest o 7,6% niższa od jej 52-tygodniowego maksimum na poziomie 19,60 USD, daje to atrakcyjną roczną stopę zwrotu na poziomie około 10%.

https://www.youtube.com/watch?v=PSRDSLSpZX8

Firma powołuje się na możliwość zmiany alokacji pomiędzy różnymi klasami aktywów, co pozwala wierzyć w jej stabilność w przyszłości, a jej wskaźnik wypłaty (payout ratio) wynoszący 91,37%, oparty na szacunkowych zyskach za rok 2022, jest stosunkowo skromny jak na mREIT.

4. Gladstone Commercial $GOOD

Spółka Gladstone Commercial bezpośrednio kupuje, posiada i zarządza nieruchomościami. Posiada portfel 129 nieruchomości przemysłowych i biurowych w 27 stanach, wynajętych netto.

- Firma ma siedzibę w McLean w stanie Wirginia i została założona w 2003 roku.

- Wypłaca miesięczną dywidendę w wysokości 0,1254 USD na akcję

- Przy cenie 21,85 USD za akcję, która jest o około 16% niższa od 52-tygodniowego maksimum na poziomie 26,13 USD, daje to roczną stopę zwrotu na poziomie około 7%.

Wskaźnik rentownościna poziomie 88,76%, oparty na szacunkach zysków za rok 2022, wydaje się rozsądny, biorąc pod uwagę 97% wskaźnik obłożenia i zdolność firmy do zawierania długoterminowych umów najmu z najemcami klasy inwestycyjnej.

Przykładem może być podpisana właśnie z CVG Management Corp. 15-letnia umowa najmu budynku biurowego dla dostawcy z branży motoryzacyjnej w pobliżu ogłoszonej właśnie przez firmę Intel budowy fabryki układów scalonych o wartości 20 mld USD w pobliżu Columbus w stanie Ohio.

Wielokrotnie pisałem o REIT-ach i nadal uważam, że są to spółki o bardzo wysokiej jakości, które warto obserwować i ewentualnie włączyć do portfela.