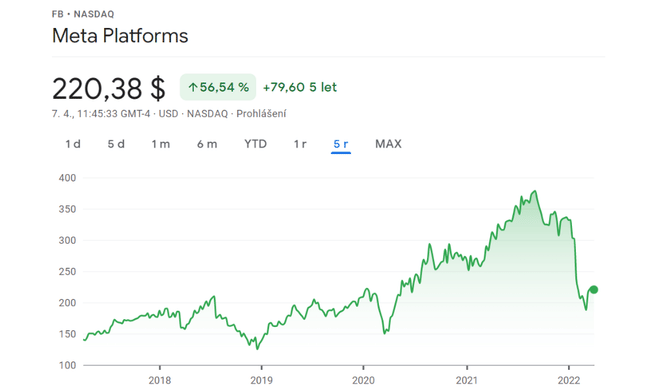

Meta Platforms $FB jest obecnie notowany na poziomie 2020, co dla nas oznacza tylko jedno - spadek o 41% w stosunku do ATH. Meta $FB jest prawdopodobnie jedną z najlepszych okazji na rynku dla inwestorów o długoterminowym horyzoncie czasowym. Nadmierna reakcja inwestorów na spadek liczby użytkowników Facebooka i masowe inwestycje w metawersum to główna przyczyna przesadnej reakcji rynku, która była bezlitosna i doprowadziła kurs do dzisiejszego poziomu 220 USD. Cena ta może nie utrzymać się zbyt długo, dlaczego tak się stanie i czy jestem tu bykiem?

Mark Zuckerberg, główna ikona Facebooka/ Metas

Przegląd przemysłu

Meta $FB działa w branży marketingu cyfrowego, która w latach 2021-2026 ma rosnąć w tempie 17,6%. Jej głównymi konkurentami w USA są Pinterest($PINS), Snap($SNAP), Twitter ($TWTR) i YouTube($GOOGL). Największym zagrożeniem jest jednak obecnie TikTok ($BDNCE). Użytkownicy w USA spędzają na TikTok średnio 38 minut dziennie, w porównaniu z 31 minutami na Facebooku.

Twitter $TWTR również prowadzi w zaangażowaniu, podczas gdy Snapchat $SNAP jest w zasadzie na równi z Meta $FB. W swoim ostatnim raporcie finansowym Meta $FB ujawniła, że po raz pierwszy straciła użytkowników, odnotowując spadek o 500 000 użytkowników. Z kolei TikTok wzrósł z 700 milionów do 1 miliarda, a w 2022 roku ma przybyć kolejne 500 milionów.

Podczas gdy wielu uważa to za powód do zmartwień, ja widzę w tym okazję do kupienia świetnego biznesu po niskiej cenie, ponieważ Meta $FB jest nadal niekwestionowanym królem monetyzacji.

Meta jest liderem w dziedzinie monetyzacji

Na wykresie widzimy znaczny spadek kursu spółki w stosunku do jej ATH.

Najpierw pozytywy

- Meta $FB generuje większe przychody niż wszystkie firmy w tym porównaniu razem wzięte, a przychody TikTok nawet się do nich nie zbliżają. Co więcej, marża zysku brutto jest znakomita i wynosi 80,8%, a Pinterest $PINS jest jedyną firmą, która zbliża się do niej na poziomie 79,5%.

Negatywy

- Liczba wizyt na stronach internetowych wszystkich platform MetaFB łącznie wykazuje tendencję spadkową od grudnia 2020 r. Mimo że YouTube i Twitter wykazują podobną tendencję, liczba odwiedzin na stronach Snapa i Pinteresta w ostatnim czasie rośnie. Dlatego inwestorzy powinni obserwować ten trend w przyszłości, aby sprawdzić, czy kierownictwu spółki Meta uda się go odwrócić lub przynajmniej utrzymać na tym samym poziomie.

Meta ma ogromną przewagę nad konkurencją

Pomijając oczywiste czynniki, takie jak wielkość Meta$FB i baza użytkowników, chcę pokazać, jak silna jest przewaga konkurencyjna firmy.

Do pomiaru przewagi konkurencyjnej Meta$FBwykorzystamy metodę zwaną earnings power value.

- Idea jest prosta: przy założeniu braku wzrostu, jeśli firma może wygenerować większą wartość z zysków w stosunku do sumy aktywów, to uważa się, że ma przewagę konkurencyjną.

Nie będę tutaj zawracać Ci głowy skomplikowanymi wzorami i obliczeniami, po prostu podam Ci wyniki. Ponieważ całkowita wartość aktywów Meta $FB wynosi 166 000 USD (w milionach), można powiedzieć, że ma ona przewagę konkurencyjną. Innymi słowy, zakładając, że Meta $FB nie rośnie, musiałaby posiadać aktywa o wartości 166 000 USD, aby z czasem wygenerować wartość 430 849 USD.

Zaletą tej metody jest to, że pozwala ona inwestorom na rzeczywiste określenie przewagi konkurencyjnej firmy w sposób łatwy do zrozumienia. Ogranicza to konieczność podejmowania przez inwestorów prób jakościowego określenia, w jaki sposób dana spółka jest lepsza od innych, co jest procesem podatnym na błędy ludzkie i błędną interpretację informacji. Chodzi o to, aby czynniki jakościowe znalazły odzwierciedlenie w liczbach, w przeciwnym razie firma będzie bardziej podatna na składanie zbyt wysokich i zbyt niskich obietnic.

- Wadą tej metody jest to, że zakłada ona brak wzrostu, a więc wyklucza wiele akcji wzrostowych, które mogą mieć przewagę konkurencyjną, ale decydują się na reinwestowanie środków w celu zdobycia większego udziału w rynku.

Ten rodzaj analizy jest zatem najbardziej odpowiedni dla dojrzałych firm, które bardziej koncentrują się na rentowności.

Wycena akcji $FB

Wycena 400 USD za akcję może nie być nierealistyczną wartością.

Aby udowodnić, jak bardzo niedowartościowana jest Meta $FB, przeprowadzono analizę zdyskontowanych wstecz przepływów pieniężnych w celu określenia stopy wzrostu niezbędnej do uzasadnienia obecnej ceny akcji wynoszącej 223 USD. Wyniki były następujące:

Widzimy, że w ciągu najbliższych pięciu lat spodziewany jest dwucyfrowy wzrost. To znaczy, jeśli chodzi o liczby i statystyki firmy.

Wydaje mi się bardzo mało prawdopodobne, że $FB będzie zwiększać wolne przepływy pieniężne jedynie w tempie 2,45%, a uważam, że dwucyfrowy wzrost zostanie utrzymany przynajmniej przez następne 10 lat. Dlatego uważam, że w przyszłości akcje mogą z łatwością osiągnąć poziom 400 USD.

Ryzyko

Jak wspomniano, TikTok, którego popularność stale rośnie, wydaje się być dużym ryzykiem dla Meta $FB. Dotyczy to zwłaszcza nastolatków, którzy wolą TikTok od Instagrama.

W ciągu ostatnich kilku lat liczba użytkowników Instagrama wśród amerykańskich nastolatków spadła, natomiast liczba użytkowników TikTok wzrosła. Dzieje się tak dlatego, że nastolatki uważają TikTok za bardziej zabawny i pozytywny niż inne platformy mediów społecznościowych.

Innym potencjalnym zagrożeniem jest ciągły strumień kontrowersji, które nękają społeczeństwo. Kiedy już myśleliśmy, że usłyszeliśmy wystarczająco dużo negatywnych informacji o firmie, pojawiły się doniesienia, że Meta$FB rozpoczął kampanię oszczerstw przeciwko TikTok.

Nie jest to pierwszy raz, kiedy firma ucieka się do tej taktyki, ponieważ próbowała czegoś podobnego przeciwko Google $GOOGL w 2011 r. W rezultacie Meta $FB naprawdę musi wymyślić, jak unikać negatywnych nagłówków w sposób, w jaki robi to większość jej konkurentów.

Jednak powstanie TikTok i kontrowersje nie powstrzymały firmy przed kontynuowaniem szybkiego wzrostu przychodów w ostatnich latach i oczekujemy, że Meta będzie nadal rosła pomimo konkurencji i negatywnych wiadomości.

Główny katalizator wzrostu

- Głównym katalizatorem wzrostu dla akcji jest po prostu śmiesznie niska wycena, jaką rynek obecnie im przypisuje. Tak, stopy procentowe rosną i oczekuje się, że wolne przepływy pieniężne firmy Meta spadną o 2022 mld USD, jak wynika z prognozy analityków w części poświęconej wycenie.

Meta wciąż jednak drukuje pieniądze, utrzymując jednocześnie imponujące marże, a wolne przepływy pieniężne mają powrócić na ścieżkę wzrostu od 2023 roku. Dlatego też rynek ostatecznie popchnie akcje w kierunku wartości godziwej.

- Ponadto Meta $FB skupi się w przyszłości bardziej na Instagram Reels, aby skuteczniej przeciwdziałać TikTok. Czy ta strategia się sprawdzi, jeszcze się okaże, ale pokazuje, że kierownictwo jest świadome problemu i aktywnie poszukuje rozwiązań, zamiast spoczywać na laurach.

- Nie mniej ważna jest ogromna inwestycja w metawersum, która nie przyniosła jeszcze owoców.

Pytania do inwestorów

- Czy posiadasz udziały w spółce Meta?

- Czy korzystasz z możliwości zakupu przez firmę?

- Czy sceptycznie podchodzisz do Mety, gdy widzisz np. trend TikTok?

Należy pamiętać, że nie jest to porada finansowa. Każda inwestycja musi zostać poddana szczegółowej analizie.